Свірко С.В. (ру) Бухгалтерський облік у бюджетних організаціях (2000)

2.2. Отечественная и международная практика бухгалтерского учета в бюджетных учреждениях

Как известно, бюджетные учреждения в Украине являются своеобразными субъектами хозяйствования. Это своеобразие проявятся в следующем:

1) деятельность бюджетных учреждений достаточно разноплановая. Как известно, в их состав входят такие органы и учреждения, как министерства, ведомства, управления, есть аппарат органов государственного и хозяйственного управления, общественных и других организаций, финансовые органы, органы казначейства, налоговая инспекция, таможенная служба, армия, органы милиции, судебные органы, органы прокуратуры и т.д., а также учреждения образования всех уровней, медицинские учреждения, детские воспитательные учреждения, детские музыкальные школы, музеи, библиотеки, научные организации, учреждения физкультуры и спорта, социальные фонды и службы и другие учреждения;

2) деятельность бюджетных учреждений следует рассматривать не только в экономическом аспекте, но и в социально-политическом, так учреждения предназначены выполнять ряд соответствующих функций, делегируемых народом Украины государстве,, в свою очередь, является гарантом их обеспечения и исполнения. К таким относят функции: защиты суверенитета и территориальной целостности (ст. 17 Конституции Украина), обеспечение правового порядка (ст. 19 Конституции Украины), защиты жизни человека (ст. 27 Конституции Украины), социальной защиты граждан (ст. 46 Конституции Украины), охрану здоровья (ст. 49 Конституции Украины), образования (ст. 53 Конституции Украины), обеспечение литературной, художественной, научной и технического творчества (ст. 54 Конституции Украины), осуществление правовой помощи (Ст. 59 Конституции Украины) и наконец всего комплекса функций государства через систему законодательной, исполнительной и судебной власти (ст. 6 Конституции Украины);

3) деятельность бюджетных учреждений заключается в предоставлении услуг соответствующего отраслевого направления, которые по своей экономической сути является особой потребительной стоимостью, полезной как конкретная деятельность, призванная удовлетворить общественные и личные потребности. Как специфический результат осуществления такой деятельности услуги бюджетных учреждений влияют на весь экономический механизм данных субъектов хозяйствования: услуги невозможно делать «про запас», невозможно транспортировать (транспортирование услуги возможно лишь как изменение места нахождения исполнителя), невозможно потреблять в большей, чем необходимо, количества (эта особенность продукта сферы нематериального производства определяет необходимость предварительного индивидуального или общественного спроса на определенные виды деятельности) в сфере нематериального производства зачастую происходит совпадение двух фаз движения и реализации непроизводственной услуги, то есть традиционная схема «производство - распределение - обмен - потребление »приобретает сокращенного вида, а именно:« производство - потребление »; отсутствует понятие «брак» в традиционном его понимании: поскольку услуга нематериальным результатом, тяжело оценить стоимость некачественной услуги; в научной сфере вообще отрицательный результат не классифицируется как некачественно выполненная работа, разработка, потому что в науке отрицательный результат тоже является результатом.

Следует заметить, что указанные особенности деятельности данного субъекта хозяйства имеют международные границы адаптации через общее по любой политической системы функциональное назначение бюджетных учреждений. Эти особенности находят отражение в соответствующих методологических моментах такой специфической составляющей системы управления бюджетными учреждениями, которым является бухгалтерский учет. Вместе принципы построения национальных учетных систему их традиционное направления сформировали особенности бухгалтерского учета в бюджетных учреждениях в каждой из стран. Олицетворением общих тенденций и приоритетов развития стали Международные стандарты бухгалтерского учета и финансовой отчетности. В условиях реформирования подсистемы бухгалтерского учета в бюджетных учреждениях в Украине с направлением этого процесса на гармонизацию с международными нормами и стандартами, рассмотрение достижений мировой учетной теории и практики в указанной области является крайне необходимым.

В целом разработка международных стандартов финансовой отчетности государственного сектора (ИР8А5 - International Public Sector Accoun-ting Standard) осуществляет Комитет государственного сектора (Р8С) Международной федерации бухгалтеров (ИFА), который начал свою деятельность в 1996 г.. В начале своей деятельности Р8С ИРА провел и опубликовал результаты исходного научного исследования «Составление финансовой отчетности в государственном секторе: проблемы и практика бухгалтерского учета », цель которого заключалась в предоставлении информационной помощи органам государственной власти в составлении финансовых отчетов. Указанный документ содержит подробное описание распространенных методов бухгалтерского учета, используемые органами государственной власти (кассового метода и метода начисления), а также модификаций этих методов, с приведением примеров финансовой отчетности, сформированной в соответствии с каждого из указанных методов учета. По состоянию на май 2005 г. КДС МФБ разработаны 21 стандарта, в частности:

• МСФЗДС 1 «Представление финансовой отчетности» (ИР8А8 1 «Presentation of Financial Statements »содержит общие положения о представлении финансовой отчетности, рекомендации по структуре отчетов и минимальные требования к их содержанию при применении в учете метода начисления.

• Согласно МСФЗДС 2 «Отчет о движении денежных средств» (ИР8А8 2 "Cash Flow Statements ») необходимо раскрывать информацию об изменениях денежных средств и эквивалентов за отчетный период в разрезе операционной, инвестиционной и финансовой деятельности.

• МСФЗДС 3 «Чистый профицит или дефицит за период, фундаментальные ошибки и изменения в учетной политике »(ИР8А8 3« Net Surplus or Deficit for the Period, Fundamental Errors and Changes in Accounting

Policies ») устанавливает порядок учета изменений значений оценки и учетной политики, а также исправления фундаментальных ошибок. Стандарт дает определение "статей чрезвычайных обстоятельствах и требует раскрытия отдельные показатели финансовой отчетности.

• В МСФЗДС 4 «Влияние изменений валютных курсов» (ИР8А8 4 «The Effects of Changes in Foreigh Exchange Rates ») рассматриваются вопросы учета валютных и зарубежных операций, а именно: излагается порядок определения валютного курса, используется при отражении отдельных хозяйственных операций и показателей, а также объясняется, как признавать и отражать в финансовой отчетности финансовых последствия изменений валютных курсов.

• МСФЗДС 5 «Расходы по займам» (ИР8А8 5 «Borrowing Costs»)

установлен порядок учета затрат по займам, которые можно относить сразу на расходы или, соответственно, до допустимого альтернативного порядка учета, капитализировать эти затраты, связанные непосредственно с приобретением, строительством или производством соответствующего актива.

• Согласно МСФЗДС 6 «Сводная финансовая отчетность и учет контролируемых субъектов »(ИР8А8 6« Consolidated Financial

Statements and Accounting for Controlled Entities ») все субъекты, которые осуществляют контроль, обязаны составлять сводную финансовую отчетность, в которой построчно сводятся показатели всех контролируемых субъектов. Стандарт содержит подробное описание концепции контроля в государственном секторе и рекомендации по порядку определение реального наличия указанного контроля с целью составления финансовой отчетности.

• Согласно МСФЗДС 7 «Учет инвестиций в ассоциированные компании» (ИР8А8 7 «Accounting for Investments in Associates») все инвестиции в ассоциированные компании необходимо отображать в сводной финансовой отчетности, используя метод учета по долевым участием, за исключением тех случаев, когда инвестиции осуществляются исключительно с целью их перепродажи в будущем, когда следует применять метод учета по себестоимости.

• Согласно МСФЗДС 8 «Финансовая отчетность об участии в совместной деятельности» (ИР8А8 8 «Financial Reporting of Interests in Joint Ventures») субъектам государственного сектора необходимо применять метод пропорционального сведения как основной порядок учета такой совместной деятельности; время как возможный альтернативный порядок учета МСФОГС 8 позволяет использовать метод учета по долевым участием.

• Стандартом 9 «Выручка от операций обмена» (ИР8А8 9 «Revenue

from Exchange Transactions ") устанавливается порядок учета выручки от операций обмена и рассматривается проблема его признания.

• В стандарте 10 "Финансовая отчетность в условиях гиперинфляции» (ИР8А8 10 «Financial Reporting in Hyperinflationary Economies») изложены требования к составления финансовой отчетности в условиях гиперинфляции.

• В стандарте 11 "Договоры на строительство» (ИР8А8 11 «Constructtion Contracts») освещается порядок учета доходов и расходов, связанных с договорами на строительство.

• Стандарт 12 "Товарно-материальные запасы» (ИР8А8 12 «Inventories») закрепляет порядок учета запасов в рамках системы учета по первоначальной стоимости приобретения.

• МСФЗДС 13 «Аренда» (ИР8А8 13 «Leases») закрепляет положение о наследовании арендодателями и арендаторами надлежащей политики финансовой отчетности.

• МСФЗДС 14 «События, произошедшие после отчетной даты» (IPSAS 14 «Events after the Reporting Date »), устанавливает, в каких случаях субъект экономической деятельности должен корректировать финансовую отчетность в соответствии с событий, произошедших после отчетной даты, а также определяет требования по раскрытию информации, касающейся событий, произошедших после отчетной даты и которые «не корректируются».

• МСФЗДС 15 «Финансовые инструменты: раскрытие и представление» (ИРSАS 15 «Financial instruments: disclosure and presentation ») подает классификацию финансовых инструментов, а также определяет, какая информация подлежит раскрытию в финансовой отчетности общего

назначения.

• МСФЗДС 16 «инвестирована собственность» (ИРSAS 16 Investment Property ») содержит требования к отчетности об инвестированной собственность, в том числе первоначальную и последующую оценку, и к раскрытию информации о такой собственности государством и государственными учреждениями.

• МСФЗДС 17 «Собственность, предприятие и оборудование» устанавливает требования в отношении первоначальной оценки собственности, предприятия и оборудование, а также к следующей оценки, амортизации и раскрытия информации об указанных активов.

• МСФОГС 18 «Составление отчетности по сегментам» (ИРSAS 18 «Segment Reporting") определяет требования к раскрытию информации о ее отдельных сегментов, в частности отмечается, что сегменты, которые применяются при составлении финансовой отчетности для внешних пользователей, должны соответствовать сегментам, использованным в процессе подготовки внутренней отчетности для руководителей высшего звена.

• МСФЗДС 19 «Резервы, условные пассивы и условные активы» (ИР8А8 19 «Provisions, Contingent Liabilities and contingeent assets») дает определение понятий «обеспечение», «условные пассивы» и «условные активы»; устанавливает критерии для признания и раскрытия запасов, правила их измерения. Кроме того, в стандарте установлен порядок признания резервов и обременительных контрактов, а также требования к раскрытию информации о условные активы, пассивы и обязательства.

• МСФЗДС 20 «Раскрытие информации об ассоциированных объекты» (ИР8А8 20 «Related Party Disclosures ») обязывает предприятия раскрывать существующие отношения с ассоциированными объектами и информацию о сделках между предприятием и ассоциированными сторонами за обычными отношениями поставщика и клиента получателя. Кроме того, стандарт подчеркивает необходимость раскрытия соглашений с ведущими руководящими работниками, их близкими и членами их семей.

• МСФЗДС 21 «Обесценение неденежных активов» (ИР8А8 20 «Impairment of noncash-generating assets ») описывает принцип, согласно которому учреждение определить: произошло обесценивание

неденежного актива и следует признавать убытки. Этот стандарт является ключевым в обеспечении того, чтобы основные средства долгосрочного использования и некоторые другие активы общественного сектора не учитывались при избыточной стоимости.

Поскольку разработанные стандарты базируются на методе начисления, который ограничен применяется учреждениями государственного сектора, КДС МФБ разработал МСФЗДС «Составление финансовой отчетности по кассовому методу учета »(Cash Basis ИРSАS: Financial Reporting Under the Cash Basis of Accounting), в котором устанавливаются требования к составления и представления отчета о движении денежных средств и разъяснений учетной политики, в основе которой лежит кассовый метод. В стандарте также содержатся требования до порядка идентификации субъекта отчитывается, структуры и содержания отчета об движение средств. В дополнение к МСФЗДС 1-18 КДС МФБ разработан Словарь терминологии (Glossary of Defined Terms ИРSАSs 1-18). Заметим, что ИР8А8 21, который был выпущено в декабре 2004 г., завершает первую часть международных стандартов финансовой отчетности для государственного сектора, которая является эквивалентом международных стандартам финансовой отчетности (ИА8), которые были обнародованы в 1997 г.; сегодня Комитет государственного сектора Международной федерации бухгалтеров начал разработка второй части стандартов, отражающую методологическую специфику учетного процесса учреждений и организаций государственного сектора.

Сейчас работа по разработке и внедрению национальных положений (стандартов) бухгалтерского учета и финансовой отчетности государственного сектора ведется такими странами, как Великобритания, Франция, Россия, Южно-Африканская Республика, Китай и др.. Как показывает практика, использование в качестве базовой основы МСФЗДС дает возможность избавиться частичной ограниченности и агрегативности по финансовой отчетности (их наличие не позволяет в полной мере оценить финансовое состояние как государства в целом, так и учреждений государственного сектора в частности).

Раскрывая сущность международных методологических подходов к учету бюджетных учреждений, необходимо заметить, что указанные выше положения имеют несколько более широкую сферу использования, а именно - всю систему бюджетного учета, предметом изучения которой в международной практике является деятельность финансовых, бюджетных учреждений, а также предприятий государственной формы собственности, при этом непосредственно бюджетных учреждений к МСФЗДС 1-4, 10-19, 21. В связи с тем, что в учетных методологических подходах по общим вопросам в целом и отдельных направлений учета в международной и отечественной практике мы можем наблюдать некоторую разницу, автор считает целесообразным провести исследование этих вопросов в разрезе:

• отечественной и международной практики;

• основных направлений учета по таким объектам - внеоборотные активы, запасы, доходы и расходы.

Как известно, экономическая мысль разделяет активы любого субъекта хозяйствования на обратимые и необратимые. Первые должны обеспечивать непрерывность ведения хозяйственной деятельности соответствующих субъектов, а вторые - условия ее осуществления в целом, а поэтому согласно своего функционального назначения занимают базовую позицию среди других объектов бухгалтерского учета. Бюджетные учреждения, как другие субъекты хозяйствования, осуществляющие соответствующий вид деятельности, отличие которого заключается в предоставлении услуг социально-культурного, научного и другого характера. Одним из основных условий качественного, перманентного, своевременного предоставления этих услуг является обеспеченность бюджетных учреждений средствами труда, которые в бухгалтерском учете этих субъектов выделена в самостоятельный объект учета, который называется «необоротные активы».

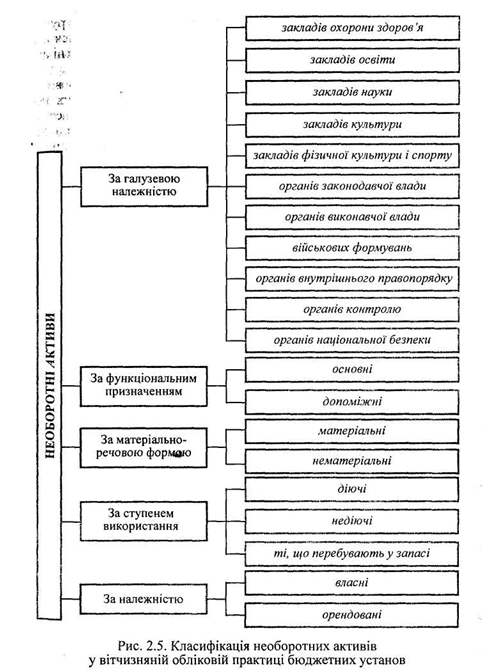

Согласно отечественной учетной практики бюджетных учреждений необратимые активы представляют собой совокупность материально-вещественных и нематериальных ценностей и объектов, принадлежащих учреждению, обеспечивая ее функционирование, со сроком полезного действия или эксплуатации как ожидается более одного года. Состав необоротных активов является весьма разнообразным, а потому для углубленного изучения требует классификации. Согласно существующей отечественной практикой внеоборотные активы можно классифицировать по следующим признакам (рис. 2.5):

• отраслевой принадлежности;

• функциональному назначению;

• материально-вещественной форме;

• степени использования;

• принадлежности.

Так, все необоротные активы бюджетных учреждений можно сгруппировать по соответствующим отраслями, которые, в свою очередь, формируются под влиянием видов деятельности. В частности, можно выделить необоротные активы отраслей образования, науки, культуры, охраны здоровье и т.д..

Согласно второй классификационного признака, целесообразно выделять основные необоротные активы и вспомогательные. К основным необоротных активов следует относить объекты идентифицируются как необоротные активы и принимают непосредственное участие в выполнении основных профильных функций данного учреждения (обучение, медицинская помощь, научные исследования и т.д.). Это учебные лекарственные лабораторные корпуса и помещения, книгохранилище, учебное, медицинское, научное оборудование и др.. Группу вспомогательных необоротных активов формируют одноименные объекты, которые используются учреждением в процессе обеспечения реализации основных профильных функций. К ним следует отнести административные корпуса и помещения, транспортные средства административного назначения, канцелярские и хозяйственное оборудование управленческих структурных подразделений и т.п..

Основной классификационной группой необоротных активов является группировки по материально-вещественной признаком, имеет сложную структуру. Так, в пределах указанного объекта следует выделять материальные необоротные активы (те, что имеют физическую и / или материальной формы) и нематериальные внеоборотные активы (те, которые не имеют физической и / или материальной формы). В свою очередь, группа материальных необоротных активов делится на подгруппы основных средств и других необоротных материальных активов, которые составляют основу необоротных активов бюджетных учреждений. Согласно отечественному нормативного поля основные средства представляют собой необратимые активы, которые имеют материальную форму и стоимость которых составляет более 500 грн за единицу (комплект). К ним относятся: земельные участки, капитальные затраты на улучшения, здания и сооружения, машины и оборудование, транспортные средства, инструменты, приборы и инвентарь, рабочий и продуктивный скот, многолетние насаждения, прочие основные средства.

Прочие доходы составляют вторую одноименную подгруппу материальных необоротных активов, а в их составе выделяют: музейные ценности, экспонаты зоопарков, выставок, библиотечные фонды, малоценные необоротные материальные активы, белье и постельные принадлежности, временные нетитульные сооружения, природные ресурсы, инвентарная тара, материалы долгосрочного использования для научных целей, а также необоротные материальные активы специального назначения.

Нематериальные активы представляют собой активы, не имеющие физической и / или материальной формы и используются в процессе его хозяйственной и административной деятельности более одного года. В их состав входят авторские и смежных правах и другие нематериальные активы. Как отмечалось, эта группировка является основным в классификационной схеме необоротных активов. Именно на нем базируется распределение счетов и субсчетов по классу 1. «Внеоборотные активы».

В зависимости от степени использования в деятельности выделяют действующие необратимые активы, находящиеся в запасе, и те, которые не действуют. К действующим необратимых активам относятся объекты, используемые в хозяйственной и административной деятельности. Внеоборотные активы, находящиеся в запасе, предназначенные для замены действующих во время ремонта, модернизации или выбытия. Недействующие необоротные активы - это лишние объекты, такие не используются в данной учреждении, и другие необоротные активы, которые по тем или иным причинам являются недействующими.

По принадлежности необоротные активы целесообразно разделять на собственные - объекты принадлежащих учреждению, и арендованные - такие, которые находятся во временном пользовании за соответствующую плату.

Двумя основополагающими моментами в идентификации объекта в пределах категории необоротные активы является срок полезного использования и стоимость.

Заметим, что срок полезной (ожидаемой) эксплуатации необоротных активов учреждения устанавливается министерством по ведомственной подчиненности или (если нормативные документы отсутствуют) учреждением самостоятельно в момент приобретения актива.

Что касается стоимости, то в бухгалтерском учете она определяется в трех формах:

• первоначальная стоимость - стоимость, исторически сложившаяся в результате проведенных фактических расходов на приобретение, сооружение и изготовление объектов;

• балансовая стоимость - стоимость, по которой необоротные активы включаются в баланса после вычета суммы износа по их первоначальной стоимости;

• восстановительная стоимость - новая стоимость объекта, полученная после просмотра первоначальной стоимости и ее дальнейшей переоценки;

• справедливая стоимость - стоимость, по которой необоротные активы могут быть реализованы в результате операции между хорошо осведомленными, независимыми и желающими совершить такую сделку сторонами.

Сумма налога на добавленную стоимость, уплаченная при приобретении объекта необоротных активов, и расходы на транспортировку не включаются в состав первоначальной стоимости объекта, а согласно установленной методики списываются на фактические расходы. В целом

ведь все формы стоимости в совокупности составляют систему взаимосвязанных показателей, в которой балансовая и справедливая стоимость переменными, поскольку со временем сумма износа - показатель стоимостной величины износа (морального и физического) объекта - увеличивается, а первоначальная и восстановительная стоимости остаются относительно постоянными. Эта относительность объясняется внешними и внутренними обстоятельствами, требуют переоценки объектов и к которым относятся:

• индексация первоначальной (восстановительной) стоимости, которая может проводиться ежегодно согласно индексу инфляции;

• достройка, дооборудование объекта;

• реконструкция объекта;

• частичная ликвидация объекта;

• модернизация, повлекшая дополнительное укомплектование необоротных активов.

Заметим, что изменение стоимости необоротных активов после проведения индексации не является основанием для перевода их на другой субсчет, а также не является дополнительным доходом учреждения.

Методологической особенностью учетной практики бюджетных учреждений в Украине отсутствие понятия амортизационные отчисления. Впрочем процессы, влияющие на необоротные активы во время их пребывания в составе собственности бюджетных учреждений, отображаются с помощью такого показателя, как «износ». Как отмечалось, минимальным сроком эксплуатации необоротных активов является один год. Срок ожидаемой эксплуатации этих объектов определяется в соответствующем порядке, с Учитывая показатели практики и характеристики объектов. Однако установленный срок эксплуатации является относительно условным, поскольку находится в прямой зависимости от многих факторов, а именно: фактической прочности объекта, интенсивности его использования, качества сервисного обслуживания, отношение к нему персонала, уровня развития технического прогресса и т.п.. В процессе эксплуатации необоротных активов происходит их постепенный износ, т.е. снижение первоначальной стоимости указанных объектов учета. Износ подразделяется на физический - материальное износа объектов и моральный, который отражает старение необоротных активов на фоне развития производства новых, более эффективных аналогов.

В бухгалтерском учете указанные процессы отражаются с помощью начисление износа на объект. Износ начисляется на все необоротные активы находящихся на балансе учреждения, кроме такой группы объектов:

• земельные участки и капитальные расходы на улучшение земель;

• здания и сооружения, являющиеся уникальными памятниками архитектуры и искусства;

• оборудование, экспонаты, образцы, действующие и недействующие модели, макеты и другие наглядные пособия, которые находятся в кабинетах и лабораториях и используются с учебной и научной целью;

• продуктивный и племенной скот, служебные собаки, декоративные и испытуемые животные;

• многолетние насаждения, не достигшие эксплуатационного возраста;

• сценически-постановочные средства;

• документация по типовому проектированию;

• фильмофонды;

• экспонаты животного мира (в зоопарках и других аналогичных учреждениях);

• библиотечные фонды;

• музейные и художественные ценности;

• малоценные необоротные материальные активы;

• белье, постельные принадлежности, одежда и обувь;

• природные ресурсы;

• временные нетитульные сооружения;

• материалы длительного использования для научных потребностей;

• необоротные материальные активы специального назначения. Износ не определяется также за необратимыми активами учреждений, находящихся за рубежом.

Начисление износа производится ежегодно в последний день декабря.

Величина износа выражается в процентах к первоначальной (восстановительной) стоимости необоротных активов и называется нормой износа. Для начисления износа необоротные активы делятся на три группы. Нормы износа определяются в соответствии с идентификации объекта относительно приведенных групп и составляют:

для группы 1 - 5%

для группы 2 - 25%;

для группы 3 - 15%.

Величина износа в суммарном выражении определяется умножением первоначальной (Восстановительной) стоимости необоротных активов на конец года на установленную норму износа. Заметим, что начисление износа в размере 100% не является основанием для списания данного объекта необоротных активов, но при таких условиях начисления износа на объект прекращается.

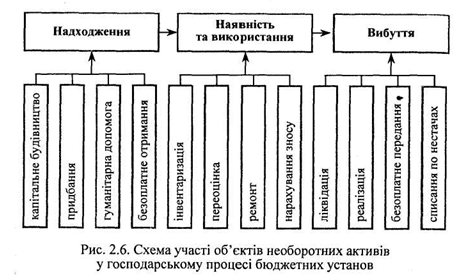

Включение необоротных активов хозяйственного процесса бюджетных учреждений предполагает их прохождения по всем этапам движения (рис. 2.6), а именно:

• поступления необоротных активов;

• наличие необоротных активов и их использования;

• выбытия основных средств.

Согласно приведенной схемы определяется круг задач отечественной подсистемы бухгалтерского учета в бюджетных учреждениях по направлению «учет необоротных активов », главными среди которых являются:

• правильное документальное оформление и своевременное отражение в учетных реестрах поступления необоротных активов, их внутреннего движения и выбытия;

• правильное исчисление и отражение в учете суммы износа необоротных активов и расходов, связанных с их ремонтом;

• точное определенный результатов ликвидации указанных объектов учета;

• контроль за сохранностью и эффективным использованием каждого из объектов необоротных активов.

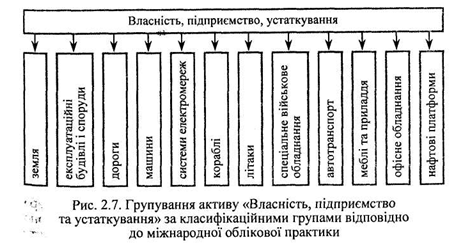

Методика международной учетной практики учета необоротных активов учреждений государственного сектора изложена в МСФЗДС 17 «Собственность, предприятие и оборудования »(ИРSАS 17« Property, Plant and Equipment "). Согласно этому международного стандарта под одноименными категориями следует понимать материальные активы, которые получает юридическое лицо с целью использования в производстве или поставке товаров или услуг, для аренды или иных целей и срок эксплуатации которых обычно превышает один год. Детализация состава необоротных активов не приводится, однако заметим, что согласно пункту «Сфера применения» данный стандарт не

применяется к таким активам, как леса и подобные регенеративные природные ресурсы, а также права на полезные ископаемые, разведки и добычи полезных ископаемых, нефти, природного газа и аналогичных нерегенеративного ресурсов, а пункт 47 дает примеры формирования таких классов данного актива, как земля, эксплуатационные здания и сооружения, дороги, машины, корабли, самолеты, автотранспорт, мебель и принадлежности, офисное оборудование, нефтяные платформы и т.д. (рис. 2.7). Кроме того, стандарт позволяет включать или не включать в состав объектов учета субъектов хозяйствования такие специфические объекты, как «активы наследия». Под последним следует понимать исторические памятники прошлого, а именно: здания, памятники, земельные участки, имеющие археологическое значение, заповедники и произведения искусства. Обычно им присущи такие характеристики

1) их великое культурное, историческое и экологическое значение вряд ли возможно полностью отразить в финансовой плоскости с помощью рыночной стоимости;

2) правовое нормативное поле и юридические обязательства субъектов хозяйствования относительно последних объектов вносят значительные ограничения в отношении их продажи, а чаще - Полный запрет осуществления таких операций;

3) они являются незаменимыми, а срок их существования, как правило, меняет их стоимость на пользу увеличения независимо от того, что физическое их износа со временем также увеличивается;

4) срок их полезного использования трудно определить, поскольку он может достигать и нескольких веков.

Впрочем такой вид «активов наследия», которыми являются здания - памятника архитектуры, используются под офисные помещения государственных учреждений, могут без ограничений включаться в состав класса «Собственность, предприятие, оборудование» с последующей адаптацией всех определенных в МСФЗДС 17 терминов и категорий. Данный стандарт дает также ссылки на включение в состав этого класса активов специального оборудования военных образований. Кроме того, стандарт указывает на необходимость включение в состав данного класса так называемых активов инфраструктуры, которые не имеют четкого определения в соответствии с международной практикой, но отвечают таким характеристикам:

1) они являются частью сети или системы;

2) они имеют специфический характер и не имеют альтернативы и по использованию;

3) они неподвижны;

4) они подпадают под нормативно-законодательное ограничение по распоряжению.

Примерами «активов инфраструктуры» являются дорожные сети, системы коллекторов, водоснабжения, электропитания и сети связи.

Как и отечественная учетная практика, важным моментом учета необоротных активов международная учетная методика считает момент идентификации объекта в составе активов. Так, согласно МСФЗДС 17 объектов собственности, предприятия или оборудования следует определять как актив, если существует вероятность того, что юридическое лицо получит в будущем экономические выгоды, связанные с этим объектом, а также стоимость или справедливая стоимость объекта может быть определена достоверно. Заметим, что приведенные критерии выбраны базовыми при осуществлении идентификации зря: именно они дают возможность различить, во-первых, расходы и затраты субъекта, а во-вторых - определить изменения в структуре активов предприятия хозяйства, поскольку дают ориентиры относительно направления осуществленных расходов, могут потенциально привести либо к увеличению расходов или к увеличению активов.

При определении актива в соответствии с требованиями первого критерия юридическое лицо должно оценить вероятность получения будущих экономических выгод или возможности обслуживание объекта на основании доказательств, которые существуют на момент проведения первоначального признания. Иногда приобретен юридическим лицом объект, который по всем основными характеристиками идентифицируются в составе данного класса активов, имеет прежде выполнять функцию безопасности или охраны окружающей среды, а не предоставление непосредственных экономических выгод субъекта хозяйствования. В этом случае следует понимать, что использование таких объектов приведет к увеличению экономических выгод от эксплуатации других активов, а следовательно, условие реализации первого критерия выполняется. Требования второго критерия удовлетворяются, как правило, достаточно просто, поскольку обменная операция, подтверждающий приобретение актива, определяет его стоимость.

В случаях, когда объект создается субъектом, стоимость актива определяется себестоимостью последнего, которая, в свою очередь, состоит из суммы транзакций в денежном эквиваленте с внешними сторонами, направленными на приобретение материалов, оплаты затрат рабочей силы и других ресурсов, которые были использованы при создании объекта.

Первичное признания объекта как актива требует его технической оценки, в частности определение его составляющих. В связи с этим данный стандарт предусматривает применения определенных критериев при определении конкретных обстоятельств или конкретных типов объектов. При этом целесообразным может быть объединение отдельных незначительных объектов как совокупность ценностей, на которую и следует распространять критерии. Так, большинство запасных частей и вспомогательного оборудования чаще рассматриваются как запасы момент использование которых приводит к возникновению затрат. Впрочем основные запасные части и резервное оборудование идентифицируются в составе собственности, предприятия, оборудование, если юридическое лицо планирует использовать их течение более чем одного периода или если указанные объекты могут быть только составляющими основного объекта, а их использование не будет регулярным. Если же компоненты актива имеют разный срок полезного использования дают юридической лицу разные по способу их предоставления экономические выгоды, целесообразно разделить общие расходы по всему актива в разрезе его составляющих с последующим ведением учета каждой составляющей. Понятие срока полезного использования МСФЗДС 17 определяет как период, в течение которого актив будет использоваться юридическим лицом, или как количество единиц продукции или аналогичных единиц, которые юридическое лицо ожидает создать с помощью указанного актива. Так, тротуары, конструкции и бордюрные камни к тротуару, каналы, пешеходные дорожки, мосты, систему освещения следует рассматривать как компоненты общей дорожной системы, которые имеют разные сроки полезной эксплуатации.

Важным моментом международной учетной практики по необоротных активов является их оценивания. В рамках этой процедуры МСФЗДС 17 определяет следующие понятия:

• себестоимость, под которой следует понимать сумму уплаченных денежных средств или их эквивалентов, или справедливая стоимость другого

вида компенсации, предоставляемой для приобретения актива на момент его приобретения или создания;

• справедливая стоимость - сумма, по которой актив может быть обменен в результате операции между осведомленными, заинтересованными и независимыми сторонами;

• остаточная стоимость, которая определяется как чистая сумма, которую юридическое лицо предполагает получить от актива в конце срока его эксплуатации после вычета ожидаемых затрат на выбытие объекта.

Процедура оценки данного класса активов включает в целом первоначальное оценки и оценки после первоначального определения. Согласно первому этапу все объекты данного класса активов должны быть оценены в соответствии с их себестоимости, при этом если объекты поступают юридического лица через бесплатную передачу (Подарок, благотворительный или спонсорский взнос и т.д.), либо через приобретение за номинальной или нулевой стоимостью (через процедуру конфискации), при оценки лицу следует ориентироваться на справедливую стоимость объекта, которая существует на дату проведения операции. В себестоимость объекта включается цена его закупки (включая импортные пошлины и налоги на приобретение, что не возмещаются, и исключая любые торговые скидки), а также все расходы, связанные с доведением объекта до рабочего состояния для его использования по назначению (стоимость подготовки строительной площадки, первоначальные затраты на доставку, погрузочно-разгрузочные работы, расходы на установку, гонорар соответствующим специалистам (архитекторам и инженерам), оценочная стоимость демонтажа объекта и восстановление строительной площадки к необходимых установленных условий).

Себестоимость объектов, созданных собственными силами, определяется также на основании указанных принципов и позиций. Объект активов может поступать к юридическому лицу результате проведения операции обмена на другой не похож объект данного класса активов или иной актив. В таком случае стоимость объекта оценивается по справедливой стоимости полученного актива, которая равна справедливой стоимости переданного актива, скорректированной на определенную сумму переданных денег или денежного эквивалента. Если в результате обмена юридическое лицо получает подобный переданного актива, который использовался с тем же профилем деятельности и имеет подобную справедливую стоимость, он может быть оценен по балансовой стоимости актива, который был передан.

Все дальнейшие расходы, связанные с объектом данного класса активов, прилагаемых к его балансовой стоимости, но только в том случае, если есть вероятность того, что они будут способствовать увеличению первоначально определенных будущих экономических выгод от эксплуатации этого объекта. Как правило, к таким расходам относятся такие, что улучшают состояние актива и повышают оценено сначала уровень его производительности, а именно: расходы на модификацию объекта с целью продления срока полезного использования, в том числе увеличение его производственной мощности, модернизацию частей машин для достижения значительного улучшения качества продукции; внедрение новых производственных процессов, позволяющих значительно уменьшить первоначально оцененные эксплуатационные расходы и т.п.. Все другие последующие затраты должны определяться как расходы периода, в котором они были осуществлены. Оценка после первоначального определения объекта данного актива должна осуществляться в соответствии в двух подходов, а именно:

• базового, по которому учет объекта должно осуществляться по себестоимости, за вычетом суммы любой накопленной амортизации и любых накопленных обесценение (превышение балансовой стоимости над справедливой стоимости активов)

• разрешенного альтернативного подхода, по которому учет объекта может вестись по переоцененной стоимости, которая является справедливой на дату переоценки, при этом переоценки должны осуществляться достаточно регулярно, с тем чтобы балансовая стоимость существенно не отличалась от той, которая была определена при применении справедливой стоимости на дату баланса.

Согласно МСФЗДС 17 Определение справедливой стоимости при переоценки имеет осуществляться с участием экспертов с соответствующим уровнем профессиональной квалификации. Справедливая стоимость определяется на основе рыночной стоимости на аналогичные объекты, которые существуют на определенную дату в предел », рынке данного вида активов. Для отдельных активов учреждений государственного сектора могут возникнуть проблемы с определению справедливой стоимости, из-за отсутствия рыночных сделок по их аналогами, при этом отдельные учреждения могут иметь на балансе значительное количество таких активов. В этом случае следует ориентироваться на справедливую стоимость максимально сходных по своим характеристикам, месту нахождения и сопутствующими обстоятельствами объектов, реализуемых на рынке на соответствующую дату.

Определение справедливой стоимости специализированных и других специально созданных зданий происходит на основании их амортизированной восстановительной себестоимости.

Частота переоценок зависит от колебаний справедливой стоимости объектов активов, переоцениваемых, при этом если последняя существенно отличается от его балансовой стоимости, необходимо

дополнительная переоценка, которую рекомендуется повторять раз в год. В случае незначительных колебаний справедливой стоимости достаточно проводить переоценку раз в 3-5 лет. Операции с переоценкой влияют и на сумму накопленной амортизации по объекту. Так, на дату переоценки данный показатель может быть перечислен пропорционально изменению валовой балансовой стоимости актива так, что его балансовая стоимость после переоценки равна сумме переоценки или исключенной из валовой балансовой стоимости и чистой суммы, перечисленной в переоцененной стоимости актива.

Заметим, что согласно международной практике при осуществлении переоценки любого объекта необоротных активов переоценке одновременно с ним или в сжатые срок подлежит весь класс, к которому относится данный объект (примеры формирование классов приведены ранее). Важным методологическим моментом международной учетной практики государственного сектора является также и то, что увеличение или уменьшение балансовой стоимости объекта необоротных активов в результате переоценки может привести в соответствие к увеличению прибыли (если увеличение стернуе снижение от переоценки того же актива, который ранее был признан расходы) или расходов (В случае простого уменьшения балансовой стоимости).

И последнее базовым методологическим моментом учетной практики учреждений государственного сектора является идентификация в ее рамках понятия «амортизация». Согласно МСФЗДС 17 под амортизацией понимается систематическое распределение стоимости актива в течение срока полезного использования (при этом сумма амортизационных отчислений классифицируется как расходы). Введение указанного понятия в международную учетную практику аргументируется специалистами-счетчиками тем, что от потребления юридическим лицом в процессе своей деятельности экономических выгод, заключенных в активе, происходит фактическое обесценивание объекта, требует адекватного отражение в учете в виде уменьшения его балансовой стоимости через начисление расходов на амортизацию. Для распределения стоимости актива амортизируется, к использованию предлагаются различные методы амортизации, а именно:

• метод прямолинейного (равномерного) списания (заключается в осуществлении постоянных отчислений в течение всего срока полезной эксплуатации объекта)

• метод уменьшения остатка (базируется на подходе уменьшение суммы отчислений в течение срока полезного использования)

• метод суммы единиц продукции (основан на варианте определения суммы отчислений в зависимости от предполагаемого использования или производительности актива).

Как видим, изложенный материал представляет собой общую характеристику методологических особенностей учета указанной группы активов отечественной и международной учетных практик. Сравнительный анализ указанных подходов необходимо осуществлять с точки зрения как организации, так и методологии учета. Первый подход предполагает рассмотрение двух базовых нормативных документов относительно полноты организационных регламентов. Такой анализ свидетельствует об отсутствии единой международной методологической определенности в учете учреждений государственного сектора по группой нематериальных необоротных активов. Сравнение методологических подходов, существующих в международной и отечественной практике учета необоротных активов, указывает на целый ряд разногласий, а именно:

• классификация необоротных активов, разработанная отечественными учеными и практиками, имеет более четкую, развитую и логическую структурное строение по сравнению с международным аналогом, что, в свою очередь, дает возможность обеспечить более четкую и последовательную построение методики учета по названным направлению;

• международная учетная практика дает возможность включать такой своеобразный вид активов, как «активы наследия», в состав класса «Собственность, предприятие и оборудование », тогда как отечественная методика четко идентифицирует последние в составе второй группы класса «Внеоборотные активы», который называется «Прочие внеоборотные активы»;

• по-разному определяется первоначальная стоимость объекта: в отличие от отечественной международная практика считает целесообразным включать в ее состав как транспортные расходы, так и налоговые платежи по поводу приобретения объекта;

• в случае осуществления по международной методике переоценки возможно увеличение доходов, тогда как отечественная методика четко указывает на невозможность увеличение доходов учреждения по результатам проведения переоценки;

• идентификация в рамках международной учетной практики понятие «амортизация» числе и значительное сходство текстов ИР8А8 17 и ИА8 16 в целом дает возможность утверждать об отсутствии каких-либо веских разногласий между учетной методике учреждений государственного и негосударственного секторов, тогда как в пределах отечественной учетной системы четко выделяются такие ее пидскладови, как «Бухгалтерский учет в бюджетных учреждениях» и «бухгалтерский учет в промышленных и других учреждениях и организациях »именно благодаря различным методическим подходам, положенным в их основу.

Практическая деятельность человечества по производству новых продуктов труда уже давно находится в центре внимания теоретической экономической Мнения, которая, в свою очередь, содействует разработке соответствующих законов

развития этой деятельности через ее наблюдение, описание, объяснение и анализ. В связи с этим вполне понятна появление на определенном этапе развития общества таких сложных экономических категорий, как «производственные отношения» и «производительные силы », которые находятся в тесной диалектической зависимости. Следует заметить, что данные сроки, несмотря на отчетливую вещественность формулировки, не являются продуктами исключительно материального производства, поскольку в рамках нематериального производства, безусловно, можно выделить аналогичные категории, при этом характерные отличия определений в их плоскостном разрезе возникают именно на уровне понятие «предметов труда», которые традиционно воспринимаются как «объекты, на которые человек действует в процессе труда и которые являются материально-вещественной основой будущего продукта ». Безусловно, прямой перенос такого определения на сферу нематериального производства, где характер деятельности субъектов определяет специфику ее результата, не является приемлемым. Ведь предметы труда нематериального производства как объект, видоизменяется и потребляется в процессе человеческой деятельности в этой сфере, не могут одновременно быть материально-вещественной основой услуги - нематериального полезного эффекта труда субъекта. Такое своеобразное нетрадиционное видоизменение предметов труда в сфере нематериального производства создает проблемы контроля за их использованием, которые должен решать в базовой системе информационного обеспечения деятельности и принятия управленческих решений любого субъекта хозяйствования. Этой системой и является бухгалтерский учет.

В практике бухгалтерского учета запасов существуют различные подходы к отображение соответствующей информации о результатах деятельности бюджетных учреждений. Общий подход воплощен в Международном стандарте финансовой отчетности для общественного сектора № 12 «Запасы» (International Public Sector Accounting Standard № 12 «Inventories»). Согласно этому документу, разработанному Международной федерацией бухгалтеров в 2001 p., Запасы идентифицируются как активы в форме материалов и комплектующих, используемых в процессе предоставления услуг, в производственном процессе, для продажи или распределения в процессе основной деятельности в следующем составе:

• товары, купленные и находятся на хранении для перепродажи (имущество, товары, земля для перепродажи)

• готова и незавершенная продукция, выпущенная субъектом (сырье и материалы, предназначены для использования в производственном процессе в дальнейшем), а также товары, приобретенные или приобретаемые субъектом, для последующего перераспределения другим сторонам на бесплатной основе или по номинальной стоимости;

• материалы и другие запасы для оказания услуг по специфике характера учреждения;

• военное снаряжение;

• продовольственные запасы;

• материалы для ремонта и обслуживания;

• запасные части к основным средствам, в том числе шины r15;

• стратегические запасы;

• резерв не выпущенных в обращение денежных знаков;

• почтовые принадлежности, предназначенные для продажи.

Международная методика оценки запасов предусматривает несколько ее видов, а именно: по себестоимости или возможной чистой стоимости продаж, при этом при оценке преимущественно применяется наименьшая из указанных величин. Если запасы предназначены для хранения с целью последующего бесплатного распределения, распределения по номинальной стоимостью потребления в процессе производства продукции, подлежащей бесплатному распределению или распределению по номинальной стоимости, они должны быть оценены по наименьшему из следующих показателей: себестоимость и текущие расходы возмещения. Каждый из этих терминов имеет собственное своеобразное смысловое наполнение, а поэтому требует дополнительного объяснения с точки зрения четкости и полноты оценки запасов. Так, в международной практике государственной и хозяйственной деятельности учреждений общественного сектора имеют место такие дефиниции в пределах категории запасы:

«Себестоимость включает все затраты на приобретение, переработку и прочие затраты, осуществлены для доставки запасов до их местонахождения и обеспечения надлежащего состояния ». В свою очередь, «расходы на приобретение запасов включают цену приобретение, импортная пошлина и другие налоги (кроме возмещаемых субъекту налоговыми органами), транспортные, транспортно-экспедиционные и другие расходы, непосредственно связанные с приобретением готовой продукции, материалов, услуг » («Торговые скидки, возвраты платежей и прочие аналогичные статьи вычитаются при определении затрат на приобретение »), а также в них могут быть отнесены «курсовые разницы, возникающие непосредственно в связи с недавним приобретением запасов, счета за которые оформлены в иностранной валюте »« и которые допускаются только в случае их возникновения вследствие большого уровня девальвации или снижение стоимости валюты, ... которых невозможно избежать ... и влияющие на непогашенные обязательства, возникшие в связи с указанными выше приобретенными запасами ». Соответственно расходы на переработку (они относятся преимущественно к производственной сферы) "включают затраты, непосредственно связанные с единицами продукции, такие как расходы на оплату труда », а также« постоянные и переменные накладные расходы, систематически распределяются и которые имеют место при переработке сырья в готовую продукцию »(« постоянные накладные расходы представляют собой косвенные производственные расходы, которые остаются относительно неизменными независимо от объемов производства »(амортизация и обслуживание зданий и оборудования, административно-управленческие расходы), «переменные производственные накладные расходы являются косвенными производственными расходами, которые находятся в прямой или почти прямой зависимости от изменений объемов производства »(косвенные затраты сырья, косвенные затраты на оплату труда). Прочие расходы "включаются в себестоимость запасов только в тех пределах, в которых они связаны с доставкой запасов до настоящего местонахождение и доведением до надлежащего состояния »; себестоимость запасов в субъекта, деятельность которого связана с предоставлением услуг, «включает заработную плату и другие затраты на персонал, непосредственно участвующий в предоставлении услуг, в том числе и контролирующий персонал, а также соответствующие накладные расходы », при этом «заработная плата и другие расходы на торговый и общий административный персонал в себестоимость запасов не включаются, а отражаются как расходы в период их возникновения ». Для расчета себестоимости категорий запасов, которые не являются взаимозаменяемыми, а также товаров и услуг выработаны и предназначены для специальных проектов, используется метод специфической идентификации индивидуальных затрат, для других запасов расчет себестоимости осуществляется на основе метода FИFО или по средневзвешенной стоимости;

возможна чистая стоимость продажи представляет собой «ожидаемую цену продажи при нормальном развитии событий, за исключением возможных затрат на доведение, на осуществления продажи, обмена, распределения »(себестоимость запасов может не подлежать возмещению, если повреждены, они полностью или частично устарели, если цена их продажи снизилась, а также в связи с увеличением возможных затрат на завершение или на осуществление продажи, обмена или распределения. Практика списания запасов по возможной чистой стоимости продаж (ниже себестоимости) соответствует требованию по оценке активов, не может быть осуществлена выше «сумм экономических выгод или сервисного потенциала, получение которых ожидается в результате их продажи, обмена или использования »1);

текущие расходы возмещения представляют собой «расходы субъекта, которые необходимо было бы осуществить для приобретения актива на соответствующую отчетную дату »2 (субъект общественного сектора может иметь в своем распоряжении запасы, использование которых не приведет к увеличению денежных потоков учреждения; частности такая ситуация может сложиться, если намерением учреждения является распределение указанной категории оборотных средств между соответствующими субъектами хозяйственной деятельности на основе бесплатности или по номинальной стоимости. В таком случае будущие экономические выгоды или сервисный потенциал от запасов отражаются в формах финансовой отчетности суммой, «которая будет необходима субъекту для оплаты экономических выгод или сервисного потенциала, в случае необходимости в соответствии с его целей ». В случае невозможности приобретения указанных средств на рынке, осуществляется оценка затрат возмещения).

Важным методологическим моментом международной практики бухгалтерского учета по запасам является дата признания последних конечных расходов. Так, сумма запасов, за которой они учитывались, становится конечным расходам предприятия после продажи, обмена или распределения в том периоде, когда признается соответствующий валовой доход. Если связанного с расходами валового дохода нет, расходы признаются тогда, когда товары распределены или услуги оказаны. Относительно субъекта, осуществляющего предоставление услуг, момент признания запасов как расходов совпадает с моментом, когда услуги предоставлены или выписаны счет за платные услуги.

Рассматривая деятельность отечественных бюджетных учреждений, заметим, что в составе других их оборотных активов в круговороте участвуют запасы - комплексная категория, определенная часть объектов которой обеспечивает функционирование указанных выше субъектов хозяйствования через потребление этих объектов в течение одного года (за ожиданиям), а другая - является результатом специфических для бюджетных учреждений видов деятельности по изготовлению продукции. Разнообразие состава запасов требует классификации последних, главным признаком которой принято считать функциональную принадлежность. Так, запасы бюджетных учреждений делятся на следующие основные шесть групп:

производственные запасы (сырье и материалы, к которым относят сырье и материалы краткосрочного использования для научно-исследовательских работ и капитального строительства, материалы, дорогостоящие и предназначены для реставрации и Ремонт изделий искусства, музейных ценностей и памятников архитектуры; оборудование, конструкции и детали к установке, в которых включают металлические железобетонные и деревянные конструкции, блоки и сборные части зданий и сооружений; сборные элементы, оборудование для отопительной, вентиляционной, санитарно-технической систем (отопительные котлы, радиаторы и др..) отечественное и импортное оборудование, требующее монтажа и предназначенное для установки, и другие материальные ценности, необходимые для строительства; спецоборудования, которое приобретено для выполнения научно-исследовательских работ по хозяйственным договорам по конкретной теме заказчика, до передачи его в научное подразделение научно-исследовательских организаций и вузов; строительные материалы, предназначенные для строительных и монтажных работ. Это силикатные материалы, лесные материалы, строительный металл, метизы, санитарно-технические материалы, электротехнические материалы, химические и другие аналогичные материалы - краски, олифа, толь и т.п., другие производственные запасы)

Животные на выращивании и откорме (молодняк животных на выращивании, который включает молодняк крупного рогатого скота, свиней, овец, коз и лошадей; животных на откорма, состоящие из взрослого скота, переведенного из основного стада на откорм и нагул; птица, которая включает как молодняк, так и взрослую птицу; звери, включающих пушных зверей - как молодняк, так и основное стадо; кролики в разрезе пород и по видам: молодняк и основное стадо; семьи пчел; взрослый скот, отбракованный из основного стада; скот, принятый от населения для реализации)

малоценные и быстроизнашивающиеся предметы (орудия лова; пилы, сучкорезы, тросы для сплава, специальные инструменты и специальные приспособления для серийного и массового производства определенных изделий или для изготовления индивидуальных заказов, предметы производственного назначения, оборудование, способствующее охране труда;

предметы технического назначения, которые не могут быть отнесены к необратимым активов, хозяйственный инвентарь - предметы конторского и хозяйственного обустройство, столовая, кухонный и другой хозяйственный инвентарь, предметы противопожарного назначения; сценически-постановочные средства стоимостью до 10 грн за единицу (комплект), другие предметы, срок полезной эксплуатации которых превышает одного года; малоценные и быстроизнашивающиеся предметы специального назначения);

материалы и продукты питания материалы для учебных, научных и других целей, которые включают реактивы и химикаты, стекло и химпосуда, металлы, электроматериалы и радиоматериалы, радиолампы, фотопринадлежности, бумага для издания учебных программ, пособий, научных и других работ, подопытные животные и другие материалы для учебных целей и научно-исследовательских работ, а также драгоценные и другие металлы для протезирования и продукты питания, продукты питания учреждений, в сметах которых для предоставления государственных услуг предусмотрены расходы по коду экономической классификации расходов 1133 «Продукты питания»; медикаменты и перевязочные средства, бактерицидные препараты, дезинфицирующие средства, сыворотки, вакцины, кровь, пленка для рентгеновских снимков, материалы для проведения анализов и перевязочные средства, мелкий медицинский инвентарь (Термометры, ланцеты, пинцеты, иглы и т.п.) учреждений; хозяйственные материалы и канцелярские принадлежности; топливо, горюче-смазочные материалы, включающие все виды топлива, горючего и смазочных материалов, принадлежащих учреждению; тара в которой входит возвратная тара, обменная тара (бочки, бидоны, ящики, банки стеклянные, бутылки и др.). - как пустая, так и наполнена материальными ценностями; материалы в пути, состоящие из приобретенных материалов но не полученных учреждением материалов; запасные части к машинам и оборудованию, которые включают отдельные запасные части, предназначенные для ремонта и замены изношенных частей машин, оборудования, тракторов, комбайнов, транспортных средств, другие материалы, охватывающие сено, овес, другие виды кормов и фуража для скота и других животных, семена, удобрения, а и другие материалы) готовая продукция;

продукция сельскохозяйственного производства (группа готовой продукции и продукции сельскохозяйственного производства не имеют общепринятого распределения в связи с большим ассортиментом этих изделий).

Заметим, что приведенный подробный состав внутренней структуры запасов отечественных бюджетных учреждений дает возможность составить полное представление не только о разнообразии направлений

деятельности бюджетных учреждений, ризнопрофильнисть указанных субъектов хозяйства, но и, собственно, об экономической сущности и назначения категории «Запасы».

Вопрос оценки запасов как одного из основополагающих методологических моментов их учета, что обеспечивает достоверность отражения информации по запасам, определены соответствующим нормативным актом, а именно: Инструкции по учету запасов бюджетных учреждений, утвержденной приказом Государственного казначейства Украины от 8 декабря 2000 г. № 125. Согласно этому документу в бухгалтерском учете бюджетных учреждений идентифицированы следующие виды стоимости запасов:

первоначальная стоимость - стоимость приобретения, получения, изготовления запасов. (Сущность первоначальной стоимости как базовой оценочной категории раскрывается посредством отдельных самостоятельных экономических категорий. Так, молодняк животных, полученный от приплода, а также продукция подсобных сельскохозяйственных хозяйств оцениваются и приходуются по плановой себестоимости. Продукция производственных мастерских отражается по фактической себестоимости. Информация о стоимостных характеристик материалов, продуктов питания и малоценных и быстроизнашивающихся предметов и запасов отражается на основании договорных цен, определенных в процессе тендерных предложений. Закупка запасов осуществляется через тендерные торги в соответствии с Законом Украины «О закупке товаров, работ и услуг за государственные средства ». Сумма налога на добавленную стоимость по приобретенных запасов, а также расходы на транспортировку этих предметов, заготовку, пошлина относятся на фактические расходы учреждения по соответствующим кодам экономической классификации расходов. Запасы, которые поступили в учреждения как гуманитарная помощь, оцениваются по действующим ценам на аналогичные предметы: полученные в результате ликвидации объектов необоротных активов - по ценам возможного использования. Тара оценивается на основе цен поставщиков, при этом при его возврате или реализации разницу между ценами приобретения и реализации относятся на фактические расходы. Самые распространенные в международной практике методы оценки запасов - ФИФО и ЛИФО - по методологии и методики учета бюджетных учреждений не адаптированы.)

справедливая стоимость - первоначальная стоимость запасов, полученных учреждением бесплатно;

восстановительная стоимость - это измененная первоначальная стоимость запасов после проведения их переоценки. Согласно Инструкции по учету запасов бюджетных учреждений, утвержденной приказом Государственного казначейства Украины от 8 декабря 2000 г. № 125, стоимость запасов может быть изменена в результате переоценки, но исключительно на выполнение нормативно-правовых актов Украины. Комиссия осуществляет переоценку каждой отдельной единицы материальных запасов приведением ее стоимости в соответствии с цены, сложившейся в торговой сети на аналогичные образцы товаров, производятся предприятиями Украины или предприятиями-производителями за пределами Украина и поставляются в торговую сеть. Для определения новой цены комиссия по проведению дооценки может пользоваться: счетом или накладной на полученные аналогичные материальные ценности; опубликованным в средствах массовой информации письмом или прайс-листом предприятия-поставщика и других предприятий, выпускающих аналогичную продукцию, с отображением новой цены; ценам установленными в торговой сети на подобные товары; экспертным заключением о стоимость материальных запасов, малоценных и быстроизнашивающихся предметов. Заметим, в практике деятельности бюджетных учреждений переоценка запасов не является перманентным процессом, а разовой процедурой; так, последняя переоценка запасов, частности материалов и МБП осуществлялась в соответствии с приказом ГУГКУ и Министерства экономики Украины от 2 декабря 1997 г. № 127/138).

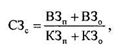

Согласно отечественной практики учета, стоимость израсходованных запасов списывается на фактические расходы или расходы учреждения в соответствии со сферой применение запасов и источников покрытия расходов на их приобретение - средства общего или специального фондов. Списание запасов осуществляется по балансовой стоимости или методом средневзвешенной себестоимости, которая определяется в результате технического расчета по формуле:

где ВЗП, В30 - суммарная стоимость запасов на начало месяца и полученных в течение месяца соответственно;

КЗоТ + К30 - суммарный объем запасов на начало месяца и полученных в течение месяца соответственно.

Средневзвешенная себестоимость определяется по каждому виду подобных запасов. В При использовании в учете твердых учетных цен запасы в течение определенного периода (Месяца, квартала) списываются по этим ценам. В конце указанного периода выводится средний процент и сумма отклонений от твердых учетных цен в разрезе субсчетов, которая, в свою очередь, списывается в распределении по тем счетам, на которые были отнесены расходы соответствующих запасов.

Осуществляя сравнительный анализ международной и отечественной учетной практики по указанной экономической категории, заметим, что большинство разногласий, в которым относятся различия в классификационных группировках, видах стоимости и содержании объектов учета бюджетных учреждений, объясняются тем, что в состав учреждений общественного или государственного сектора, как уже отмечалось, международная терминология относит не только так называемые финансовые и бюджетные учреждения, но и казенные предприятия и некоммерческие установи1. Следовательно, приведенный стандарт финансовой отчетности охватывает значительно шире информационное круг вопросов, отражающих специфику деятельности субъектов хозяйствования. Он больше поле использования, а потому достаточно общий и, на первый взгляд, достаточно «отчужденный» характер относительно отечественной учетной практики бюджетных учреждений. Впрочем, в условиях гармонизации подсистемы бухгалтерского учета в бюджетных учреждениях в Украине с принципами, методами и методиками международной теории и практики, этот стандарт требует тщательного изучения и проработки.

Рассматривая такие важные объекты бухгалтерского учета бюджетных учреждений, "Каковы доходы и расходы, следует констатировать, что ни один из международных стандартов бухгалтерского учета и финансовой отчетности не содержит информации о них, поскольку именно эти объекты учета в их учетно-методологическом понимании составляют основу специфики бухгалтерского учета в бюджетных учреждениях. Безусловно, разработка МСФЗДС по соответствующей тематике вскоре будет осуществлены, однако, поскольку отечественная методологическая школа бухгалтерского учета в бюджетных учреждениях имеет значительные обоснованные и проверенные временем наработки, предлагается их рассмотреть и проанализировать.

Напомним, что отечественная система бухгалтерского учета сегодня является сложной по внутренним, структурным наполнением, поскольку в ее рамках выделяют следующие составляющие: бухгалтерский учет предприятий и организаций; бухгалтерский учет в банковских учреждениях, бюджетный учет. Своеобразие любой из этих подсистем бухгалтерского учета логически вытекает из комплекса характеристик процесса хозяйственной деятельности, в частности характеристик-отличий. Именно благодаря им условно общие объекты бухгалтерского учета приобретают особенностей. Так, в учетном процессе бюджетных учреждений, как процесса отражения хозяйственной деятельности банковских учреждений или промышленных предприятий, можно выделить такие объекты учета: внеоборотные активы, запасы, денежные средства; расчеты; капитал; расходы, расходы; доходы.

Впрочем, как отмечалось, несмотря на идентичность названий, каждое из перечисленных объектов имеет свои особенности как в разрезе терминологического определения, так и в методике учета. Однако наибольшую контрастность при идентификации терминологическом поле и различие в подходах к методике определения в пределах учетных процедур и инструментов имеют доходы и расходы.

Прежде всего напомним, что деятельность бюджетных учреждений обеспечивается полностью за счет средств государственного и местных бюджетов. Важным моментом, который следует учитывать, и то, что только часть средств, поступающих адресно на пользу финансовых ресурсов бюджетных учреждений для их содержания, формируется счет налоговых и неналоговых поступлений в бюджет, подлежащих предыдущий аккумуляции, а затем распределения и направлению на осуществление расходов основной деятельности распорядителей и получателей средств. Другая часть средств должна первоначально адресный характер, поскольку является фактическим или потенциальным результатом определенных хозяйственных действий бюджетных учреждений или поступает в результате соответствующих решений других юридических и физических лиц. Последние позиции влияют и на определение понятия «доходы бюджетных учреждений».

Под доходами бюджетных учреждений следует понимать различные по экономической природе возникновения источника образования материальных, нематериальных и финансовых активов бюджетных учреждений (которые должны обеспечивать осуществление их основной и дополнительной деятельности) или покрытия обязательств последних, которые формируют первоначальную информацию относительно собственного капитала бюджетных учреждений. Доходы бюджетных учреждений не является однородными, они состоят из определенных групп. Так, согласно принятой в отечественной учетной практике методики распределения в общем виде доходы бюджетных учреждений делятся на:

• доходы общего фонда (ассигнования из государственного и местного бюджетов на расходы учреждения). Эта группировка четко функционирует в пределах поля иерархически-статусного положения каждого бюджетного учреждения. Статус большинства бюджетных учреждений относительно схемы распорядителей средств, которые являются неотъемлемой составляющей общего механизма кассового исполнения расходов Государственного и местных бюджетов, определяется в пределах отраслевой принадлежности. Как известно, за иерархическим построением выделяют:

• главных распорядителей средств (бюджетные учреждения в лице их руководителей, согласно позиции статьи 22 Бюджетного Кодекса получают полномочия через установление бюджетных

назначений);

• распорядителей средств II степени (бюджетные учреждения в лице их руководителей, уполномоченные на получение ассигнований, принятие обязательств и осуществление выплат из бюджета на выполнение функций самого учреждения, которое они возглавляют, и на распределение средств для перевода распорядителям III степени и непосредственно подчиненным им получателям)

• распорядителей средств II и степени (бюджетные учреждения в лице их руководителей, уполномоченные на получение ассигнований, принятие обязательств и осуществления выплат из бюджета на выполнение функций самого учреждения, которое они возглавляют, и на распределение средств непосредственно подчиненным им грузополучателям).

Каждый из указанных участников процесса исполнения расходной части бюджета (и это понятно из определения распорядителей) решает соответствующий круг задач. Основные роли в формировании фактических доходов распорядителей средств в части бюджетных ассигнований играют главные распорядителей средств, на уровне которых начинается процесс перевода средств Государственного и местных бюджетов на осуществление расходов с соответствующим отражением последовательных операций по направлению учета доходов в подсистеме бухгалтерского учета бюджетных учреждений. В частности, зачислены органами Государственного казначейства средства на сводные личные и личностные счета отражаются в системе бухгалтерского учета главным распорядителем средств на основании данных выписки с указанных счетов, после получения которого в течение одного дня последние должны подготовить распределение средств в разрезе распорядителей средств низшего уровня и / или поручения на перечисление средств для передачи органам Государственного казначейства.

На следующем уровне иерархического построения - по распорядителей средств II уровня - полученные переводом ГРК средства зачисляются управлениями Государственного казначейства на лицевые счета РК II степени для дальнейшего перераспределения между ЖК III степени и получателями средств, который осуществляется в аналогичном приведенного выше порядке. Итак, можно отметить прямую зависимость фиксации во времени и пространстве факта поступления ассигнований для осуществления деятельности бюджетных учреждений и оперативности представления данных по распределению средств со стороны ГРК и РК II степени;

• доходы специального фонда (средства, поступающие от юридических и физических лиц с конкретной целью и используются на соответствующие расходы). Данный вид доходов неоднородно по своей структуре и делится на собственные поступления бюджетных учреждений и доходы по другим поступлениям специального фонда. Собственные поступления бюджетных учреждений в соответствии с действующим законодавства2 делятся на две группы: первая - плата за услуги, предоставляемые бюджетными учреждениями. Эту группу образуют поступления от платы за услуги, предоставляемые бюджетными учреждениями согласно законами и нормативно-правовыми актами. Такие поступления имеют постоянный характер и обязательно планируются в бюджете. Первая группа включает следующие подгруппы:

1) плата за услуги, предоставляемые бюджетными учреждениями согласно их функциональными полномочиями (средства, поступившие бюджетным учреждениям как плата за услуги и предоставление которых связано с выполнением основных функций и задач бюджетных учреждений);

2) поступления бюджетных учреждений от хозяйственной и / или производственной деятельности (Средства, которые получают бюджетные учреждения от хозяйственно-производственной деятельности вспомогательных, учебно-вспомогательных предприятий, хозяйств, мастерских и т.п.; квартирная плата и плата за общежитие, от трудоиспользования спецконтингента; отчисления от заработка или другого дохода спецконтингента за питание, вещевое имущество, коммунально-бытовые и другие предоставленные ему услуги и т.д.. В случае создания для осуществления хозяйственной деятельности хозрасчетных подразделений, имеющих статус юридического лица, их доходы и расходы не являются собственными поступлениями бюджетного учреждения и не включаются в специальный фонд бюджета);

3) плата за аренду имущества бюджетных учреждений, при этом бюджетные учреждения получают в полном объеме плату за аренду имущества, принадлежащего им, если иное не предусмотрено законом;

4) поступления бюджетных учреждений от реализации имущества (средства, получаемые учреждения от реализации необоротных активов (кроме зданий и сооружений) и других материальных ценностей, в том числе списанных, за сданные как лом и отходы черные, цветные, драгоценные металлы, драгоценные камни в размерах, согласно законодательству остаются в распоряжении учреждения, а также средства, полученные Национальной академией наук и бюджетными учреждениями, которые принадлежат к его компетенции, от реализации недвижимого имущества).

Вторая группа - другие источники собственных поступлений бюджетных учреждений. Эту группу образуют средства, перечисленные бюджетным учреждениям для выполнения отдельных поручений, а также благотворительные взносы, гранты и подарки. Такие средства не имеют постоянного характера и планируются только в случаях, предварительно определенных решениями Кабинета Министров Украины, заключенными соглашениями, в том числе международными; календарными планами проведения централизованных мероприятий и тому подобное. Вторая группа включает следующие подгруппы:

1) благотворительные взносы, гранты и подарки (это все виды добровольной безвозвратной и безвозмездной помощи в виде передачи любых видов имущества, благотворительные взносы, гранты и подарки, в том числе взносы от спонсоров и меценатов)

2) средства, которые получают бюджетные учреждения для выполнения отдельных конкретных поручений от предприятий, организаций или физических лиц, от других бюджетных учреждений, а также инвестиции, которые согласно законодательству поступают в бюджетные учреждений, в том числе на строительство жилых домов.

Как отмечалось, собственные поступления бюджетных учреждений используются соответственно в закон о государственном бюджете или решением о местном бюджете в разрезе следующих направлений:

а) первая группа: подгруппа 1 - на покрытие расходов, связанных с организацией и предоставлением указанных в подгруппе услуг; подгруппа 2 - на организацию указанных в подгруппе видов деятельности, а также на хозяйственные расходы бюджетных учреждений; подгруппа 3 - на содержание, оборудование, ремонт имущества бюджетных учреждений; подгруппа 4 - на ремонт, модернизацию или приобретение новых необоротных активов (кроме зданий и сооружений) и материальных ценностей, на покрытие расходов, связанных с организацией сбора и транспортировки отходов и лома на приемные пункты, на премирование лиц, непосредственно занятых сбором отходов и лома, а также на хозяйственные нужды бюджетных учреждений;

б) подгруппа 2 второй группы - по специально определенным направлениям в случае поступления таких средств.

Важной методологической особенностью учета доходов в бюджетных учреждениях Украины есть противоположность подходов к определению факта возникновения доходов по их видам. Так, доходы по общему фонду являются реальными в момент получения средств на регистрационные, текущие счета, тогда как доходами специального фонда считаются прежде начисленные суммы к получению. Итак, мы можем констатировать только частичное соответствие отечественной методики общепринятом в международной учетной практике принципа начисления.

Рассмотрение последнего из выделенных объектов учета - расходов бюджетных учреждений - есть, по сути, логическим продолжением ранее рассмотренному вопросу, поскольку другая интерпретационные название бухгалтерского учета бюджетных учреждений - бухгалтерский учет выполнения сметы доходов и расходов. Итак, как неоднократно отмечалось, учет расходов бюджетных учреждений является одним из основных учетных направлений, которые отличают учетную систему бюджетных учреждений от других учетных систем. Вообще расходы бюджетных учреждений по своему экономическому содержанию являются суммами средств потраченными бюджетными учреждениями в процессе хозяйственной деятельности в пределах установленных сметой сумм. Расходы бюджетных учреждений представляют собой сложную многоуровневую экономическую категорию, соответственно классифицируется по внутренней структурой в разрезе следующих признаков:

• по принципу их фиксации - кассовые и фактические расходы. Кассовыми расходами считаются суммы, полученные учреждениями из текущих или регистрационных счетов в их использования (расходования). Фактические расходы в отличие от кассовых - это настоящие расходы учреждений для выполнения сметы, подтвержденные соответствующими первичными документами. Кассовые и фактические расходы на практике зачастую не совпадают в времени, поскольку в их основу положены различные принципы записи бухгалтерских операций, а именно: кассовый метод когда запись доходов и расходов производится в момент получения средств независимо от периода, к которому они относятся, и метод начислений, по которому запись бюджетных операций происходит в момент их осуществления;

• по источникам их покрытия - расходы общего и специальных фондов;