Грідасов В.М. Інвестування (2004)

Життєвий цикл інвестиційного проекту. бізнес-план інвестиційного проекту.

У міжнародній практиці план розвитку підприємства являє собою бізнес-план, що, по суті, є структурованим описом проект розвитку підприємства. Якщо проект пов'язаний із залученням інвестицій, то він називається "інвестиційним проектом". Звичайно, будь-який новий проект підприємства в так чи інакше пов'язаний із залученням нових інвестицій. У найбільш загальному розумінні інвестиційний проект — це перелік заходів, пов'язаних з реалізацією інвестиційної ідеї з метою одержання прибутку чи досягнення соціального ефекту.

Реалізація інвестиційного проекту в умовах високорозвинутої ринкової економіки, по суті, зводиться до серії взаємозалежних і скоординованих закупівель: машин і устаткування; матеріалів; ліцензій і "ноу-хау"; будівельних, монтажних і пусконалагоджувальних робіт; консультативних послуг з підготовки проектно-кошторисної документації, проведенню торгів, нагляду за роботами, підготовки персоналу для роботи на об'єкті інвестиційної діяльності тощо.

Життєвий (проектний) цикл інвестиційного проекту — це проміжок часу з моменту ініціації інвестиційного проекту до моменту його ліквідації. Життєвий цикл є вихідним поняттям для вирішення проблеми фінансування робіт із проекту, прийняття відповідних рішень. Стани, через які проходить проект, називаються стадіями (етапами, фазами). Стадія життєвого циклу інвестиційного проекту являє собою інтервал часу, протягом якого динаміка фінансових потоків зберігає свою монотонність, їхня структура залишається, практично незмінною, а перелік заходів, пов'язаних з реалізацією інвестиційної ідеї, залишається досить постійним.

Чіткого (раз і назавжди визначеного) розподілу життєвого циклу на стадії бути не може. По-перше, існує специфіка окремих країн і секторів економіки, в яких реалізується інвестиційний проект. По-друге, існує досить широке коло учасників реалізації інвестиційного проекту (спонсори, проектна компанія, підрядники, кредитори, інвестори, оператори тощо) і кожен учасник може дивитися на проект

ний цикл "своїми очима", мати особливе уявлення про фази,

етапи,стадії проекту.

Довжина життєвого циклу проекту в часі означає, що майбутня величина (цінність) витрат і доходів з погляду сьогоднішнього дня (тобто моменту ухвалення рішення про інвестування засобів у проект) різні. ^

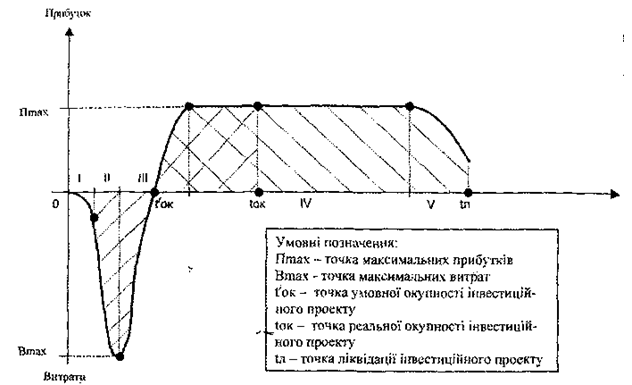

Життєвий цикл інвестиційного проекту умовно поділяється на 5 стадій (рис 2.1).

На першій стадії життєвого циклу інвестиційного проекту здійснюється зародження інвестиційної ідеї. Здійснюється укладання попередніх угод і договорів з підрядниками і субпідрядниками, а також іншими суб'єктами інвестиційної діяльності.

Ініціатива розроблення інвестиційного проекту може йти від будь-якої, юридичної чи фізичної особи, що бажає взяти участь у проекті в якості практично будь-якої сторони. Це може бути і замовник, якому потрібен той або інший вид товару і якого цікавить, наскільки реальне його виробництво, скільки воно буде йому коштувати, наскільки кращий з усіх точок зору новий варіант, ніж той, що застосовувався колись, тощо. Ініціатором може виступати інвестор, що бажає вкласти гроші, але не знає, яка імовірність успішного здійснення його ідеї і яку віддачу він одержить у випадку успіху. Нарешті, ініціатором інвестиційного проекту може виступати і виробник деякого нового товару або автор ідеї, що бажає за допомогою розрахунків переконати організації чи лиця, що можуть стати інвесторами, довірити йому гроші.

У першій стадії можна виділити ряд етапів:

— розроблення концепції проекту;

— оцінювання життєздатності проекту;

— планування проекту;

— розроблення технічних вимог;

— вибір і оформлення земельної ділянки;

— ескізне проектування.

На першій стадії розраховується необхідний обсяг фінансових ресурсів для реального інвестування. Для цього підбираються необхідні об’єкти аналоги, за якими розраховується вартість нового будівництва чи придбання устаткування і машин.

Для цієї стадії характерне поступове збільшення витрат і прак-

Рисунок 2.1 — Життєвий цикл інвестиційного проекту

тично повна відсутність грошових надходжень. На графіку це відображає крива життєвого циклу інвестиційного проекту (див. рис. 2.1).

На другій стадії життєвого циклу інвестиційного проекту грошові видатки різко зростають у зв'язку з придбанням основних фондів і оборотних коштів. Здійснюється придбання й установка основних засобів, а також, якщо є необхідність, придбання ліцензій, патентів або "ноу-хау", що забезпечують ефективне використання цих основних засобів. Можуть бути зроблені видатки на навчання майбутнього персоналу, проведення рекламної кампанії, юридичне оформлення нової діяльності тощо, що необхідно для реалізації інвестиційного проекту. Грошові надходження на цій стадії, як і раніше, відсутні. Стадія закінчується в точці максимальних витрат (див. рис 2.1).

Ця фаза може мати такі етапи:

— детальне (робоче) проектування;

— організація торгів і укладання контрактів;

— організація закупівель і постачань;

— будівельно-монтажні роботи.

Більшість інвестиційних проектів передбачає комплексну, складну за структурою закупівельну діяльність: закупівлі

машин устаткування, інших інвестиційних товарів; закупівлі консультативних та інших послуг (з підготування проектної документації, тендерної документації; сприяння закупівельної діяльності; керування проектом; нагляд за реалізацією проекту тощо). Договори з підрядниками укладаються шляхом проведення торгів, якщо план передбачає велику кількість контрактів і виконавців за проектом (іноді їхня кількість становить більше десятка і навіть сотні): постачальників, підрядників, консультантів.

Така децентралізована закупівельна діяльність (закупівля "розсипом") має свої переваги і недоліки. Основним плюсом її є економія засобів (принцип: чим більша контрактів, тим більше конкуренція, тим нижчі видатки замовника).

Іноді децентралізація закупівельної діяльності буває зумовлена розуміннями, пов'язаними зі зниженням витрат замовника проекту. У деяких країнах, що розвиваються, під час проведення торгів на створення великих промислових підприємств у державному секторі використовується практика проведення декількох торгів: тендерна документація розбивається при цьому за блочно-предметним або функціональним принципом.

При дробленні великого підряду на декілька середніх і тим більше безліч багатьох дрібних, підвищується імовірність участі в торгах невеликих фірм.

Водночас при варіанті децентралізованих закупівель ускладнюється управління проектом, підвищується ризик технічного нестикування окремих елементів проекту, асинхронності окремих видів робіт і постачань тощо.

При централізованій закупівельній діяльності кількість контрактів і виконавців різко скорочується. Межею централізації є укладання одного контракту з генеральним підрядником (або генеральним постачальником).

При цьому варіанті, як правило, підвищується загальна вартість проекту (генеральний підрядник або постачальник звичайно передбачає у своїй пропозиції так звану цінову надбавку "за комплектацію", що може становити 10-15% порівняно з можливими витратами при децентралізованому методі закупівель), але разом з тим знижується багато ризиків: технічні і будівельні; відхилення витрат від кошторису (у випадку, якщо контракт із генпідрядником укладається на умовах твердої ціни); відхилення від специфікації проекту й умов щодо якості об'єкта в цілому; затримки пуску об'єкта в експлуатацію тощо.

Замовник може вибирати централізований варіант закупівель (через генпідрядника), проте він, може здійснювати більший чи менший контроль за укладанням контрактів із субпідрядниками і субпостачальниками.

У деяких випадках оферент, що претендує на роль генпідрядника, повинен у своїй тендерній пропозиції представляти список своїх субпідрядників і субпостачальників з описом їх технічних, організаційно-правових і фінансової характеристик.

В інших випадках замовник може вимагати, щоб генпідрядник після присудження йому контракту добирав субпідрядників і субпостачальників на конкурсній основі (так звані вторинні торги); при цьому правила і процедури таких конкурсів слід узгоджувати із замовником проекту; умови первинних торгів можуть передбачати участь представника замовника в тендерних комітетах за вторинними торгами і затвердження кандидатур компаній, які перемогли (субпідрядників і субпостачальників) замовником проекту.

Якщо замовником проекту виступає державна, та, що розвивається, організація (компанія) країни, нерідко умови первинних торгів передбачають, щоб генеральний підрядник при доборі субпідрядників перевагу надавав місцевим фірмам.

Залучення організаторами консультантів-фахівців, здатних зробити приблизні розрахунки вартості будівельно-підрядних робіт та інвестиційних товарів, дає змогу виявити явні завищення цін усіма учасниками. Особливо варто сказати про таких учасників (виконавців) інвестиційних проектів, як інженерно-консультативні фірми (ІКФ). Вони роблять такі інженерно-консультативні послуги (ІКП), як упорядкування техніко-економічних обґрунтувань (ТЕО) проектів; розроблення технічних проектів; підготовка тендерної документації і проведення конкурсних торгів; супровід контрактів; нагляд за реалізацією проекту тощо.

У виборі найбільш ефективних методів реалізації проекту можуть бути зацікавлені не тільки замовник проекту, а й комерційні банки. У випадках надання кредитів під 100% забезпечення (застава, банківська гарантія, поручництво) вони, як правило, не виявляють великого інтересу до того, як позичальник (за

мовник проекту) планує реалізовувати проект (за винятком тих випадків, коли банк прямо або опосередковано бере участь у капіталі підприємства-позичальника).

Інша справа, коли кредит надається на умовах "проектного фінансування", які передбачають, що заборгованість перед банком буде покриватися частково чи цілком за рахунок грошових потоків від проектної діяльності. У цьому випадку кредитор кровно зацікавлений і в зниженні інвестиційних витрат, і в забезпеченні належної якості об’єкта інвестиційної діяльності (що визначає в подальшому або в іншій мірі рівень експлуатаційних витрат). У цьому випадку банк вникає в процес закупівель, нерідко перевіряючи, як підготовлюються контракти, і контролюючи хід їхнього виконання.

На початку третьої стадії здійснюється поетапне введення об’єкта в експлуатацію. Для цієї стадії характерне різке зниження витрат і поступове збільшення грошових надходжень у зв'язку з одержанням першого виторгу від реалізації. Наприкінці третьої стадії життєвого циклу інвестиційного проекту грошові надходження досягають максимального свого значення (точка Птах на рис. 2.1).

Стадія охоплює реальний розвиток бізнес-ідеї до того моменту, коли проект цілком вводиться в експлуатацію. Сюди входять відслідкування й аналіз усіх видів діяльності в міру їхнього виконання і контроль з боку регулювальних органів і (або) іноземного чи вітчизняного інвестора.

На цій стадії існують такі грошові потоки:

— закупівля сировини і матеріалів;

— заробітна плата і жалування працівникам;

— страхові платежі;

— виручка від продажів;

— грошові експлуатаційні видатки;

— податкові платежі;

— зміни у величині необхідних активів.

На четвертій стадії життєвого циклу інвестиційного проекту здійснюється стабільне функціонування виробничих потужностей, що характеризується запланованим обсягом чи виробництвом послуг. Обсяги прибутку поступово стабілізуються. На цьому етапі спостерігається повна завантаженість виробничих потужностей, налагодженість виробничого процесу до автоматизму, досягається мінімальний рівень собівартості виробу, що випускається.

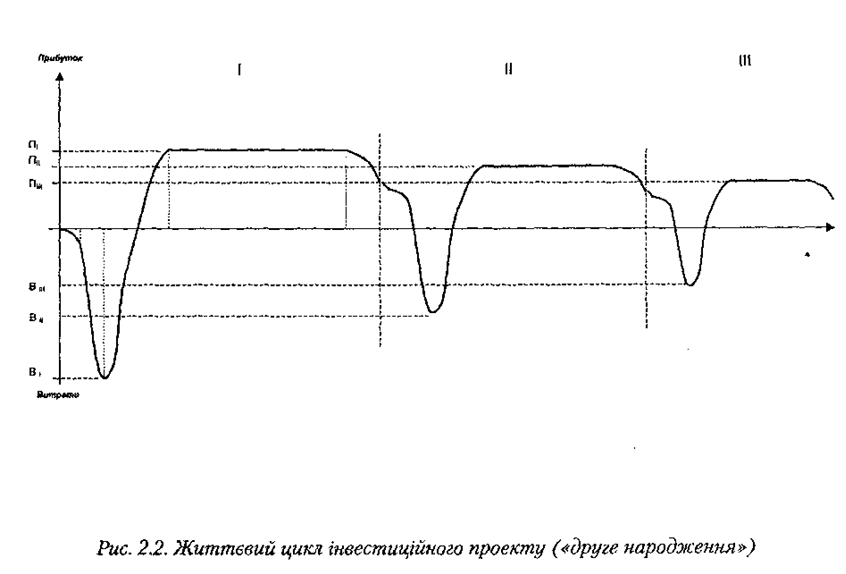

На п'ятій стадії життєвого циклу інвестиційного проекту! (стадія ліквідації) спостерігаємо знос основних фондів. Видатки] на підтримку виробництва починають збільшуватися, у той час які грошові надходження безупинно зменшуються, що відображає рис. 2.1. Однак у цей момент часу може бути прийняте рішення про реінвестування, тобто інвестування у нову продукцію чи модернізацію. У такому випадку мова іде про так зване "друге народження" інвестиційного проекту (рис. 2.2.)

Реінвестування — це переміщення капіталу з одних активів в інші, більш ефективні.

Реінвестиції — зв'язування наново вільних інвестиційних засобів шляхом спрямування їх на придбання або виготовлення нових засобів виробництва з метою підтримки складу основних фондів підприємства:

— інвестиції на заміну, в наслідок чого наявні об’єкти замінюються новими;

— інвестиції на раціоналізацію, що направляються на модернізацію технологічного устаткування процесів;

— інвестиції на зміну програми випуску (пропорційного складу програми випуску);

— інвестиції на диверсифікацію, пов'язані зі зміною номенклатури продукції, створенням нових видів продукції й організацією нових ринків збуту;

— інвестиції на забезпечення виживання підприємства в перспективі, спрямовані на НДОКР, підготовку кадрів, рекламу, охорону навколишнього середовища.

Для деяких інвестиційних проектів істотне значення може мати залишкова вартість раніше створених (придбаних) активів.

Грошові потоки на цьому етапі можуть бути такими:

— виручка від продажу основних активів;

— видатки по демонтажу і видаленню устаткування з майданчика;

— скорочення податків унаслідок демонтажу і продажу основних активів;

— приплив коштів за рахунок реалізації частини оборотного капіталу;

— скорочення податків унаслідок реалізації частини оборотного капіталу.

при "другому народженні" інвестиційного проекту розмір витрат та прибутку дещо менший, ніж у попередньому етапі життєвого циклу, тобто В1>В2 > ВЗ, що пов'язано з відсутністю витрат на будівництво об'єкту, освоєння виробництва, наявністю досвіду в цій сфері діяльності і т.п., а також ПІ > П2> ПЗ (див. рис. 2.2), що зумовлено насиченням ринку продукцією, посиленням конкуренції в галузі, зростанням амортизаційних витрат і т.д.

В Україні існує велика кількість комерційних організацій, що мають достатні суми для здійснення інвестицій у реальні проекти, однак, розуміючи нестійкість сьогоднішнього ринку, вони погоджуються фінансувати будь-які проекти дуже обережно, пам'ятаючи про досить високу імовірність руйнування ще вчора непохитних і солідних компаній. Розмаїтість замовників підготовки інвестиційного проекту вносить додаткові складнощі в проведенні самих розрахунків, оскільки різні інтереси, різні акценти, які бажали б розставити замовники, що належать до різних сторін у проекті, потребують диференційованого підходу і часом їхньої спільної участив розрахунках проекту, його обслуговуванні і коригуванні.

Як уже зазначалося, тривалість життєвого циклу проекту в часі визначає різну цінність майбутніх витрат і доходів, що відносяться до різних тимчасових інтервалів, тобто моменту, що є своєрідною точкою відліку, наприклад, сьогоднішнього дня (це можуть бути різні дати початку життєвого циклу проекту, зокрема момент зародження ідеї проекту або ж момент ухвалення рішення про інвестування засобів у проект тощо).

Отже, будь-який інвестиційний проект від моменту свого зародження до моменту закінчення проходить ряд певних етапів, які ми назвали "життєвий цикл" проекту. Розподіл на етапи, як і всяка класифікація, умовний . Однак послідовному розвитку будь-якого проекту властиві загальні характерні іншим проектам етапи, тому є потреба описати ці періоди.

Бізнес-план інвестиційного проекту

У системі об'єктів інвестування головну роль на сучасному етапі відіграють реальні інвестиційні проекти. Зумовлено не тільки нерозвиненістю фондового ринку України, й рядом переваг, що забезпечує реальне фінансування. Насамперед вкладення в реальні об'єкти у формі будівництва і запровадження в дію нових основних фондів, купівлі нерухомості, придбання об'єктів приватизації забезпечує інфляційний захист інвестицій, тому що темпи зростання цін на ці об'єкти не тільки відповідають, але в багатьох випадках навіть обганяють темпи зростання інфляції. Крім того як показує вітчизняний і закордонний досвід, за вкладенням засобів в об'єкти реального інвестування досягається значно більша віддача капіталу, ніж за вкладенням в акції, облігації, валюту та інші фінансові інструменти. І нарешті, реальні інвестиції є найефективнішим інструментом забезпечення високих темпів розвитку і диверсифікації діяльності компаній, що зростають, і фірм відповідно до обраної ними загальною економічною стратегією.

Серед реальних інвестиційних проектів велику частку займають проекти, реалізовані шляхом різних форм капітальних вкладень. До таких інвестиційних проектів відносяться нове будівництво, розширення, реконструкція, технічне переозброєння компаній (фірм) та їхніх структурних одиниць.

Підготовка таких інвестиційних проектів до реалізації потребує попереднього розроблення їхніх бізнес-планів.

Бізнес-план являє собою стандартний для більшості країн з розвинутою ринковою економікою документ, у якому детально улаштовується концепція призначеного для реалізації реального інвестиційного проекту і наводяться основні його характеристики.

Сучасна практика підприємництва свідчить про те, що підприємець для здійснення реального інвестування у формі капітальних вкладень повинен мати чіткі уявлення про передбачуваний бізнес, його масштаби і форми; найважливіші показники маркетингу, виробничу і фінансову діяльність; сировинне, технічне і кадрове забезпеченні проекту; обсяги необхідних інвестицій і терміни їх повернення; ризики пов'язані з реалізацією проекту, та інші його характеристики.

Підходи до розроблення і викладу бізнес-плану диференціюються залежно від характеру інвестиційного проекту. Для великих інвестиційних проектів, що потребують значних капітальних витрат, а також для проектів, пов'язаних з виробництвом і впровадженням на ринок нових, що не мають аналогів, видів продукції чи товарів (послуг), розробляється повний варіант бізнес-плану, обсягом 40 — 100 сторінок. Необхідність такого докладного обґрунтування диктується підвищеним рівнем ризиків для інвестора і залученням до аналізу бізнес-плану експертів відповідного профілю. Для невеликих інвестиційних проектів допускається розроблення короткого варіанту бізнес-плану обсягом 10—15 сторінок,

що надалі за вимогою інвестора чи кредитора може бути уточнений і доповнений. У подальшому викладі ми зупинимося на вимогах щодо розроблення повного варіанту бізнес-плану інвестиційних проектів.

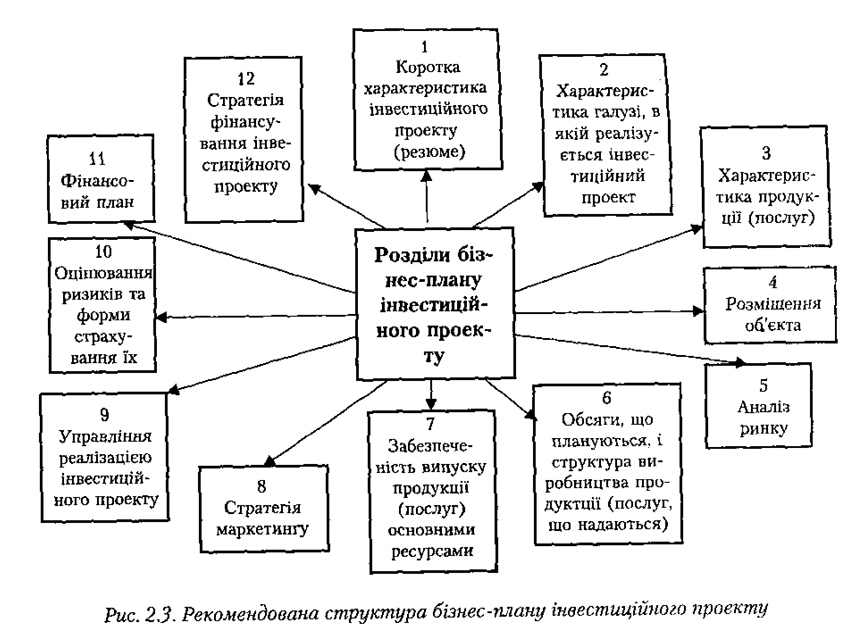

Розроблення і виклад бізнес-плану підлягають визначеній логічній структурі, що носить уніфікований характер у більшості країн із розвинутою ринковою економікою (відхилення від загальноприйнятої структури бізнес-плану в окремих країнах несуттєві). Ця структура представлена на рис. 2.3.

Коротка характеристика інвестиційного проекту (резюме) хоч і відкриває бізнес-план, але складається після розроблення всіх інших його розділів, коли концепція проекту, її обґрунтування і форми реалізації вже чітко визначені. Це зроблено для того, щоб інвестор на підставі тільки цього розділу міг зробити висновок про те, чи відповідає проект спрямованості його інвестиційній діяльності і його інвестиційній стратегії; чи відповідає він потенціалу його інвестиційних ресурсів; чи влаштовує його проект щодо періодів реалізації і термінів повернення вкладеного капіталу і т.п. Якщо інвестор за результатами розгляду даного розділу робить висновок про недоцільність участі в реалізації інвестиційного проекту або якщо розділ не містить достатньої і чіткої інформації для певних висновків, з іншими розділами бізнес-плану він ознайомлюватися не буде. Це визначає головна вимога до підготовки даного розділу — лаконічність (не більш 2—3 сторінок), інформативність і простота викладу.

Розділ звичайно починається з викладу концепції інвестиційного проекту, до якого входить обґрунтування мети реалізованої з його допомогою “підприємницької ідеї на основі вивчення ринку і можливостей розширення діяльності; висновки про його перспективність і найбільш доцільні форми реалізації інвестиційного проекту. За передбачуваною формою реалізації повинен бути зазначений ступінь розробленості інвестиційного проекту — наявність проекту намірів з основними фінансово-економічними показниками; наявність типової документації і кошториси витрат за проектом; наявність індивідуальної проектної документації кошторису витрат з експертизою незалежного аудитора.

У висновку цього розділу повинні бути такі характеристики інвестиційного проекту: необхідна сума інвестиційних ресурсів.

У національній валюті на момент розроблення бізнес-плану (за необхідності залучення іноземних інвесторів, а також за високими темпами інфляції сума інвестиційних ресурсів повинна бути показана в доларах США відповідно за потоковим курсом Національного банку України); період здійснення інвестицій до початку ефективної експлуатації об'єкта; можливий період експлуатації об'єкта до початку подальшого розширення його технічного переозброєння; проектований період бізнес-плану інвестиційного проекту окупності інвестицій. Для іноземного інвестора додатково можуть бути викладені основні положення державного і правового регулювання даного бізнесу в Україні.

Характеристика галузі, у якій реалізується інвестиційний проект, дає змогу в найбільш загальному виді розглянути вплив зовнішнього середовища на перспективність та ефективність розвитку пропонованого інвестиційного проекту.

При викладі цього розділу бізнес-плану розглядається відповідність галузевої спрямованості інвестиційного проекту за вданнями структурної перебудови економіки України; тенденції розвитку попиту на продукцію галузі; рівень розвитку ринкових відносин у галузі; середній рівень прибутковості капіталу в даній галузі за останній звітний період. Для докладнішої характеристики галузі, в якій реалізується інвестиційний проект, можуть бути використані показники, розглянуті раніше при оцінюванні інвестиційної привабливості галузей економіки України.

Характеристика продукції (послуг) повинна розглядати їхні відмінні риси і привабливість для споживачів (клієнтів), достоїнства і переваги порівняно з продукцією (послугами), уже представленою на ринку. Така порівняльне оцінювання здійснюється за параметрами функціональності продукції (послуг), її якості, дизайну та інших ознак.

Особливої уваги в процесі характеристики продукції (послуг) слід надати оцінюванню її конкурентноздатності за основними якісними ознаками, рівнем цін, наданими гарантіями та післяпродажними послугами і т.п.

Бажано також указати прогнозований загальний період життєвого циклу даної продукції (послуги) і можливість подальшого його удосконалювання в межах передбачених технологій, і рівня технічного оснащення.

На окрему принципово нову продукцію, впроваджувану на

ринок у процесі реалізації інвестиційного проекту, необхідно вказати розділі потрібну форму її правового захисту (патент, авторське право, торговий знак і т.п.).

Розміщення об'єкта, розглянуте в наступному розділі бізнес-плану, дає змогу, з одного боку, оцінити інвестиційну привабливість даного регіону, а з іншого, — розглянути потенційні переваги його конкретного місця розташування з позицій наближеності до факторів виробництва (сировини, енергоресурсів, кадрового потенціалу) або до ринків збуту. Не останню роль у такому оцінюванні відіграє і можлива ринкова вартість земельної ділянки, займаної об'єктом, і прилеглої до нього території, з обліком майбутнього законодавчого дозволу приватизації і продажі землі.

При характеристиці розміщення об'єкта в даному розділі бізнес-плану можуть бути використані окремі показники, розглянуті при оцінці інвестиційної привабливості регіонів України, а також загальні результати цього оцінювання.

Аналіз ринку являє собою один з най складніших розділів при розробленні бізнес-плану. Цей аналіз охоплює не тільки потоковий, й прогнозований стан даного ринку. Обґрунтованість висновків цього розділу впливає на планований обсяг виробництва продукції, рівень цін і суму прибутку, а отже визначає правильність наступних розрахунків ефективності інвестицій. В окремих випадках для підготовки такого розділу варто залучати відповідних спеціалістів-маркетологів.

Розроблення цього розділу розпочинається з характеристики потенційних покупців (клієнтів) даної продукції (послуг), їх особливостей і передбачуваної чисельності на даному регіональному ринку. В окремих випадках може бути розглянутих і можлива чисельність оптових покупців продукції за межами регіону.

Наступний етап аналізу ринку пов'язаний тільки з тими видами продукції і послуг, розглянутими в інвестиційному проекті, які вже є на внутрішньому ринку. Цей етап передбачає оцінювання сучасного обсягу попиту (продажу) на продукції послуг на цьому ринку. Таке оцінювання за можливістю слід проводити за останні три роки і розглядаєм продукцію не тільки вітчизняного виробництва, й імпортну. Результати такого оцінювання показують у табличній формі ( таб. 2.1).У разі необхідності обсягові показники цієї таблиці можна доповнити розрахунковими структурними показниками.

З урахуванням очікуваної чисельності роздрібних і оптових покупців і характеристики сучасного стану попиту прогнозується можливий обсяг продажу продукції (послуг) у межах розглянутого інвестиційного проекту,на наступні п’ять років з моменту початку експлуатації об'єкта.

Таблиця 2.1.

Характеристика сучасного обсягу попиту (продажів) на продукцію (послуги) на внутрішньому ринку (у натуральних одиницях виміру)

Розрахунки диференціюються в розрізі окремих регіональних ринків (якщо реалізація продукції, чи (послуг), передбачається за межами даного ринку). Результати цього прогнозу також показують у бізнес-плані в табличній формі (у спрощеному вигляді ця форма наведена в таблиці 2.2).

Таблиця 2.2.

Прогноз можливого обсягу продажу продукції (послуг) у межах інвестиційного проекту, що розглядається, на наступні п’ять років (у натуральних одиницях виміру)

У процесі аналізу ринку особливу увагу слід приділити оцінюванню рівней і динаміки цін на продукцію (послуги). Таке оцінювання виробляється по внутрішньому ринку України в зіставленні з рівнем світових цін на аналогічну продукцію (особливу роль відіграє вивчення світових цін по продукцію, що прогнозується продавати на зовнішніх ринках). За результатами оцінювання і виявлених тенденцій складається прогноз динаміки рівня цін на продукцію на майбутнє. Для того щоб вилучити вплив фактор інфляції в Україні, прогнозований рівень цін на внутрішньому ринку виражається в доларах США (перерахування цін здійснюється за курсом національного банку на момент подачі бізнес-плану). Результати оцінювання сучасного і прогнозованого рівнів цін на продукцію (послуг) показують за формою (таб. 2.3).

Таблиця 2.3

Характеристика сучасного і прогнозованого рівнів цін на продукційного(послуги) на внутрішньому і зовнішньому ринках

(за одиницю)

Аналіз ринку завершується оцінюванням сучасного і прогнозованого рівнів конкуренції на внутрішньому ринку (насамперед на ринку регіону, в якому реалізується інвестиційний проект). У процесі такого оцінювання розглядаються кількість підприємств, що випускають аналогічну продукцію чи роблять аналогічну послугу; частка основних підприємств в обсязі продажу у регіоні (Україні); прогнозовану появу на ринку нових підприємств-конкурентів.

У разі необхідності в даному розділі можна відбити й інші показники, що характеризують сучасний стан і перспективи розвитку ринку даної продукції (послуги).

Обсяги, що плануються, і структура виробництва продукції (послуг, що надаються) є основою характеристики подальшої виробничої діяльності об'єкта інвестування на стадії його експлуатації.

У процесі розроблення цього розділу бізнес-плану на першому етапі базується загальний обсяг намічуваного випуску продукції (надання послуг) у середньому за рік при виході об'єкта, що інвестується, на проектну потужність.

На другому етапі аналогічні розрахунки проводять в розрізі окремих асортиментних груп продукції (різновидів послуг). І нарешті, на третьому етапі результати проведених розрахунків диференціюються за окремими роками майбутнього п'ятилітнього періоду, оскільки передбачається, що в міру освоєння проекту його виробнича потужність зростатиме за рахунок реалізації окремих резервів. Обсяги, що плануються, і структура виробництва продукції (надання послуг) розраховуються за трьома одиницями виміру:

— кількістю одиниць (або в інших натуральних одиницях виміру);

— національною валютою (у базисних цінах на момент надання бізнес-плану, скоригованих з урахуванням індексу цін без фактора інфляції);

— доларами США (також з урахуванням прогнозу динаміки цін).

Результати приведених розрахунків представляються в бізнес-плані за формою, приведеної в таблиці 2.4.

Таблиця 2.4.

Обсяг, що планується, і структура виробництва

Забезпеченість випуску продукції (послуг) основними ресурсами. Для України найбільший інтерес представляє забезпеченість виробництва сировиною та енергоносіями. Результати в бізнес-плані подаються за формою (таб. 2.5).

Наступним питанням, що розглядається в цьому розділі, є забезпеченість випуску продукції (послуг) сучасним обладнанням. Його слід розглядати у прямому зв'язку з технологією виробництва продукції або послуги, яку намічено використати. Тут також указується, чи є в ініціатора інвестиційного проекту необхідне устаткування, чи його слід придбати в Україні або за кордоном.

Таблиця 2.5.

Забезпеченість виробництва сировиною та матеріалами

Серед факторів виробництва розглядається також забезпеченість випуску продукції (послуг) відповідними виробничими будівлями (приміщеннями) та об'єктами виробничої інфраструктури. При цьому вказується, чи наявні в повному обсязі виробничі приміщення, чи необхідно їх розширити, придбати або збудувати нові. В останніх трьох випадках вказуються необхідні площі або обсяги.

Забезпеченість проекту необхідними кадрами. Важливу роль у системі факторів виробництва, що розглядаються, відіграє аналіз забезпеченості випуску продукції (послуги) кадрами відповідної кваліфікації. Іноді характер розташування об’єкта, що розглядається, створює серйозні проблеми щодо залучення кадрів не тільки спеціалістів, а й відповідних робочих професій. Враховуючи важливість цього фактора в ефективності подальшої експлуатації об'єкта, а відповідно — і в строках повернення коштів, що інвестуються, проробленню і висвітленню цього питання в бізнес-плані повинно бути приділено велику увагу (таб. 2.6).

Стратегію маркетингу розроблюють як самостійний розділ бізнес-плану в таких випадках:

а) при виході на ринок з принципово новим видом продукції (послуг);

б) при впровадженні на інші регіональні ринки (ринки інших регіонів України; країн СНД, інших держав);

в) при високому рівні конкуренції на відповідному товарному ринку (ринку послуг) даного регіону.

Стратегія маркетингу.

За відсутності в доступному для огляду у майбутньому проблем з попитом на продукцію (послуги) та з конкуренцією маркетингова стратегія може не розроблятися (вона ефективна переважно в умовах "ринку покупця").

Якщо ж необхідність у розробленні маркетингової стратегії у тому інвестиційному проекті, що розглядається, виникає, то в даному розділі бізнес-плану слід відбити прогнозовані цільові показники стратегії маркетингу ( насамперед, обсяг свого сегмента на товарному ринку або ринку послуг свого регіону; інших регіонів України тощо ) і основні заходи, що передбачаються цією стратегією.

Таблиця 2.6.

Забезпеченість проекту необхідними кадрами

Управління реалізацією інвестиційного проекту повинно забезпечити його найбільш ефективне і швидке здійснення насамперед.

У цьому розділі необхідно визначити організаційно-правову форму реалізації інвестиційного проекту. Так, інвестиційний

проект може бути реалізований у межах діючої організаційно- правової форми його ініціатора; у межах організаційно-правової форми інвестора; створенням нового акціонерного товариства відкритого чи закритого типу; створенням товариства з обмеженою відповідальністю і т.п.

Бажано в цьому розділі подати схему організаційної структури управління об’єктом і на стадії його експлуатації (у випадку, якщо інвестиційний проект пов'язаний зі створенням нової компанії). При цьому можна назвати кандидатуру керівника і відповідні про нього дані: вік, освіту, базові спеціальності, загальний виробничий стаж, стаж роботи на підприємствах даної галузі.

У цьому розділі варто також вказати, чи може інвестиційний проект бути реалізований самостійно (при відповідній організаційній і фінансовій підтримці інвестора), чи потребує залучення підрядників і субпідрядників. В останньому випадку в бізнес-плані відбиваються такі дані про підрядника чи субпідрядників, яких планується залучити для реалізації проекту: тривалість роботи у відповідній галузі; досвід роботи з аналогічними інвестиційними проектами; досвід роботи з аналогічними інвестиційними об'єктами; рівень прогресивності використовуваного парку механізмів; рівень кваліфікації кадрів; форми зв'язку з постачальниками матеріалів, необхідних для реалізації проекту; ділова та фінансова репутація.

Оцінювання ризиків та форми страхування їх слід розглядати в розрізі окремих видів цих ризиків.

До таких ризиків можна віднести:

а) суттєве затримання початку реалізації проекту (затримання одержання ліцензії, несвоєчасне відведення ділянки тощо); '

б) несвоєчасне завершення будівельно-монтажних робіт за проектом;

в) істотне перевищення розрахункової кошторисної вартості будівельно-монтажних робіт за проектом;

г) невихід на заплановані обсяги випуску продукції (послуг) у зв'язку з недосконалістю технології, використанням застарілого устаткування, падінням попиту, зростанням конкуренції тощо;

г) невихід на заплановані показники зовнішньоекономічної діяльності у зв'язку з посиленням вимог щодо жорсткості експортної політики держави (введенням ліцензування, квотування, нових процедур митного регулювання, валютного регулювання);

д) зниження запланованого рівня ефективності діяльності і збільшення періоду окупності капіталу у зв'язку з державним регулюванням рівня цін, посиленням вимог щодо податкового регулювання тощо.

За основними видами ризиків слід визначити їхній рівень.

Бажано також визначити загальний рівень ризику щодо інвестиційного проекту (за критерій можна прийняти середньогалузеві чи середньорегіональний рівні ризиків).

Відповідно до оцінювання рівня окремих ризиків у даному розділі бізнес-плану викладаються форми найбільш ефективного їхнього страхування (розроблення відповідних профілактичних заходів щодо їхнього попередження; розподіл негативних фінансових наслідків ризиків серед інвесторів і учасників, яких залучено до реалізації інвестиційного проекту; створення відповідних резервних фондів; зовнішнє страхування найбільш істотних ризиків; одержання документальних гарантій захисту від окремих видів ризиків від місцевих органів самоврядування тощо).

У цьому ж розділі розглядаються, як правило, можливі форми виходу з інвестиційного проекту на будь-якій стадії його реалізації, якщо фактичний рівень ризику значно перевищить розрахунковий та істотно вплине на ефективність реалізації інвестиційного проекту.

Фінансовий план — найважливіший розділ бізнес-плану, тому до його розроблення слід підійти найбільш ретельно. При достатньому рівні його обґрунтованості він є головним критерієм прийняття інвестиційного проекту до реалізації (відповідно при недостатній розробленості цього розділу бізнес-плану прийняття інвестиційного проекту до реалізації нереальне, тому що запропонований бізнес-план не дасть відповідь на головне запитання, що Цікавить інвестора: як швидко та в яких формах буде забезпечено повернення капіталу, що інвестується).

На першому етапі цих розрахунків, виходячи з кошторисної вартості робіт та етапів їхнього здійснення, складають графік потоку інвестицій, пов'язаних з будівництвом (розширенням, реконструкцією, технічним переозброєнням) і введенням об'єкта в

експлуатацію. У цьому графіку відбивають також необхідний обсяг інвестицій в оборотні активи та у створення необхідних резервних фондів. До складу інвестицій, пов'язаних з введенням у дію основних фондів, зараховуються не тільки прямі видатки за кошторисом, а й накладні видатків підрядника та інвестора. На перший рік графік потоку інвестицій розробляється в помісячному, а на другий рік — поквартальних розрізах (табл. 2.7).

На другому етапі розрахунків обґрунтовують план доходів і видатків, пов'язаних з експлуатацією реалізованого інвестиційного проекту. У ньому відбивають такі основні показники господарчої діяльності експлуатованого проекту, як валовий доход від реалізації продукції (послуг), загальний обсяг і склад основних поточних витрат, податкові платежі, валовий і чистий прибуток, грошовий потік (який являє собою суму чистого прибутку й амортизаційних відрахувань).

Таблиця 2.7.1

Графік потоку інвестицій, пов'язаних з будівництвом (розширенням, реконструкцією, технічним переозброєнням) і введенням об'єкта в експлуатацію

Цей розрахунок також здійснюють у перший рік у помісячному, а на другий рік — у поквартальному розрізах (табл. 2.8).

Таблиця 2.8.

План доходів і витрат, пов'язаних

з експлуатацією інвестиційного об'єкта

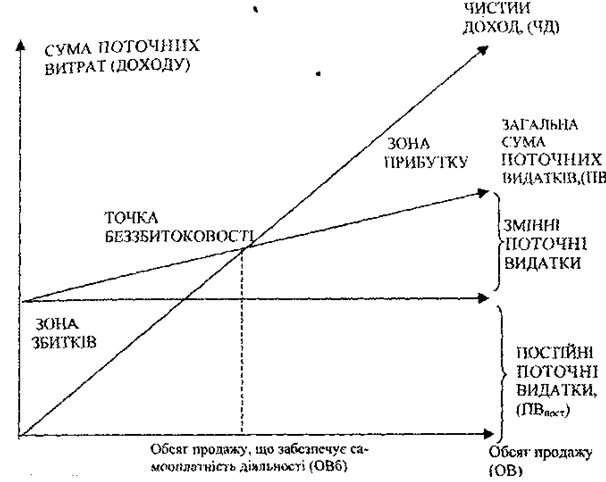

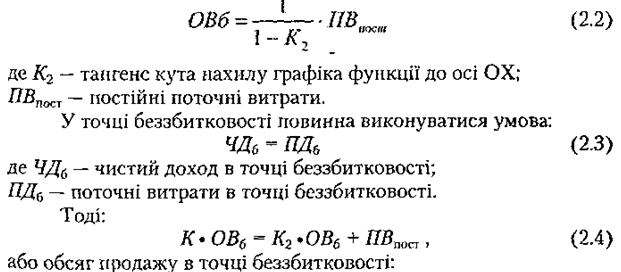

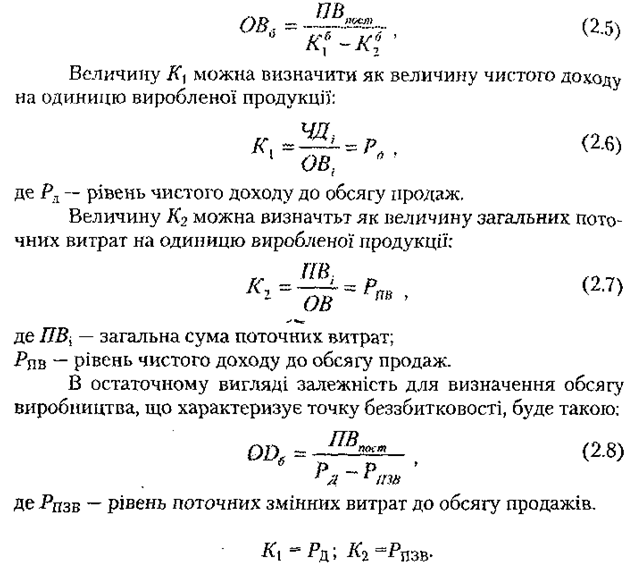

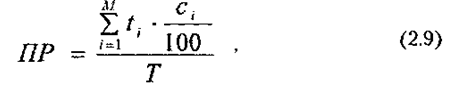

На третьому етапі розрахунків визначають точку беззбитковості щодо розглянутого інвестиційного проекту, що показує, при якому обсязі продажу продукції (послуг) буде досягнуто самооплатність господарчої діяльності об'єкта інвестування на стадії його експлуатації. Беззбитковість цієї діяльності досягається при такому обсязі чистого доходу від реалізації (валового доходу за мінусом податку на додану вартість і акцизний збір), який дорівнює сумі поточних витрат. Графічну інтерпретацію точки беззбитковості представлено на рис. 2.4.

Точку беззбитковості визначають за даними, наведеними табл. 2.2 (обсяг виробництва дорівнює обсягу реалізації) і табл. 2.6.

Для чистого доходу:

ЧДі = Кі ОВі , (2.1)

де ЧДі — чистий доход в точці г;

К{ — тангенс кута нахилу графіка функції до осі ОХ;

ОВі — обсяг виробництва в точці і.

Ця функція характеризує зміну чистого доходу залежно від обсягу виробленої продукції.

Рис. 2.4. Визначення точки беззбитковості

Залежність перемінних поточних витрат від обсягу виробленої продукції:

На четвертому етапі розрахунків визначають період окупності інвестицій у проект. Його обчислюють як частку від ділення загальної суми інвестицій на середньорічну суму грошового потоку. Обидві ці суми потрібно привести до дійсної вартості за ставкою відсотка, що береться в розмірі 8—12 % за рік (фактор інфляції було виключено в процесі розрахунку показників).

Стратегія фінансування інвестиційного проекту завершує виклад бізнес-плану. У процесі розроблення стратегії необхідно визначити джерела фінансування інвестиційного проекту. Види джерел формування інвестиційних ресурсів та принципи їхньої оптимізації докладно розглянуто в попередньому розділі. Керуючись цими принципами, можна визначити можливі джерела фінансування, що в бізнес-плані подаються за формою, наведеною в табл. 2.9.

Таблиця 2.9.

Джерела фінансування інвестиційного проекту

У процесі підготовки цього розділу бізнес-плану варто також докладно розглянути склад залучених джерел капіталу, насамперед, можливість залучення засобів іноземних інвесторів. Форми такого залучення можуть бути найрізноманітнішими — грошовий вклад в іноземній валюті; майновий внесок; забезпечення одержання кредитів іноземних банків; залучення до будівництва закордонного підрядника і його фінансування; передавання прав на використання патентів, ліцензій, "ноу-хау”; забезпечення підготовки кадрів для ефективної експлуатації об'єкта та інші.

Повний варіант бізнес-плану, розглянутий вище, розробляють за великими інвестиційними проектами у разі необхідності залучення великих сум інвестиційних ресурсів. За інвестиційними проектами, що не потребують високих розмірів залученого капіталу (у практиці інвестиційної діяльності України — до 100 тис. доларів США чи відповідно в національній валюті за потоковим курсом), розробляють і представляють короткий варіант бізнес-плану.

Контролінг. Мета і призначення контролю

Контроль представляє собою процес, В якому керівник проекту встановлює, чи досягається поставлена мета, виявляє причини, які дестабілізують хід роботи, і обґрунтовує прийняття управлінських рішень, що коректують виконання завдань, перш буде нанесено збиток виконанню проекту (зриви термінів, перевищення використання ресурсів, вартості, низька якість тощо).

Контроль дає можливість керівникові проекту визначити чи варто переглядати плани, кошториси, якщо деякі параметри перевищили допустимі значення.

Завдання контролю полягає в тому, щоб, одержавши фактичні дані про хід виконання проекту, зіставити їх з плановими характеристиками і виявити відхилення, виробляючи тим самим так звані сигнали непогодженості.

Контроль повинен забезпечити:

— моніторинг (систематичне і планомірне спостереження за всіма процесами реалізації проекту);

— виявлення відхилень від мети реалізації проекту за допомогою ряду критеріїв і обмежень, що фіксуються в календарних планах, бюджетах, розрахункових потребах у трудових і матеріальних видатках, фінансових, нормативних та ін.;

— прогнозування наслідків ситуації, що склались;

— обґрунтування необхідності прийняття коригувального впливу.

Предметом контролю є факти і події, перевірка виконання конкретних рішень, з'ясування причин відхилень, оцінювання ситуації, прогнозування наслідків.

Одна з найважливіших причин необхідності здійснення контролю полягає в тому, що будь-який проект-менеджер зобов'язаний мати здатність вчасно фіксувати свої помилки і виправляти їх до того, як вони нашкодять проекту.

Розрізняють три основні види контролю:

— попередній;

— потоковий;

— заключний.

Попередній контроль здійснюється до фактичного початку робіт за реалізації проекту і спрямований на дотримання певних правил і процедур, торкається ресурсного забезпечення робіт (трудових, матеріальних і фінансових ресурсів).

У галузі трудових ресурсів він спрямований на ретельний аліз ділових і професійних знань та навичок, необхідних для виконання посадових обов'язків (установлюється мінімально необхідний рівень освіти, кваліфікації, стаж роботи фахівців, рекомендації тощо).

Контроль матеріальних ресурсів здійснюється з метою вироблення вимог до складу і якості використовуваних устаткування і матеріалів, вибору постачальників, що довели свої можливості постачати матеріали, які відповідають технічним умовам.

У процесі контролю фінансових ресурсів, у межах затверджуваних статей бюджету проекту, установлюються граничні значення витрат у тимчасовому інтервалі, щоб не допустити вичерпання засобів до закінчення робіт.

Потоковий контроль здійснюється безпосередньо при реалізації проекту.

Розрізняємо контроль:

— часу (досягнення проміжних цілей і обсягів робіт);

— бюджету (рівень видатки фінансових засобів);

— ресурсів (фактичні видатки матеріально-технічних ресурсів);

— якості (рівень якості робіт).

Потоковий контроль здійснюється з метою оперативного регулювання реалізації проекту і базується на порівнянні досягнутих результатів з встановленими в проекті вартісними, тимчасовими і ресурсними характеристиками.

Заключний контроль проводиться на стадії завершення проекту для інтегрального оцінювання реалізації проекту в цілому. На його підставі узагальнюється отриманий досвід для наступного розроблення і реалізації проектів-аналогів, удосконалюються процедури управління.

Система контролю повинна забезпечувати оперативне оцінювання стану реалізації проекту для обґрунтування і прийняття рішень для управління часом, вартістю, ресурсами і якістю виконуваних робіт. На етапі побудови системи контролю за реалізацією проекту необхідно визначити:

— склад і рівень деталізації робіт, що підлягають контролю;

— склад показників і форми представлення первинної інформації;

— терміни представлення первинної інформації і зведеної та аналітичних звітів;

— відповідальних за повноту, достовірність і своєчасність даних, що представляються;

— склад, методи і технологію аналітичних і графічних звітів.

— комплекс використовуваних програмно-інформаційних засобів.

Методи контролю

Кількість витратних показників слід звести до мінімуму, а основну увагу потрібно приділити показникам, що характеризують взаємодію учасників проекту (наприклад, виконання етапів готовність фронту робіт, передавання устаткування в монтаж, а також питання, що потребують оперативного вирішення проектною командою чи керівниками організацій-виконавців).

Одночасно відбувається нагромадження інформації, що розкриває параметри процесів, які спостерігаються, і її аналіз з метою визначення статистичного оцінювання тривалості і трудомісткості виконання контрольованих робіт, рівня реалізації планових завдань за основними показниками. Статистичний аналіз включає обчислення числових характеристик вибірок, оцінювання параметрів емпіричних розподілів, вибір і визначення параметрів теоретичних розподілів показників.

До блоку показників, що характеризують виконання бюджету, відносяться:

— первісна калькуляція;

— потокові рахунки, що включають фактичні прямі видатки;

— накладні видатки й інші видатки;

— інтегральні показники проекту.

До блоку показників, що характеризують видатки матеріально-технічних ресурсів, відносяться:

— видатки будівельних матеріалів, конструкцій, деталей, устаткування;

— видатки трудових ресурсів;

— видатки машин, механізмів і допоміжного устаткування.

Для визначення ступеня виконання заданих обсягів робіт

чи потокового стану процесу при здійсненні проекту необхідно провести численні вимірювання й .оцінювання. Фізичні обсяги виконаних робіт визначають безпосередньо на місці провадження робіт і порівнюють з розрахунковими показниками.

Тимчасові видатки порівнюють з розрахунковою тривалістю та з обсягами виконаних робіт. Грошові видатки порівнюють показниками бюджету чи кошторисної вартості. Дані про фактичне споживання матеріально-технічних ресурсів зіставлять з передбачуваними потребами в робочій силі, будівельних матеріалах і устаткуванні, виконують аналогічні операції. В остаточному підсумку досвідчений професійний керуючий проектом може сам визначити ступінь чи відсоток готовності об'єкта в цілому чи виконання окремої операції.

Залежно від необхідної точності розрізняють такі технології оцінювання виконання проекту:

— контроль у моменті закінчення робіт (метод "0—100");

— контроль у моменті 50%-ої готовності робіт (метод "0-50");

— контроль у заздалегідь визначених точках проекту (метод контролю за віхами);

— регулярний оперативний контроль (через рівні проміжки часу);

— експертне оцінювання ступеня виконання робіт і готовності проекту.

Оцінювання стану робіт і прогнозування змін.

Контроль календарних планів і ресурсів.

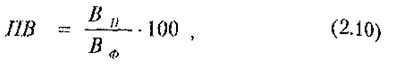

Для одержання узагальненого показника реалізації проекту розроблено систему показників, що порівнюють виконання за часом і за вартістю. Для оцінювання показника реалізації проекту необхідні вимірювання дійсно виконаної роботи. У припущенні, що колектив, який виконує дану роботу, зберігається незмінним у період її виконання і що продуктивність праці цього колективу постійна, фактично виконана робота буде пропорційна часу, протягом якого вона виконувалася до даного моменту. Варто пам'ятати, що припущення про пропорційність придатне лише для випадку, коли тривалість роботи визначається на підставі її обсягу і необхідної величини колективу. У такому випадку замість безпосереднього виміру обсягу робота може бути охарактеризована співвідношенням планових і дійсних моментів її початку і закінчення. Розглянемо визначення показника реалізації ПР для пакета робіт. Для звітного періоду він описується за формулою

де tі запланована тривалість кожної роботи пакета (у робочих днях)- Cі — відсоток виконання кожної роботи;

Т — загальна тривалість робіт пакета.

Показник витрат ПВ для кожного пакета робіт можна представити у такому вигляді:

де Вп — планові видатки;

Вф — фактичні видатки.

Планові видатки можна визначити за скоригованими планами витрат трудових ресурсів, устаткування і матеріалів для всіх робіт пакета. Видатки праці й устаткування звичайно розподіляють лінійним способом за тривалістю роботи. Матеріали витрачаються поступово в міру необхідності, а відповідні видатки враховуються сукупно за об’єктами чи типами робіт.

Інформація про стан робіт представляється у формі контрольного звіту про хід виконання проекту.

Для забезпечення ефективності керування і можливості випереджати зриви і збої до того, як вони виникнуть, звіти, що складаються, повинні включати аналіз не тільки минулих подій, а й ситуацій, що можуть відбутися в майбутньому. Це здійснюється за допомогою засобів прогнозування і визначення існуючих тенденцій (трендів). У випадку графічного зображення, що ґрунтується на сітьових моделях, і при здійсненні функцій контролю споживання матеріально-технічних ресурсів, сама логічна послідовність сітьового графіка забезпечує засіб впливу зміни в одній роботі на виконання проекту в цілому. Розроблення систем контролю своєчасного постачання, а також інших систем, грунтується на тих самих принципах. При цьому варто цілком виключити можливість появи такої ситуації, коли устаткування, терміни використання якого вже настали, ще не замовлені.

Для контролю виконання календарних планів і видатків ресурсів застосовуються різні моделі, прийоми і способи. Серед них — простіші, але приблизні і складніші, які точніше відбивають реальні процеси.

Стрічкові графіки.

Стрічкові графіки будуються на підставі допущення лінійної залежності виконання заданого обсягу робіт від минулого періоду

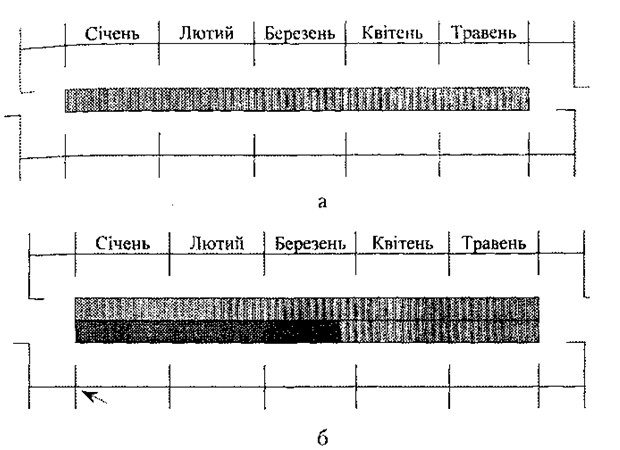

Тому при використанні таких графіків для планування і контролю проекту можна не зазначати відсоток фізичної готовності об'єкта в точках, що відповідають графічному представленню визначеної роботи. Основну форму графічного зображення такого тину (незамкнуті прямокутники-стрічки) показано на рис. 2.5 а, б.

Рис. 25. Стрічковий графік типу І: графік плану (а); графік звітності (б).

При підготовці інформації щодо складання звітів про виконання заданих обсягів робіт під попереднім стрічковим графіком планування паралельно йому будують графік звітності також у формі незамкнутого прямокутника. Потім, у міру зведення об'єкта, частину графіка, що знаходиться в прямій залежності від виконаних обсягів робіт (без обліку фактора часу), заштриховуються.

Поточне виконання заданих обсягів будівельних робіт є фізичним процесом, який являє собою функцію дій (роботи), що може не збігатися з поточною датою звітного періоду. Порівнявши заштриховану частину графіка звітності з графіком плацування і поточною датою, одержують орієнтовну інформацію пр0 можливість відставання чи випередження графіка ходу робіт відповідно з календарним планом.

Стрічкові графіки мають ряд переваг порівняно з іншими системами графічного представлення. Насамперед, це простота форми графічного зображення, яка сприяє відносно нескладному розумінню змісту, що є основною передумовою для широкого використання їх. Правильність розуміння таких графіків досягається з досвіду практичного застосування їх на всіх рівнях керування. Крім того, вони дозволяють ширше трактувати планові показники і максимально використовувати графічну наочність; а отже потрібний значно менший обсяг коригувальних робіт для порівняння із складнішими системами. Це має важливе значення на ранніх стадіях проектування і будівництва об'єкта, коли в проект часто вносять різні зміни і виправлення.

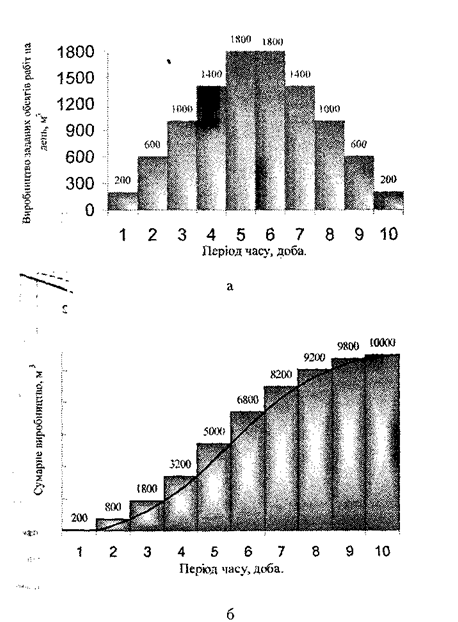

S-криві. Криві функціональних залежностей заданих об сягів робіт (прогресії, криві ходи робіт), які називають також S- кривими, представляються лініями, побудованими в координатах нарощування виконання заданих обсягів будівельних робіт (вертикальна вісь) і часу (горизонтальна вісь).

Виконання будівельно-монтажних робіт оцінюється в одиницях грошових витрат, трудовитрат (чол/год), фактичної кількості витрачених будівельних матеріалів та інших показників, що виражаються як у натуральних одиницях, так і в процентному відношенні до попередньо підрахованих показників.

Конфігурація типової S-кривої визначається інтегруванням процесу виконання обсягів робіт за одиницю часу, внаслідок чого одержують наростаючий підсумок ходу робіт. Для більшості здійснюваних проектів початковий період характеризується повільним наростанням ресурсів, що витрачаються, на одиницю часу з наступним піковим станом і скороченням використання до кінця будівельного періоду (рис. 2.6).

Подібно до стрічкових графіків, криві залежностей можуть виражати деякі аспекти складених планів. Після початку робіт з реалізації проекту дійсний хід їх показують засобами графічного зображення і порівнюють з відповідними показниками плану: при цьому характер нахилу кривої, що відбиває

Рис. 2.6. Побудова кривої функціональної залежності виконання заданих обсягів робіт: провадження робіт за день (а); крива залежності виконаних обсягів робіт, крива «S» (б).

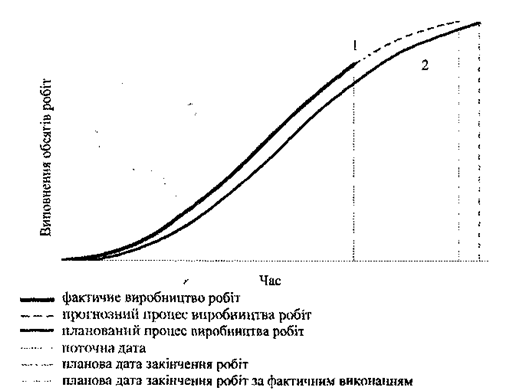

дійсний хід виконання робіт, дає змогу одержати уявлення пр0 перспективне виконання робіт. Однак таких оцінок 3 відповідною інтерпретацією можна досягти тільки при правильному розумінні причин можливих відхилень від запланованого ходу робіт, а також при ретельному аналізі поточних і майбутніх планів щодо організації керування виконанням проекту. Принципи складання прогресій планування, звітів, виконання і порівняння показані на рис. 2.7.

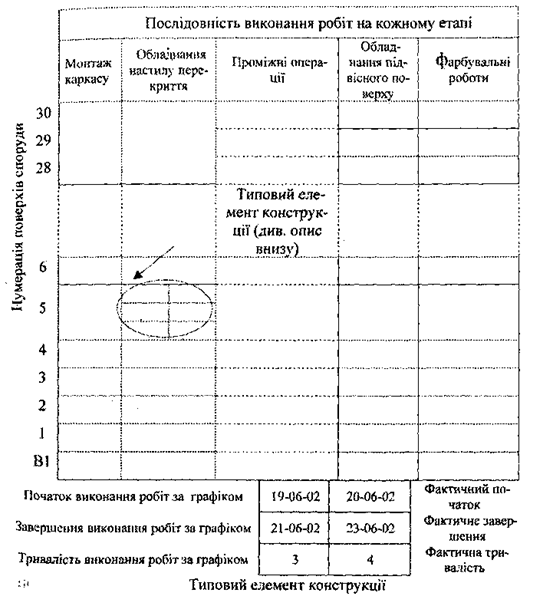

Матричні розклади. Матричні розклади (матриці) широко використовуються при будівництві будинків підвищеної поверховості. Застосування таких матриць дає змогу ефективно і надійно оформляти планові показники і взаємозв'язки сторін, зайнятих здійсненням процесу виробництва будівельних робіт.

Рис. 2.7. Планування і звітність виконання робіт: поточне випередження запланованого процесу виконання робіт (1); поточний час випередження (2).

На рис. 2.8 показано типову матрицю (заповнена частково) Характерно, що вона має форму, близьку до графічного зображення поперечного перерізу, вертикального перерізу самого клинку. Горизонтальні Лінії матриці відповідають поверхам будинку, починаючи з одного чи більше поверхів підвального приміщення аж до самого верхнього рівня перекриття.

Рис. 2.8. Матричний розклад робіт для будівництва підвищеної поверховості

Вертикальні лінії символізують не які-небудь конструктивні елементи, а характеризують роботи, які виконують на кожному по версі. Вони рахуються зліва направо, в хронологічному порядку. Опис робіт наводиться біля верхнього кінця кожної лінії При такій подачі послідовність виробництва будівельних робіт починається в нижньому лівому куті матриці і закінчуються в правому верхньому.

Оцінювання ходу виконання календарного плану проекту. Як і для вартості, важливо продумати діючі й ефективні методи для нагромадження інформації про реальне виконання проекту. Як правило, спостереження за ходом робіт спостерігають інспектори і проекти-менеджери. Потім завершена робота оцінюється.

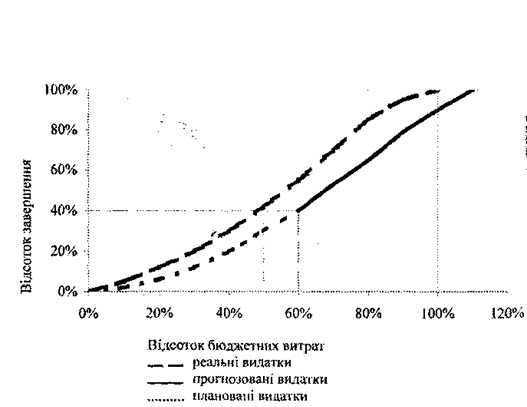

Графік, що відображає залежність ступеня завершення проекту від частки бюджетних витрат, показано на рис. 2.9.

Моніторинг

У період освоєння інвестицій (реалізації інвестиційного проекту) кон'юнктура інвестиційного ринку піддається істотним, іноді значним коливанням.

Рис. 2.9. Співвідношення завершеності роботи і видатки по ній

Здійснення інвестиційного проекту займає тривалі періоди часу від ідеї до випуску продукції і досягнення проектної потужносТІ. У цей період усі суб'єкти інвестиційної діяльності, виконуючи свої функціональні обов'язки за проектом, повинні постійно спостерігати, контролювати і наглядати за процесом реалізації проекту, оцінювати потокові результати (відхилення) і вносити корективи до бізнес-плану, проекту організації будівництва, проекту проведення робіт, плану фінансування, календарного плану, сітьового графіка та інших документів, що фіксують і регулюють освоєння інвестицій.

Механізм проведення такого постійного нагляду і контролю за процесом освоєння інвестицій прийнято називати моніторингом інвестиційних проектів.

Загальний моніторинг проекту здійснює інвестор (замовник) чи від його імені дирекція споруджуваного підприємства. Такий моніторинг за договором з інвестором може здійснювати фірма-девелопер чи генеральний підрядник відповідно до договору про консорціум.

Залежно від функцій інших учасників інвестиційної діяльності, моніторинг можна спеціалізувати за видами і відповідно виробити методику його проведення (рис. 2.10). Наприклад, маркетинговий моніторинг проводиться з метою забезпечення своєчасних постачань на будівництво матеріально-технічних ресурсів; його здійснюють ті учасники, на яких покладено обов'язки в контрактах за матеріально-технічним забезпеченням будівництва.

Фінансовий моніторинг проводиться інвестором, замовником, фірмою-девелопером за його дорученням, а також іншими фінансово-кредитними установами, учасниками проекту. На першому етапі освоєння інвестицій (проектування і будівництва) фінансовий моніторинг проводиться за певними показниками. В умовах України оцінювання виконання річної програми може вироблятися щомісячно відповідно до прийнятого порядку розрахунків за виконанням будівельно-монтажних робіт. Постійному спостереженню (нагляду) піддаються поелементно проведені видатки на відчуження землі під забудову (оренда чи покупка земельної ділянки, видатки на проектно-дослідні роботи, оплата будівельно-монтажних робіт за договірними цінами, розрахунки за поставлене встановлене і невстановлене устаткування, інші, що

не збільшують вартості основних фондів видатки). Моніторинг проводиться в розрізі використання джерел фінансування: влас них, притягнутих і позикових засобів. У процесі моніторингу виявляються відхилення від програми реалізації проекту, приймаються рішення про мобілізацію внутрішніх фінансових ресурсів додаткове залучення (позицій) засобів чи, в іншому випадку інвестиційні менеджери обґрунтовують альтернативне рішення про припинення ідей заморожування фінансування.

Технічний моніторинг, крім інвестора і його представників, здійснює звичайно генпроектувальник, інші проектні організації учасники розроблення інвестиційного проекту.

Рис. 2.10. Види моніторингу суб’єктів інвестиційної діяльності

Технічний моніторинг проводиться у вигляді авторського нагляду з метою забезпеченая відповідності обсягово-планувальНИХ і конструктивних рішень, прийнятих у будівельній і техно- логічній частинах проекту, вимогам ДБН, держстандартам, технічним умовам.

Після введення об'єкта чи його черги (пускового комплексу) в експлуатацію, збоку інвестора повинен мати місце тільки фінансовий моніторинг. На цьому етапі освоєння інвестицій підприємство починає виготовляти продукцію, від реалізації якої утворюється грошовий потік у вигляді засобів, які повертаються інвестору, і які він починає використовувати на відшкодування власних витрат, на погашення заборгованості кредиторам, а також на виплату дивідендів по залученому капіталу.

Постійному нагляду підлягає готова програма завершення (продовження) інвестиційного процесу, відстежуються місячні планові і фактичні обсяги інвестицій, будівельно-монтажних робіт, видатків на устаткування. Аналізується рівень використання власного капіталу, залучених і позикових засобів, виявляються відхилення, обґрунтовується необхідність мобілізації внутрішніх ресурсів і залучення (використання) інших джерел фінансування.

За введеними в експлуатацію виробничими фондами і реалізацією отриманої від них продукції розраховуються грошові потоки, виробляється їхній розподіл за джерелами капіталу, що підлягає відшкодуванню: на виплату дивідендів, покриття боргових зобов'язань, відшкодування власного капіталу.

На цьому етапі в процесі фінансового моніторингу вже можна оцінювати поточні показники ефективності інвестицій, розраховувати динамічну норму ефективності за одним роком і порівнювати її з внутрішньою, визначати можливий очікуваний строк окупності інвестицій за умовами року експлуатації підприємства (черги), що піддається фінансовому моніторингу.

Отже, основне завдання контролю — націлювати систему керування підприємством на досягнення поставленої мети. Тому контроль є складною конструкцією, що поєднує в собі такі різні елементи, як установлену мету, планування, облік, контроль, аналіз, керування і вироблення рекомендацій для прийняття

управлінських рішень. Внаслідок своєї інтегрованості контроль забезпечує систематичний, цілісний погляд на діяльність підприємства в минулому, сьогоденні і майбутньому, комплексний підхід до виконання і рішення проблем, що постають перед підприємством.

Використана література: Грідасов, В.М. Інвестування: Навчальний посібник. / В.М. Грідасов, С.В. Кривченко, О.Є. Ісаєва. — К.: Центр навчальної літератури, 2004

Реалізація інвестиційного проекту в умовах високорозвинутої ринкової економіки, по суті, зводиться до серії взаємозалежних і скоординованих закупівель: машин і устаткування; матеріалів; ліцензій і "ноу-хау"; будівельних, монтажних і пусконалагоджувальних робіт; консультативних послуг з підготовки проектно-кошторисної документації, проведенню торгів, нагляду за роботами, підготовки персоналу для роботи на об'єкті інвестиційної діяльності тощо.

Життєвий (проектний) цикл інвестиційного проекту — це проміжок часу з моменту ініціації інвестиційного проекту до моменту його ліквідації. Життєвий цикл є вихідним поняттям для вирішення проблеми фінансування робіт із проекту, прийняття відповідних рішень. Стани, через які проходить проект, називаються стадіями (етапами, фазами). Стадія життєвого циклу інвестиційного проекту являє собою інтервал часу, протягом якого динаміка фінансових потоків зберігає свою монотонність, їхня структура залишається, практично незмінною, а перелік заходів, пов'язаних з реалізацією інвестиційної ідеї, залишається досить постійним.

Чіткого (раз і назавжди визначеного) розподілу життєвого циклу на стадії бути не може. По-перше, існує специфіка окремих країн і секторів економіки, в яких реалізується інвестиційний проект. По-друге, існує досить широке коло учасників реалізації інвестиційного проекту (спонсори, проектна компанія, підрядники, кредитори, інвестори, оператори тощо) і кожен учасник може дивитися на проект

ний цикл "своїми очима", мати особливе уявлення про фази,

етапи,стадії проекту.

Довжина життєвого циклу проекту в часі означає, що майбутня величина (цінність) витрат і доходів з погляду сьогоднішнього дня (тобто моменту ухвалення рішення про інвестування засобів у проект) різні. ^

Життєвий цикл інвестиційного проекту умовно поділяється на 5 стадій (рис 2.1).

На першій стадії життєвого циклу інвестиційного проекту здійснюється зародження інвестиційної ідеї. Здійснюється укладання попередніх угод і договорів з підрядниками і субпідрядниками, а також іншими суб'єктами інвестиційної діяльності.

У першій стадії можна виділити ряд етапів:

— розроблення концепції проекту;

— оцінювання життєздатності проекту;

— планування проекту;

— розроблення технічних вимог;

— вибір і оформлення земельної ділянки;

— ескізне проектування.

На першій стадії розраховується необхідний обсяг фінансових ресурсів для реального інвестування. Для цього підбираються необхідні об’єкти аналоги, за якими розраховується вартість нового будівництва чи придбання устаткування і машин.

Для цієї стадії характерне поступове збільшення витрат і прак-

Рисунок 2.1 — Життєвий цикл інвестиційного проекту

тично повна відсутність грошових надходжень. На графіку це відображає крива життєвого циклу інвестиційного проекту (див. рис. 2.1).

На другій стадії життєвого циклу інвестиційного проекту грошові видатки різко зростають у зв'язку з придбанням основних фондів і оборотних коштів. Здійснюється придбання й установка основних засобів, а також, якщо є необхідність, придбання ліцензій, патентів або "ноу-хау", що забезпечують ефективне використання цих основних засобів. Можуть бути зроблені видатки на навчання майбутнього персоналу, проведення рекламної кампанії, юридичне оформлення нової діяльності тощо, що необхідно для реалізації інвестиційного проекту. Грошові надходження на цій стадії, як і раніше, відсутні. Стадія закінчується в точці максимальних витрат (див. рис 2.1).

Ця фаза може мати такі етапи:

— організація торгів і укладання контрактів;

— організація закупівель і постачань;

— будівельно-монтажні роботи.

Більшість інвестиційних проектів передбачає комплексну, складну за структурою закупівельну діяльність: закупівлі

машин устаткування, інших інвестиційних товарів; закупівлі консультативних та інших послуг (з підготування проектної документації, тендерної документації; сприяння закупівельної діяльності; керування проектом; нагляд за реалізацією проекту тощо). Договори з підрядниками укладаються шляхом проведення торгів, якщо план передбачає велику кількість контрактів і виконавців за проектом (іноді їхня кількість становить більше десятка і навіть сотні): постачальників, підрядників, консультантів.

Така децентралізована закупівельна діяльність (закупівля "розсипом") має свої переваги і недоліки. Основним плюсом її є економія засобів (принцип: чим більша контрактів, тим більше конкуренція, тим нижчі видатки замовника).

Іноді децентралізація закупівельної діяльності буває зумовлена розуміннями, пов'язаними зі зниженням витрат замовника проекту. У деяких країнах, що розвиваються, під час проведення торгів на створення великих промислових підприємств у державному секторі використовується практика проведення декількох торгів: тендерна документація розбивається при цьому за блочно-предметним або функціональним принципом.

При дробленні великого підряду на декілька середніх і тим більше безліч багатьох дрібних, підвищується імовірність участі в торгах невеликих фірм.

Водночас при варіанті децентралізованих закупівель ускладнюється управління проектом, підвищується ризик технічного нестикування окремих елементів проекту, асинхронності окремих видів робіт і постачань тощо.

При централізованій закупівельній діяльності кількість контрактів і виконавців різко скорочується. Межею централізації є укладання одного контракту з генеральним підрядником (або генеральним постачальником).

При цьому варіанті, як правило, підвищується загальна вартість проекту (генеральний підрядник або постачальник звичайно передбачає у своїй пропозиції так звану цінову надбавку "за комплектацію", що може становити 10-15% порівняно з можливими витратами при децентралізованому методі закупівель), але разом з тим знижується багато ризиків: технічні і будівельні; відхилення витрат від кошторису (у випадку, якщо контракт із генпідрядником укладається на умовах твердої ціни); відхилення від специфікації проекту й умов щодо якості об'єкта в цілому; затримки пуску об'єкта в експлуатацію тощо.

Замовник може вибирати централізований варіант закупівель (через генпідрядника), проте він, може здійснювати більший чи менший контроль за укладанням контрактів із субпідрядниками і субпостачальниками.

У деяких випадках оферент, що претендує на роль генпідрядника, повинен у своїй тендерній пропозиції представляти список своїх субпідрядників і субпостачальників з описом їх технічних, організаційно-правових і фінансової характеристик.

В інших випадках замовник може вимагати, щоб генпідрядник після присудження йому контракту добирав субпідрядників і субпостачальників на конкурсній основі (так звані вторинні торги); при цьому правила і процедури таких конкурсів слід узгоджувати із замовником проекту; умови первинних торгів можуть передбачати участь представника замовника в тендерних комітетах за вторинними торгами і затвердження кандидатур компаній, які перемогли (субпідрядників і субпостачальників) замовником проекту.

Якщо замовником проекту виступає державна, та, що розвивається, організація (компанія) країни, нерідко умови первинних торгів передбачають, щоб генеральний підрядник при доборі субпідрядників перевагу надавав місцевим фірмам.

Залучення організаторами консультантів-фахівців, здатних зробити приблизні розрахунки вартості будівельно-підрядних робіт та інвестиційних товарів, дає змогу виявити явні завищення цін усіма учасниками. Особливо варто сказати про таких учасників (виконавців) інвестиційних проектів, як інженерно-консультативні фірми (ІКФ). Вони роблять такі інженерно-консультативні послуги (ІКП), як упорядкування техніко-економічних обґрунтувань (ТЕО) проектів; розроблення технічних проектів; підготовка тендерної документації і проведення конкурсних торгів; супровід контрактів; нагляд за реалізацією проекту тощо.

У виборі найбільш ефективних методів реалізації проекту можуть бути зацікавлені не тільки замовник проекту, а й комерційні банки. У випадках надання кредитів під 100% забезпечення (застава, банківська гарантія, поручництво) вони, як правило, не виявляють великого інтересу до того, як позичальник (за

мовник проекту) планує реалізовувати проект (за винятком тих випадків, коли банк прямо або опосередковано бере участь у капіталі підприємства-позичальника).

Інша справа, коли кредит надається на умовах "проектного фінансування", які передбачають, що заборгованість перед банком буде покриватися частково чи цілком за рахунок грошових потоків від проектної діяльності. У цьому випадку кредитор кровно зацікавлений і в зниженні інвестиційних витрат, і в забезпеченні належної якості об’єкта інвестиційної діяльності (що визначає в подальшому або в іншій мірі рівень експлуатаційних витрат). У цьому випадку банк вникає в процес закупівель, нерідко перевіряючи, як підготовлюються контракти, і контролюючи хід їхнього виконання.

Стадія охоплює реальний розвиток бізнес-ідеї до того моменту, коли проект цілком вводиться в експлуатацію. Сюди входять відслідкування й аналіз усіх видів діяльності в міру їхнього виконання і контроль з боку регулювальних органів і (або) іноземного чи вітчизняного інвестора.

На цій стадії існують такі грошові потоки:

— закупівля сировини і матеріалів;

— заробітна плата і жалування працівникам;

— страхові платежі;

— виручка від продажів;

— грошові експлуатаційні видатки;

— податкові платежі;

— зміни у величині необхідних активів.

На четвертій стадії життєвого циклу інвестиційного проекту здійснюється стабільне функціонування виробничих потужностей, що характеризується запланованим обсягом чи виробництвом послуг. Обсяги прибутку поступово стабілізуються. На цьому етапі спостерігається повна завантаженість виробничих потужностей, налагодженість виробничого процесу до автоматизму, досягається мінімальний рівень собівартості виробу, що випускається.

На п'ятій стадії життєвого циклу інвестиційного проекту! (стадія ліквідації) спостерігаємо знос основних фондів. Видатки] на підтримку виробництва починають збільшуватися, у той час які грошові надходження безупинно зменшуються, що відображає рис. 2.1. Однак у цей момент часу може бути прийняте рішення про реінвестування, тобто інвестування у нову продукцію чи модернізацію. У такому випадку мова іде про так зване "друге народження" інвестиційного проекту (рис. 2.2.)

Реінвестування — це переміщення капіталу з одних активів в інші, більш ефективні.

Реінвестиції — зв'язування наново вільних інвестиційних засобів шляхом спрямування їх на придбання або виготовлення нових засобів виробництва з метою підтримки складу основних фондів підприємства:

— інвестиції на заміну, в наслідок чого наявні об’єкти замінюються новими;

— інвестиції на раціоналізацію, що направляються на модернізацію технологічного устаткування процесів;

— інвестиції на зміну програми випуску (пропорційного складу програми випуску);

— інвестиції на диверсифікацію, пов'язані зі зміною номенклатури продукції, створенням нових видів продукції й організацією нових ринків збуту;

— інвестиції на забезпечення виживання підприємства в перспективі, спрямовані на НДОКР, підготовку кадрів, рекламу, охорону навколишнього середовища.

Для деяких інвестиційних проектів істотне значення може мати залишкова вартість раніше створених (придбаних) активів.

Грошові потоки на цьому етапі можуть бути такими:

— виручка від продажу основних активів;

— видатки по демонтажу і видаленню устаткування з майданчика;

— скорочення податків унаслідок демонтажу і продажу основних активів;

— приплив коштів за рахунок реалізації частини оборотного капіталу;

— скорочення податків унаслідок реалізації частини оборотного капіталу.

при "другому народженні" інвестиційного проекту розмір витрат та прибутку дещо менший, ніж у попередньому етапі життєвого циклу, тобто В1>В2 > ВЗ, що пов'язано з відсутністю витрат на будівництво об'єкту, освоєння виробництва, наявністю досвіду в цій сфері діяльності і т.п., а також ПІ > П2> ПЗ (див. рис. 2.2), що зумовлено насиченням ринку продукцією, посиленням конкуренції в галузі, зростанням амортизаційних витрат і т.д.

В Україні існує велика кількість комерційних організацій, що мають достатні суми для здійснення інвестицій у реальні проекти, однак, розуміючи нестійкість сьогоднішнього ринку, вони погоджуються фінансувати будь-які проекти дуже обережно, пам'ятаючи про досить високу імовірність руйнування ще вчора непохитних і солідних компаній. Розмаїтість замовників підготовки інвестиційного проекту вносить додаткові складнощі в проведенні самих розрахунків, оскільки різні інтереси, різні акценти, які бажали б розставити замовники, що належать до різних сторін у проекті, потребують диференційованого підходу і часом їхньої спільної участив розрахунках проекту, його обслуговуванні і коригуванні.

Як уже зазначалося, тривалість життєвого циклу проекту в часі визначає різну цінність майбутніх витрат і доходів, що відносяться до різних тимчасових інтервалів, тобто моменту, що є своєрідною точкою відліку, наприклад, сьогоднішнього дня (це можуть бути різні дати початку життєвого циклу проекту, зокрема момент зародження ідеї проекту або ж момент ухвалення рішення про інвестування засобів у проект тощо).

Отже, будь-який інвестиційний проект від моменту свого зародження до моменту закінчення проходить ряд певних етапів, які ми назвали "життєвий цикл" проекту. Розподіл на етапи, як і всяка класифікація, умовний . Однак послідовному розвитку будь-якого проекту властиві загальні характерні іншим проектам етапи, тому є потреба описати ці періоди.

Бізнес-план інвестиційного проекту

У системі об'єктів інвестування головну роль на сучасному етапі відіграють реальні інвестиційні проекти. Зумовлено не тільки нерозвиненістю фондового ринку України, й рядом переваг, що забезпечує реальне фінансування. Насамперед вкладення в реальні об'єкти у формі будівництва і запровадження в дію нових основних фондів, купівлі нерухомості, придбання об'єктів приватизації забезпечує інфляційний захист інвестицій, тому що темпи зростання цін на ці об'єкти не тільки відповідають, але в багатьох випадках навіть обганяють темпи зростання інфляції. Крім того як показує вітчизняний і закордонний досвід, за вкладенням засобів в об'єкти реального інвестування досягається значно більша віддача капіталу, ніж за вкладенням в акції, облігації, валюту та інші фінансові інструменти. І нарешті, реальні інвестиції є найефективнішим інструментом забезпечення високих темпів розвитку і диверсифікації діяльності компаній, що зростають, і фірм відповідно до обраної ними загальною економічною стратегією.

Серед реальних інвестиційних проектів велику частку займають проекти, реалізовані шляхом різних форм капітальних вкладень. До таких інвестиційних проектів відносяться нове будівництво, розширення, реконструкція, технічне переозброєння компаній (фірм) та їхніх структурних одиниць.

Підготовка таких інвестиційних проектів до реалізації потребує попереднього розроблення їхніх бізнес-планів.

Бізнес-план являє собою стандартний для більшості країн з розвинутою ринковою економікою документ, у якому детально улаштовується концепція призначеного для реалізації реального інвестиційного проекту і наводяться основні його характеристики.

Сучасна практика підприємництва свідчить про те, що підприємець для здійснення реального інвестування у формі капітальних вкладень повинен мати чіткі уявлення про передбачуваний бізнес, його масштаби і форми; найважливіші показники маркетингу, виробничу і фінансову діяльність; сировинне, технічне і кадрове забезпеченні проекту; обсяги необхідних інвестицій і терміни їх повернення; ризики пов'язані з реалізацією проекту, та інші його характеристики.

Підходи до розроблення і викладу бізнес-плану диференціюються залежно від характеру інвестиційного проекту. Для великих інвестиційних проектів, що потребують значних капітальних витрат, а також для проектів, пов'язаних з виробництвом і впровадженням на ринок нових, що не мають аналогів, видів продукції чи товарів (послуг), розробляється повний варіант бізнес-плану, обсягом 40 — 100 сторінок. Необхідність такого докладного обґрунтування диктується підвищеним рівнем ризиків для інвестора і залученням до аналізу бізнес-плану експертів відповідного профілю. Для невеликих інвестиційних проектів допускається розроблення короткого варіанту бізнес-плану обсягом 10—15 сторінок,

що надалі за вимогою інвестора чи кредитора може бути уточнений і доповнений. У подальшому викладі ми зупинимося на вимогах щодо розроблення повного варіанту бізнес-плану інвестиційних проектів.

Розроблення і виклад бізнес-плану підлягають визначеній логічній структурі, що носить уніфікований характер у більшості країн із розвинутою ринковою економікою (відхилення від загальноприйнятої структури бізнес-плану в окремих країнах несуттєві). Ця структура представлена на рис. 2.3.

Коротка характеристика інвестиційного проекту (резюме) хоч і відкриває бізнес-план, але складається після розроблення всіх інших його розділів, коли концепція проекту, її обґрунтування і форми реалізації вже чітко визначені. Це зроблено для того, щоб інвестор на підставі тільки цього розділу міг зробити висновок про те, чи відповідає проект спрямованості його інвестиційній діяльності і його інвестиційній стратегії; чи відповідає він потенціалу його інвестиційних ресурсів; чи влаштовує його проект щодо періодів реалізації і термінів повернення вкладеного капіталу і т.п. Якщо інвестор за результатами розгляду даного розділу робить висновок про недоцільність участі в реалізації інвестиційного проекту або якщо розділ не містить достатньої і чіткої інформації для певних висновків, з іншими розділами бізнес-плану він ознайомлюватися не буде. Це визначає головна вимога до підготовки даного розділу — лаконічність (не більш 2—3 сторінок), інформативність і простота викладу.