Грідасов В.М. Інвестування (2004)

Реальні інвестиції

Реальні інвестиції повністю спрямовуються на збільшення реального капіталу (основного й оборотного), тобто в основні фонди на приріст матеріально-виробничих запасів.

Термін "реальні інвестиції" застосовують у міжнародній практиці економічного аналізу і, зокрема, в системі національних рахунків ООН.

Ринковій економіці притаманні також такі поняття, як валові і чисті інвестиції. Реальні чисті інвестиції — це вкладення за рахунок фонду нагромадження національного доходу. їх ще називають інвестиції розширення". У сукупності з інвестиціями з фонду відшкодування спожитого основного капіталу (інвестиції відновлення) вони утворюють валові реальні інвестиції.

Джерелом чистих інвестицій є щойно створена вартість, тобто частина чистого доходу, що зберігається. Мобілізуються чисті інвестиції як за рахунок підприємницького доходу (самофінансування), так і за рахунок кредиту, тобто залучених засобів з ринку позикового капіталу.

Джерелом інвестицій відновлення є амортизаційні відрахування. У країнах з розвинутою ринковою економікою спостерігається абсолютне зростання фонду відшкодування і частки в ньому інвестицій відновлення. їхня частка у валових інвестиціях становить 40 — 60 %. Цього потребує розвиток науково-технічного прогресу, необхідність прискореного відновлення устаткування (активної частини основних фондів), що досягається за рахунок прискореної амортизації.

Розвиток ринкових відносин, конкуренція стимулюють прискорення науково-технічного прогресу, потребують збільшення вкладень в інтелектуальний потенціал суспільства. Результати наукових досліджень стають активним елементом виробництва, входять до складу реальних інвестицій.

Таким чином, до об'єктів реальних інвестицій варто віднести:

— щойно створювані, основні виробничі і невиробничі фонди всіх галузей економіки, що підлягають реконструкції та модернізації;

— усю сукупність оборотних коштів;

— інтелектуальні і духовні цінності;

— майнові права користування землею, природними pecурсами та іншими об'єктами власності.

У наших умовах цим об’єктам вкладень капіталу надається більша перевага, ніж цінним паперам.

Для економічного аналізу ефективності реальних інвестицій потрібна класифікація їх за різними ознаками: формами власності, джерелами фінансування, галузями і підгалузями економіки, технологічним складом витрат, формами відтворення, територією тощо.

В Україні інвестиційна структура за формами власності тільки формується. Співвідношення державних, приватних інвестицій та інвестицій колективних підприємств найближчим часом може різко змінитися внаслідок розвитку процесів приватизації.

У структурі реальних інвестицій за джерелами фінансування намітилися зрушення вбік збільшення частки позикових і залучених засобів та зменшення частки власних засобів інвесторів.

Реальні інвестиції характеризуються галузевою і технологічною структурами, зрушення в яких визначають ефективність нагромадження.

У галузевій структурі останніми роками спостерігається тенденція збільшення частки вкладень в обробну промисловість, особливо в машинобудування, будівництво, транспорт і зв'язок.

У колишньому СРСР в останні роки простежувалась тенденція різкого збільшення частки витрат в АПК, проте це не привело до істотного збільшення обсягів виробництва сільсько-господарчої продукції.

Здійснення реальних інвестицій характеризується рядом особливостей, основними з яких є:

1. Реальне інвестування є головною формою реалізації стратегії економічного розвитку підприємства. Основна мета цього розвитку забезпечується здійсненням високоефективних реальних інвестиційних проектів, а сам процес стратегічного розвитку підприємства являє собою не що інше, як сукупність реалізованих у часі цих інвестиційних проектів. Саме ця форма інвестування дає змогу підприємству успішно проникати на нові товарні і регіональні ринки, забезпечувати постійне зростання своєї ринкової вартості.

2. Реальне інвестування знаходиться в тісному взаємозв'язку з операційною діяльністю підприємства. Питання збільшення

обсягу виробництва і реалізації продукції, розширення асортименту вироблених виробів і підвищення їхньої якості, зниження поточних операційних витрат зважуються, як правило, після реального інвестування. У свою чергу, від реалізованих підприємством реальних інвестиційних проектів багато в чому залежать параметри майбутнього операційного процесу, потенціал зростання обсягів його операційної діяльності.

3. Реальні інвестиції забезпечують, як правило, вищий рівень рентабельності порівняно з фінансовими інвестиціями. Ця здатність генерувати велику норму прибутку є одним з мотивів, що спонукає до підприємницької діяльності в реальному секторі економіки.

4. Реалізовані реальні інвестиції забезпечують підприємству стійкий чистий грошовий потік. Цей чистий грошовий потік формується за рахунок амортизаційних відрахувань від основних засобів і нематеріальних активів навіть у ті періоди, коли експлуатація реалізованих інвестиційних проектів не приносить підприємству прибутку.

5. Реальні інвестиції піддаються високому рівню ризику морального старіння. Цей ризик супроводжує інвестиційну діяльність, як на стадії реалізації реальних інвестиційних проектів, так і на стадії постінвестиційної їхньої експлуатації. Стрімкий технологічний прогрес сформував тенденцію до збільшення рівня цього ризику в процесі реального інвестування.

6. Реальні інвестиції мають високий ступінь протиінфляційного захисту. Досвід показує, що в умовах інфляційної економіки темпи зростання цін на багато об'єктів реального інвестування не тільки відповідають, а в багатьох випадках навіть обганяють темпи зростання інфляції, реалізуючи ажіотажний інфляційний попит підприємців на матеріалізовані об'єкти підприємницької діяльності.

7. Реальні інвестиції є найменш ліквідними. Це пов'язано з вузкоцільовою спрямованістю більшості форм цих інвестицій, що практично не мають у незавершеному вигляді альтернативного господарського застосування.

У зв'язку з цим компенсувати у фінансовому відношенні неправильні управлінські рішення, пов'язані з початком здійснення реальних інвестицій, дуже складно.

Реальні інвестиції здійснюються підприємством У різних формах, основними з яких є:

1. Придбання цілісних майнових комплексів. Воно являє собою інвестиційну операцію великих підприємств, що забезпечує галузеву, товарну чи регіональну диверсифікованість їхньої діяльності. Ця форма реальних інвестицій забезпечує звичайно "ефект синергізму", що полягає в зростанні сукупної вартості активів обох підприємств (порівняно з їхньою балансовою вартістю) за рахунок можливостей ефективнішого використання їх загального фінансового потенціалу, взаємодоповнюючих технологій і номенклатури продукції, що випускається, можливостей зниження рівня операційних витрат, спільного використання збутової мережі на різних регіональних ринках тощо.

2. Нове будівництво. Bоно являє собою інвестиційну операцію, пов'язану з будівництвом нового об'єкта з закінченим технологічним циклом по індивідуально розробленому чи типовому проекту на спеціально відведених територіях. До нового будівництва підприємство приступає при кардинальному збільшенні обсягів своєї операційної діяльності в майбутньому, її галузевої, товарної чи регіональної диверсифікованості (створенні філій, дочірніх підприємств І Т.П.).

3. Перепрофілювання — це інвестиційна операція, що забезпечує повну зміну технології виробничого процесу для випуску нової продукції.

4. Реконструкція. Вона являє собою інвестиційну операцію, зв'язану з істотним перетворенням усього виробничого процесу на основі сучасних науково-технічних досягнень. її здійснюють відповідно до комплексного плану реконструкції підприємства з метою радикального збільшення його виробничого потенціалу, істотного підвищення якості продукції, що випускається, упровадження ресурсозберігаючих технологій і т.п. У процесі реконструкції можуть розширюватись окремі виробничі будинкі і приміщення (якщо нове технологічне обладнання не може бути розміщене в діючих приміщеннях); зводяться нових будинки і спорудженя того самого призначення замість ліквідованих на території діючого підприємства, подальша експлуатація яких з погляду технології чи економіки визнана недоцільної.

5. Модернізація — це інвестиційна операція, пов'язана з

сісоналюванням і приведенням активної частини виробничих основних засобів до сучасного рівня здійснення технологічних процесів шляхом конструктивних змін основного пар-машин, механізмів та устаткування, які використовує підприємство У процесі операційної діяльності.

6. Відновлення окремих видів, устаткування. Воно являє собою інвестиційну операцію, пов'язану із заміною (у зв'язку з фізичним зносом) чи доповненням (у зв'язку із зростанням обсягів чи діяльності необхідністю підвищення продуктивності праці) наявного парку устаткування окремими новими їхніми видами, що не змінюють загальної схеми здійснення технологічного процесу. Відновлення окремих видів устаткування характеризує в основному процес простого відтворення активної частини виробничих основних засобів.

7. Інноваційне інвестування в нематеріальні активи. Воно являє собою інвестиційну операцію, спрямовану на використання в операційному та іншому видах діяльності підприємства нових наукових і технологічних знань з метою досягнення комерційного успіху. Інноваційні інвестиції в нематеріальні активи здійснюються в двох основних формах: а) шляхом придбання готової науково-технічної продукції та інших прав (придбання патентів на наукові відкриття, винаходи, промислові зразки і товарні знаки; придбання ноу-хау; придбання ліцензій на френчайзинг і т.п.); б) шляхом розроблення нової науково-технічної продукції (як у межах самого підприємства, так і за його замовленням відповідними інжиніринговими фірмами). Здійснення інноваційного інвестування в нематеріальні активи дає змогу істотно підвищити технологічний потенціал підприємства у всіх сферах його господарчої діяльності.

8. Інвестування приросту запасів матеріальних оборотних активів. Воно являє собою інвестиційну операцію, спрямовану на розширення обсягу використовуваних операційних оборотних активів підприємства, чим забезпечує необхідну пропорційність (збалансованість) у розвитку позаоборотних та оборотних операційних активів внаслідок здійснення інвестиційної Діяльності. Необхідність цієї форми інвестування пов'язана з тим, що будь-яке розширення виробничого потенціалу, яке забезпечується раніше розглянутими формами реального інвестування, визначає можливість випуску додаткового обсягу про

дукції. Однак ця можливість може бути реалізована тільки випадку відповідного розширення обсягу використання матеріальних оборотних активів окремих видів (запасів сировини матеріалів, напівфабрикатів, малоцінних предметів та тих, щ0 швидко зношуютьсяі т.п.).

Усі перелічені форми реального інвестування можна звести до трьох основних його напрямів: капітального чи інвестування капітальних вкладів (перші шість форм); інноваційному інвестуванню (сьома форма) та інвестування приросту оборотних активів (восьма форма).

Вибір конкретних форм реального інвестування підприємства визначається завданнями галузевої, товарної та регіональної диверсифікованості його діяльності (спрямованими на розширення обсягу операційного доходу), можливостями впровадження нових ресурсо- та трудозберігаючих технологій (спрямованими на зниження рівня операційних витрат), а також потенціалом формування інвестиційних ресурсів (капіталу в грошовій та інших формах, вкладеного в об'єкти реального інвестування).

Політика керування реальними інвестиціями

Специфічний характер реального інвестування і його форм визначають особливості його здійснення на підприємстві. При високій інвестиційній активності підприємства з метою підвищення ефективності керування реальними інвестиціями розробляється спеціальна політика такого керування.

Політика керування реальними інвестиціями являє собою частину загальної інвестиційної стратегії підприємства, що забезпечує підготовку, оцінювання і реалізацію найбільш ефективних реальних інвестиційних проектів.

Процес формування політики керування реальними інвестиціями підприємства здійснюється в розрізі таких основних етапів:

1. Аналіз стану реального інвестування в попередньому періоді. У процесі цього аналізу оцінюються рівень інвестиційної активності підприємства в попередньому періоді та ступінь завершеності розпочатих раніше реальних інвестиційних проектів і програм.

На першій стадії аналізу вивчають динаміку загального обсягу інвестування капіталу в приріст реальних активів, частку реального інвестування в загальному обсязі інвестицій підприємства в передплановому періоді.

На другій стадії аналізу розглядають ступінь реалізації окремих інвестиційних проектів і програм, рівень освоєння передбачених на це інвестиційних ресурсів,, у розрізі об'єктів реального інвестування.

На третій стадії аналізу визначають рівень завершеності розпочатих раніше реальних інвестиційних проектів і програм, уточнюються необхідний обсяг інвестиційних ресурсів для повного їхнього завершення.

2. Визначення загального обсягу реального інвестування в майбутньому періоді. Основою визначення цього показника є планований обсяг приросту основних засобів підприємства в розрізі окремих їхніх видів, а також нематеріальних і оборотних активів, що забезпечує приріст обсягів його виробничо-комерційної діяльності. Обсяг цього приросту уточнюється з урахуванням динаміки обсягу раніше незакінченого капітального будівництва (незавершених капітальних вкладень).

3. Визначення форм реального інвестування. Ці форми визначають виходячи з конкретних напрямів інвестиційної діяльності підприємства, що забезпечують відтворення його основних засобів і нематеріальних активів, а також розширення обсягу власних оборотних активів.

4. Пошук окремих об'єктів інвестування та оцінювання їхньої відповідності напрямам інвестиційної діяльності підприємства. У процесі реалізації цього напряму інвестиційної політики вивчають поточну пропозицію на інвестиційному ринку; відбирають для вивчення окремі реальні інвестиційні об’єкти, що най повніше відповідають напрямам інвестиційної діяльності підприємства (її галузевої і регіональної диверсифікованості); розглядають можливості й умови придбання окремих активів (техніки, технологій і т.п.) для відновлення складу діючих їхніх видів; проводять ретельну експертизу відібраних об'єктів інвестування.

5. Підготовка бізнес-планів реальних інвестиційних проектів. Усі форми великооб'ємних реальних інвестицій ( крім відновлення окремих видів механізмів і устаткування у зв'язку з їхнім зносом) розглядають як реальні інвестиційні проекти. Підготовка таких інвестиційних проектів потребує розроблення їхніх бізнеспланів у межах самого підприємства. Для невеликих реальних інвестиційних проектів допускається розроблення короткого варіанта бізнес-плану (з викладом тільки тих розділів, які прямо визначають доцільність їхнього здійснення).

6. Забезпечення високої ефективності реальних інвестицій. Відібрані на попередньому етапі об’єкти інвестування

аналізують з позиції їхньої економічної ефективності. При цьому для кожного об’єкта інвестування застосовуть конкретну методику оцінювання ефективності. За результатами оцінювання проводять ранжирування окремих інвестиційних проектів за критерієм їхньої ефективності (прибутковості). За інших рівних умов відбирають для реалізації ті об'єкти реального інвестування, що забезпечують найбільшу прибутковість.

7. Забезпечення мінімізації рівня ризиків, зв'язаних з реальним інвестуванням. У процесі реалізації цього напряму інвестиційної політики повинні бути ідентифіковані й оцінені насамперед ризики, властиві кожному конкретному об'єкту інвестування. За результатами оцінювання проводять ранжирування окремих об'єктів інвестування за рівнем їхніх ризиків і відбирають для реалізації ті з них, що за інших рівних умов забезпечують мінімізацію інвестиційних ризиків. Поряд з ризиками окремих об'єктів інвестування оцінюють інвестиційні ризики, пов'язані з реальним інвестуванням у цілому. Це напрям інвестиційної діяльності пов'язаний з відволіканням власного капіталу у великих розмірах і, як правило, на тривалий період, що може призвести до зниження рівня платоспроможності підприємства по поточних зобов'язаннях. Крім того, фінансування окремих інвестиційних проектів здійснюється часто за рахунок залучення значного обсягу позикового капіталу, що може призвести до зниження фінансової стійкості підприємства в довгостроковому періоді. Тому в процесі формування даної інвестиційної політики варто заздалегідь прогнозувати, який вплив інвестиційні ризики зроблять на прибутковість, платоспроможність та фінансову стійкість підприємства.

8. Забезпечення ліквідності об'єктів реального інвестування. Здійснюючи реальне інвестування, варто передбачати, що в силу істотних змін зовнішнього інвестиційного середовища, кон'юнктури інвестиційного ринку чи ринку стратегії розвитку підприємства в майбутньому за окремими об'єктами реального

інвестування, може різко знизитись очікувана прибутковість, підвищитися рівень ризиків, знизитися значення інших показників інвестиційної привабливості для підприємства. Це потребує ухвалення рішення про своєчасний вихід ряду об'єктів реального інвестування з інвестиційної програми підприємства (шляхом їхнього продажу) та репрестування капіталу. З цією метою по кожному об'єкту реального інвестування потрібно оцінити ступінь ліквідності інвестицій. За результатами оцінювання проводять ранжирування окремих реальних інвестиційних проектів за критерієм їхньої ліквідності. За інших рівних умов відбирають для реалізації ті з них, що мають найбільший потенційний рівень ліквідності.

9. Формування програми реальних інвестицій. Відібрані в процесі оцінювання ефективності реальні інвестиційні проекти підлягають подальшому розгляду з позицій рівня ризиків їхньої реалізації й інших показників, пов'язаних з цілями їхнього здійснення. На основі такого всебічного оцінювання з урахуванням планового обсягу інвестиційних ресурсів підприємство формує свою програму реальних інвестицій на майбутній рік. Якщо ця програма сформована по визначальною пріоритетною метою (максимізація прибутковості, мінімізація інвестиційного ризику і т.п.), то необхідності в подальшій оптимізації програми реальних інвестицій не виникає. Якщо ж передбачається збалансованість окремих цілей, то портфель оптимізується за різними цільовими критеріями для досягнення їхньої збалансованості, після чого його приймають до безпосередньої реалізації.

10. Забезпечення реалізації окремих інвестиційних проектів та інвестиційної програми. Основними документами, що забезпечують реалізацію кожного конкретного реального інвестиційного проекту, є капітальний бюджет і календарний графік реалізації інвестиційного проекту.

Капітальний бюджет розробляються звичайно на період до одного року; у ньому показують усі витрати і надходження засобів, пов'язані з реалізацією реального проекту.

Календарний графік реалізації інвестиційного проекту (програми) визначає базові періоди часу виконання окремих видів робіт і покладання відповідальності виконання (а відповідно — і ризиків невиконання окремих етапів робіт) на конкретних представників замовника (підприємства) чи підрядчика

відповідно до їх функціональних обов'язків, викладених у контракті на виконання робіт.

Особливості іноземного інвестування в економіку України.

За оцінками фахівців, Україна потребує близько 40 млрд доларів іноземних інвестицій.

За роки незалежності (положенням на 10.10.2001 р.) іноземні інвестори в економіку України вклали 3865,5 млн доларів інвестицій, у тому числі в 2000 р. інвестовано 792,2 млн доларів (що на 5,0% більше, ніж у 1999 p.). Основними формами залучення іноземних інвестицій у 2000 р. були грошові внески, що становили 458,2 млн доларів (57,8% вкладеного обсягу), внески у вигляді рухомого і нерухомого майна — 240,3 млн доларів (30,3%) і цінних паперів — 48,9 млн доларів (6,2%). У той же час нерезидентами за останні роки частково був вилучений капітал, що свідчить про несприятливий інвестиційний клімат у державі.

На кожного жителя України припадає близько 78 доларів накопичених прямих інвестицій, що значно більше порівняно з попередніми роками (у 1994 р. — 9 доларів, у 1997 р. — 23 долари), але мінімально за світовими стандартами.

Між регіонами найбільшими реципієнтами капітальних іноземних вкладень є:

м. Київ — 1309,1 млн доларів, з них 472,1 млн доларів (36,1%) інвестовано у внутрішню торгівлю, 191,6 млн доларів (14,6%) — у фінанси, кредит і страхування;

Київська область — 340,8 млн доларів, з них 251,0 млн доларів (73,7%) — у Харчову промисловість;

Донецька область — 305,3 млн доларів, з них 121,4 млн доларів (39,8%) — у чорну металургію, 53,3 млн доларів (17,5%) — у харчову промисловість;

Запорізька область — 221,0 млн доларів, з них 162,3 млн доларів (73,5%) — у машинобудування і металообробку; Полтавська область — 214,2 млн доларів, з них 150,3 млн доларів (70,2%) — у паливну промисловість;

Одеська область — 207,6 млн доларів, з них — 36,5 млн доларів (17,6%) — у внутрішню торгівлю, 17,7 млн доларів (9,5%) — у машинобудування і металообробку.

Серед галузей української економіки найбільшою популярністю в іноземних інвесторів користуються: харчова промисловість — 775,5 млн доларів (20,1% загального обсягу інвестицій), Внутрішня торгівля — 727,8 млн доларів (18,8%), машинобудування і металообробка — 347,6 млн доларів (0,9%), фінанси, кредит і страхування — 248,1 млн доларів (6,4 %), паливна промисловість — 227,0 млн доларів (5,9%). Причому кожний з іноземних інвесторів знайшов для себе пріоритетну сферу вкладення капіталу. Так, у машинобудування і металообробку найбільші капітали направили інвестори зі США, Німеччині і Великобританії. Росія освоїла ринки сільгосппродукції і завойовує фінансовий ринок, Швейцарія — хімічну промисловість і внутрішню торгівлю, Ірландія — транспорт, Нідерланди — харчову промисловість, Кіпр — будівництво.

Найбільші обсяги інвестицій здійснені нерезидентами зі США — 635,8 млн доларів (16,4% загального обсягу), Кіпру — 372,6 млн доларів (9,6%), Нідерландів — 361,8 млн доларів (9,4%), Російської Федерації — 314,3 млн доларів (8,1%), Великобританії — 299,4 млн доларів (7,7%), Німеччини — 237,9 млн доларів (6,2%), Віргінських островів — 176,8 млн доларів (4,6%), Корейської Республіки — 170,4 млн доларів (4,4%), Швейцарії — 169,3 млн доларів (4,4%). На ці країни припадає 70,8% загального обсягу прямих іноземних інвестицій, вкладених в українську економіку. А всього в Україну вклали інвестицій 110 країн світу.

Звертає на себе увага і той факт, що за явної нестачі іноземних інвестицій в Україні (нагадаємо, що загальна потреба в них оцінюється приблизно в 40 млрд доларів) здійснюється їхній зворотний рух. Тобто має місце інвестування Україною економік інших країн.

Станом на 01.01.2001 р. капітал резидента в економіці інших країн становив 98,5 млн доларів США, у тому числі СНД і Балтії — 18,4 млн доларів (18,7%), в інших країнах світу — 80,1 млн доларів (81,3%).

Інвестиційно привабливими для українських інвесторів є такі галузі, як транспорт, охорона здоров’я, фізична культура і соціальне забезпечення, будівництво. А найпривабливішими країнами стали Панама (47,5% усіх українських інвестицій), В’єтнам (16,6%), Російська Федерація (16,1%), Швейцарія (6,6%), Кіпр (2,4%), Греція (1,6%) і Естонія (1,1%).

У першому розділі було відзначено, ЩО інвестиційне середо вище формується під ВПЛИВОМ ПОЛІТИЧНИХ, правових, еко номічних і соціальних чинників. Значимість кожного чинника в окремо взятій країні різна, оскільки це залежить від рівня економічного розвитку, історичних і національних тенденцій, від володіння сукупністю життєво необхідних корисних копалин навіть від географічного положення.

При оцінюванні інвестиційної привабливості України необхідно використовувати відповідну систему критеріїв, яка повинна включати "...наявність відповідного інвестиційного середовища розвинутого фондового ринку із елементами обслуговуючої інфраструктури та забезпечення репатріації доходу, що залежить від державних гарантій та стабільності валютного курсу для конвертації вкладень". Для оцінювання можна використати такі узагальнюючі синтетичні показники, як політична і фінансова стабільність, стабільність національної валюти, рівень загальноекономічного розвитку країни, рівень розвитку ринкової та інвестиційної інфраструктури, демографічний стан, місткість внутрішнього ринку та вартість робочої сили, доступ до ресурсів та купівельна спроможність населення, рівень криміногенних, екологічних та інших ризиків країни. Усі ці критерії якраз і відображають показник інвестиційної привабливості країни, який служить орієнтиром для іноземного інвестора.

Слід зазначити, що в Україні завжди приділяли належну увагу проблемам іноземного інвестування, що обумовило прийняття Закону України "Про іноземні інвестиції" від 13 березня 1992 р. і Декрету КМУ від 20 травня 1993 р. "Про режим іноземного інвестування". У квітні 1996 р. прийнято Закон України "Про режим іноземного інвестування". Цей Закон і Указ Президента України від 18 липня 1996 р. "Про заходи щодо реформування інвестиційної політики" та "Положення про порядок державної реєстрації іноземних інвестицій" КМУ від 7 серпня 1996 р. підкреслюють актуальність і проблематичність руху іноземних інвестицій в Україну. Законодавчі акти мають досить загальний характер і в основному визначають документальний порядок оформлення, а не розкривають економічний механізм їх залучення за умови забезпечення гарантованості та економічної стабільності отримання доходів. У цьому розумінні потрібно мати критичний теоретичний аналіз не тільки інвестиційної політики,

також дуже важливим, а й усієї соціально-економічної і політичної ситуації в Україні, яка і визначає привабливість інвестиційного середовища.

Аналіз документів засвідчує спрощення умов реєстрації іноземних інвестицій; в них вказується порядковий номер за видами іноземних інвестицій, умови відмови в реєстрації і т.д. На жаль, і в цих нормативних документах не визначається розмір іноземних інвестицій. В цілому ж у сучасній практиці діє положення, згідно з яким кваліфікаційною іноземною інвестицією вважається та, що не може бути меншою за суму, еквівалентну 50 тис. доларів США для всіх підприємств і 100 тис. доларів США — для банків.

Іноземні інвестиції в Україні регулюються не лише заданими нормативними документами. Так, інвестиція є формою реалізації прав іноземних громадян, що регламентує Закон України "Про правовий статус іноземців" від 4 лютого 1994 р. Крім них як фізичних осіб інвесторами можуть виступати іноземні юридичні особи.

Активність і масштабність залучення іноземних інвестицій залежать від ряду факторів, які відображають політичну стабільність у суспільстві, рівень досконалості законодавства і правову гарантію отримання і привласнення доходу, а також примноженого капіталу, стан ринку факторів виробництва і можливий рівень норми прибутку, соціально-економічну стабільність суспільства, ступінь розвитку виробничої та соціальної інфраструктури і багато інших факторів.

В економічних дослідженнях з проблем активізації інвестицій взагалі не зачіпається питання інституційних чинників формування макросередовища, в тому числі й інвестиційного процесу. Поведінка суб'єктів господарювання формується не тільки в умовах правового економічного поля, а й під впливом рівня усвідомленості, доступу інформації і знань, культури та менталітету. Однією з особливих рис поведінки людини у нашому суспільстві, що протягом багатьох століть успадковується, виступає таке малодосліджене економічне явище, як розкрадання. Ще Василь Розанов писав, що в Росії вся власність складається з таких понять як "випросив", "подарував" або "обібрав"; власної праці тут дуже мало, і від цього вона не має ваги і не шанується. Автор простими словами зміг висловити таку велику економічну мудрість.

Економічну основу розповсюдження розкрадання як тра диційного відтворювального елемента господарювання станових відсутність масової дрібної приватної власності. Історична прак тика цивілізованих країн Заходу засвідчує, що тільки поступовий еволюційний відтворювальний процес формування приватної власності має своє майбутнє. Формування дійсно трудової приватної власності потребує часу. Це пояснюється тим, що нагромадження капіталу на базі трудової приватної власності досягається за рахунок заощадження трудових доходів та розширеного відтворення їх протягом кількох поколінь. На базі трудової приватної власності формується філософія середнього класу, про яку так багато писали Макс Вебер, Тоуні і Зомбарт.

П. Самуельсон звернув увагу на тісний взаємозв'язок і взаємозалежність заощадження і нагромадження (інвестування). Розглядаючи історичні особливості слаборозвинутих країн, він зазначав про "збереження старих феодальних традицій” по відношенню до торгівлі, промисловості та ощадливості, в яких "якісна структура інвестицій часто хибна з точки зору національного розвитку". Велика частина обмежених заощаджень йде на створення скарбів із золота та коштовностей, на розкішні житлові будинки, трапляються "... тенденції багатих прошарків накопичувати свої заощадження за кордоном — легальними і нелегальними шляхами", що робить недоступними їх використання національною економікою для внутрішнього розвитку. Втеча національного капіталу за кордон стала найбільш поширеною і визначальною рисою сучасної економіки України. Іноземні інвестори знають про це краще за нас.

Тому ніхто не буде інвестувати економіку, де більше половини доходу розкрадається і вивозиться за кордон.

Внаслідок корупції і невмілого керівництва економікою інвестиції, що фінансуються через міжнародні позики, стають нерідко непродуктивними.

Спостерігається тенденція неповернення (розкрадання) кредитів, наданих під гарантію уряду. Доходи від таких "інвестицій" низькі, їх не вистачає для покриття процента та основної суми боргу. Це призводить до невиконання зобов'язань за взяті позики і ще більше погіршує привабливість інвестиційного середовища.

Важливим напрямом впливу приватизаційних процесів на інвестування є більша можливість залучення іноземних інвестицій. Відомо, що переважна більшість іноземних інвесторів звикла працювати в цивілізованому ринковому середовищі і при виборі об’єкта інвестування віддає перевагу приватизованому сектору економіки. Так, у статуті Європейського банку реконструкції та розвитку закладено, що при інвестуванні в певну країну не менш ніж 60% фінансових ресурсів повинні спрямовуватися в недержавний сектор економіки. Також відомо, що в Україну надзвичайно повільно надходять іноземні інвестиції, їх сучасний обсяг аж ніяк не відповідає ні потребам вітчизняної економіки, ні потенціалу іноземних інвесторів. Причиною такого становища разом з недосконалою законодавчо-нормативною базою, яка безперервно змінюється, був також чотиримісячний мораторій на приватизацію і наявність кримінального характеру приватизації багатьох об'єктів.

Звичайно, економіка України може виходити з кризового стану і структурно перебудовуватись за рахунок власних резервів, але за оцінкою деяких спеціалістів термін такого виходу може становити близько двадцяти років.

Було б нерозважливо не враховувати багатий світовий досвід і не використовувати іноземні інвестиції, особливо у вигляді ноу-хау, кредитних ліній для підтримки життєво важливих господарських структур.

Хоч економічні і структурні умови Східної Німеччини і України суттєво відрізняються, на наш погляд, можна знайти напрям використання німецького досвіду. Сюди необхідно віднести методику оцінювання підприємств, що приватизуються, саму технологію, а точніше, порядок приватизації; практику вирішення проблем інвестування, зайнятості і рівня доходності. Заслуговує на увагу і механізм державного регулювання інвестиційних процесів, створення правових рамок для діяльності приватизованих підприємств, централізація відповідальності за проведення приватизації і подальше трьохрічне інвестування і санацію приватизованих підприємств, система перепідготовки безробітних і підготовки управляючих, державної допомоги приватизованим підприємствам.

Виходячи з вищевикладеного, слід констатувати, що однією з найбільш важливих передумов вдосконалення інвестиційного механізму виступає успішне закінчення приватизації в Україні. Важливими елементами посилення інвестиційної спрямованості приватизаційних процесів повинні стати:

— розмежування функцій Фонду держмайна як управлінь продажем підприємств, що приватизуються, і управління вже приватизованими підприємствами. Доцільно передати функції координації і регулювання приватизованими підприємствами іншому відомству;

— розвиток і підтримка системи інвестиційних конкурсів;

— розроблення цілісної системи постприватизаційної підтримки підприємств;

— формування ефективної правової та інвестиційної інфраструктури ринку цінних паперів з метою забезпечення ліквідності акцій приватизованих підприємств і створення можливостей мобілізації капіталів;

— створення механізму захисту прав акціонерів як "внутрішніх", так і "зовнішніх" на основі розроблення ефективної системи корпоративного управління та відповідних макроекономічних заходів збоку держави;

— реальне залучення в приватизаційний і постприватизаційний процес земельних ділянок і нерухомості;

— відміна пільг трудовим колективам і керівництву під час приватизації підприємств;

— прискорена амортизація;

— введення пільг для іноземних інвесторів;

— державна підтримка важливих для економічного зростання галузей, великих народногосподарських науково-технічних проектів.

Враховуючи науково-технічний і виробничий потенціал, який ще зберігся в Україні, можна виділити деякі напрями, перспективні для іноземного інвестування. Це авіа- та машинобудування, порошкова металургія, надтверді матеріали, кераміка, електрозварювальне виробництво, нафтогазовий та агропромисловий комплекси, патентно-ліцензійна торгівля, видобувні та металургійні галузі, конверсія тощо. Однією з найперспективніших галузей, яка може вивести Україну на міжнародний ринок, є авіабудування. Україна входить до п'яти країн світу, які вміють будувати авіаносці чи вирощувати монокристалічний кремній відповідного діаметра, а також здатна щорічно представляти на західні ринки 10—20 унікальних технологій.

У ринкових умовах держава повинна перейти від єдиного джерела інвестицій і основного їх виконавця до ролі суб'єкта,

кий забезпечує загальний сприятливий інвестиційний клімат, до координує інвестиційну діяльність і гарантує збереження об’єктів інвестування.

Коротка характеристика умов інвестування в Україні зводиться до такого.

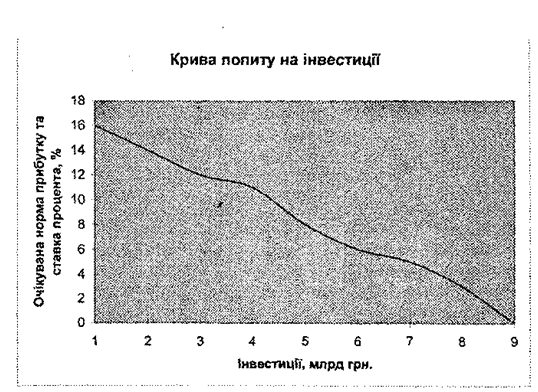

По-перше, успадкувавши від адміністративної системи метод розподільчих принципів, кошти "не продаються", як це відбувається при ринкових відносинах, а далі продовжують розподілятися Національним банком через комерційні банки шляхом надання кредитів, які, в свою чергу, різко піднімають ставку процента, штучно стимулюючи інфляцію. Якщо проаналізувати трьохрічну практику надання кредитів, то можна спостерігати таку тенденцію. Державні кошти через кредитування в безготівковій формі надходять на рахунки приватних підприємств, які потім потрапляють до приватних кишень у вигляді готівки. Комерційні банки надавали кредити державним підприємствам під великі проценти, а останні здійснювали відшкодування процентів за рахунок зростання собівартості, а, значить, через підвищення цін, які, в свою чергу, відшкодовувались з кишені громадян. Такий механізм спрацьовує й нині, тільки меншою мірою, оскільки все більше держава контролює рух фінансових коштів через Національний банк та інші засоби. Зауважимо, що державний контроль ще не має належного рівня, коли мова йде про тіньову економіку. Зазначимо, що від облікової ставки процента Національного банку залежить і попит на інвестиції. Тобто ставка процента визначає граничну можливість використання капіталу під інвестування. Як видно з рис. 3.1, крива попиту на інвестиції відображає зворотну залежність між ставкою процента і ціною інвестування та сукупним розміром необхідних інвестицій.

По-друге, хоч правова система України знаходиться на стадії активної законодавчої діяльності, а правовий інвестиційний процес в Україні регулюється більше як десятьма спеціалізованим та інвестиційними законами, активної вітчизняної і зарубіжної інвестиційної діяльності в Україні не спостерігається. Така тенденція пов'язана не тільки із законодавчою діяльністю, а й з економічними, політичними та соціальними тенденціями. Економічні процеси в Україні мають кримінальну спрямованість, а тіньовий характер розподільчих і перерозподільчих відносин підриває всю систему зацікавленості, надійності і перспектив НОСТІ розвитку інвестиційної ДІЯЛЬНОСТІ. Крім ТОГО, закони Про Інвестиційну ДІЯЛЬНІСТЬ НІ формально, НІ ЗМІСТОВНО не відповідають вимогам і потребам потенційних інвесторів у ринковій економіці. Надто велика лібералізація економіки в умовах нерозвинутості державного регулювання, низької виконавчої дисципліни і відповідальності призвела до появи анархії і невизначеності в економіці.

По-третє, надто низький рівень державного управління призводить до надмірного втручання в процес інвестування державних службовців з метою задоволення власних потреб. У цьому аспекті має неабияке значення тіньовий експорт капіталу, який зменшує вітчизняні інвестиційні можливості. Основу цього явища становить недовіра власників капіталів до економічного режиму, бажання приховати капітали від непомірного оподаткування та посягань кримінальних структур. Тіньовий експорт капіталів лежить в основі отримання нелегальних доходів керівниками господарств і працівниками державних установ.

Рис. 3.1. Крива попиту на інвестиції

По-четверте, акумулювання вітчизняного капіталу за кордоном створює головну проблему — повернення ЇХ у ВИГЛЯДІ Інвестицій на Батьківщину. ,,

Це явище має суперечливу властивість. З одного боку, власники капіталу зацікавлені в поверненні коштів на Батьківщину, оскільки норма прибутку в Україні з урахуванням можливостей офіційної та тіньової економіки значно перевищує норму прибутку від використання коштів за кордоном. З іншого боку, тіньовий характер капіталу стримує його повернення внаслідок високого ступеня ризику, що пов’язано з необхідністю обґрунтувати походження коштів, які використовуються для особистих цілей, закупівлі техніки, яка дорого коштує, автомобілів, нерухомості тощо. Крім того, ризик зумовлено ще й необхідністю отримання офіційних кредитних та інвестиційних ресурсів, участі в приватизації, нейтралізації переслідувань тіньової діяльності державними органами.

Насьогодні Україна має дуже низький рівень довіри збоку іноземних інвесторів. За даними фахівців Міжнародної фінансової корпорації, Україна за інвестиційною привабливістю у 1995 р. посідала 98 місце у світі.

Аналіз статистичних даних використання іноземних інвестицій в економіку України дав змогу виявити таку закономірність: іноземні інвестиції спрямовуються переважно в спільні підприємства. Так, у 1995 р. іноземні інвестиції в спільні підприємства становили 670,9 млн доларів США, що становить 74% усіх іноземних інвестицій в Україну. Аналогічна ситуація спостерігалася і в 1996 p.: усього в спільні підприємства надійшло іноземних інвестицій у розмірі 905,5 млн доларів США, або 70% загального обсягу по Україні.

Визначилась галузева структура інвестицій в економіку України. Це переважно сфера послуг та збуту, торгівля та громадське харчування, тобто діяльність, яка не потребує значних початкових інвестицій, має швидку оборотність засобів і розрахована на існуючий великий попит на внутрішньому ринку.

Низький рівень іноземного інвестування зумовлений провалом здійснюваних в Україні реформ, які базувались на трьох основних постулатах: стабілізація, лібералізація та приватизація. Наслідком «шокової терапії" стали "велика депресія” і "велика інфляція", яка "з'їла" заощадження населення і знищила середній

клас. Проведена управлінцями номенклатурна приватизація пор0 дила "підприємців” криміногенного типу, які орієнтуються в ос новному на вилучені ренти, а не на участь у виробничій діяльності Подолання дезінтеграції економіки і запобігання подальшої втечі капіталу з виробничої сфери потребує активних і адекватних зусиль держави. Потрібні економічні та організаційні інструменти які направляли б грошові потоки у вітчизняну виробничу сферу Політична і фінансова стабільність — необхідна, але недостатня умова для активізації іноземного інвестування. Потрібен відповідний рівень прибутковості вкладень як у проект в цілому, так і для іноземного інвестора зокрема. Якщо норма прибутку в будівництві об'єкта в західноєвропейських країнах становить 38,6%, то в Україні 21%. Ліквідувати цей розрив не можна ніяк, оскільки економіка іноземних країн також не стоїть на місці. Але скоротити розрив, створити найвищу норму прибутковості капіталовкладень можна за рахунок структурної перебудови економіки через механізм залучення іноземних інвестицій під наукоємні технології.

Використана література: Грідасов, В.М. Інвестування: Навчальний посібник. / В.М. Грідасов, С.В. Кривченко, О.Є. Ісаєва. — К.: Центр навчальної літератури, 2004

Термін "реальні інвестиції" застосовують у міжнародній практиці економічного аналізу і, зокрема, в системі національних рахунків ООН.

Ринковій економіці притаманні також такі поняття, як валові і чисті інвестиції. Реальні чисті інвестиції — це вкладення за рахунок фонду нагромадження національного доходу. їх ще називають інвестиції розширення". У сукупності з інвестиціями з фонду відшкодування спожитого основного капіталу (інвестиції відновлення) вони утворюють валові реальні інвестиції.

Джерелом чистих інвестицій є щойно створена вартість, тобто частина чистого доходу, що зберігається. Мобілізуються чисті інвестиції як за рахунок підприємницького доходу (самофінансування), так і за рахунок кредиту, тобто залучених засобів з ринку позикового капіталу.

Джерелом інвестицій відновлення є амортизаційні відрахування. У країнах з розвинутою ринковою економікою спостерігається абсолютне зростання фонду відшкодування і частки в ньому інвестицій відновлення. їхня частка у валових інвестиціях становить 40 — 60 %. Цього потребує розвиток науково-технічного прогресу, необхідність прискореного відновлення устаткування (активної частини основних фондів), що досягається за рахунок прискореної амортизації.

Розвиток ринкових відносин, конкуренція стимулюють прискорення науково-технічного прогресу, потребують збільшення вкладень в інтелектуальний потенціал суспільства. Результати наукових досліджень стають активним елементом виробництва, входять до складу реальних інвестицій.

Таким чином, до об'єктів реальних інвестицій варто віднести:

— щойно створювані, основні виробничі і невиробничі фонди всіх галузей економіки, що підлягають реконструкції та модернізації;

— усю сукупність оборотних коштів;

— майнові права користування землею, природними pecурсами та іншими об'єктами власності.

У наших умовах цим об’єктам вкладень капіталу надається більша перевага, ніж цінним паперам.

Для економічного аналізу ефективності реальних інвестицій потрібна класифікація їх за різними ознаками: формами власності, джерелами фінансування, галузями і підгалузями економіки, технологічним складом витрат, формами відтворення, територією тощо.

В Україні інвестиційна структура за формами власності тільки формується. Співвідношення державних, приватних інвестицій та інвестицій колективних підприємств найближчим часом може різко змінитися внаслідок розвитку процесів приватизації.

У структурі реальних інвестицій за джерелами фінансування намітилися зрушення вбік збільшення частки позикових і залучених засобів та зменшення частки власних засобів інвесторів.

Реальні інвестиції характеризуються галузевою і технологічною структурами, зрушення в яких визначають ефективність нагромадження.

У галузевій структурі останніми роками спостерігається тенденція збільшення частки вкладень в обробну промисловість, особливо в машинобудування, будівництво, транспорт і зв'язок.

У колишньому СРСР в останні роки простежувалась тенденція різкого збільшення частки витрат в АПК, проте це не привело до істотного збільшення обсягів виробництва сільсько-господарчої продукції.

Здійснення реальних інвестицій характеризується рядом особливостей, основними з яких є:

1. Реальне інвестування є головною формою реалізації стратегії економічного розвитку підприємства. Основна мета цього розвитку забезпечується здійсненням високоефективних реальних інвестиційних проектів, а сам процес стратегічного розвитку підприємства являє собою не що інше, як сукупність реалізованих у часі цих інвестиційних проектів. Саме ця форма інвестування дає змогу підприємству успішно проникати на нові товарні і регіональні ринки, забезпечувати постійне зростання своєї ринкової вартості.

2. Реальне інвестування знаходиться в тісному взаємозв'язку з операційною діяльністю підприємства. Питання збільшення

обсягу виробництва і реалізації продукції, розширення асортименту вироблених виробів і підвищення їхньої якості, зниження поточних операційних витрат зважуються, як правило, після реального інвестування. У свою чергу, від реалізованих підприємством реальних інвестиційних проектів багато в чому залежать параметри майбутнього операційного процесу, потенціал зростання обсягів його операційної діяльності.

3. Реальні інвестиції забезпечують, як правило, вищий рівень рентабельності порівняно з фінансовими інвестиціями. Ця здатність генерувати велику норму прибутку є одним з мотивів, що спонукає до підприємницької діяльності в реальному секторі економіки.

4. Реалізовані реальні інвестиції забезпечують підприємству стійкий чистий грошовий потік. Цей чистий грошовий потік формується за рахунок амортизаційних відрахувань від основних засобів і нематеріальних активів навіть у ті періоди, коли експлуатація реалізованих інвестиційних проектів не приносить підприємству прибутку.

6. Реальні інвестиції мають високий ступінь протиінфляційного захисту. Досвід показує, що в умовах інфляційної економіки темпи зростання цін на багато об'єктів реального інвестування не тільки відповідають, а в багатьох випадках навіть обганяють темпи зростання інфляції, реалізуючи ажіотажний інфляційний попит підприємців на матеріалізовані об'єкти підприємницької діяльності.

7. Реальні інвестиції є найменш ліквідними. Це пов'язано з вузкоцільовою спрямованістю більшості форм цих інвестицій, що практично не мають у незавершеному вигляді альтернативного господарського застосування.

У зв'язку з цим компенсувати у фінансовому відношенні неправильні управлінські рішення, пов'язані з початком здійснення реальних інвестицій, дуже складно.

Реальні інвестиції здійснюються підприємством У різних формах, основними з яких є:

1. Придбання цілісних майнових комплексів. Воно являє собою інвестиційну операцію великих підприємств, що забезпечує галузеву, товарну чи регіональну диверсифікованість їхньої діяльності. Ця форма реальних інвестицій забезпечує звичайно "ефект синергізму", що полягає в зростанні сукупної вартості активів обох підприємств (порівняно з їхньою балансовою вартістю) за рахунок можливостей ефективнішого використання їх загального фінансового потенціалу, взаємодоповнюючих технологій і номенклатури продукції, що випускається, можливостей зниження рівня операційних витрат, спільного використання збутової мережі на різних регіональних ринках тощо.

2. Нове будівництво. Bоно являє собою інвестиційну операцію, пов'язану з будівництвом нового об'єкта з закінченим технологічним циклом по індивідуально розробленому чи типовому проекту на спеціально відведених територіях. До нового будівництва підприємство приступає при кардинальному збільшенні обсягів своєї операційної діяльності в майбутньому, її галузевої, товарної чи регіональної диверсифікованості (створенні філій, дочірніх підприємств І Т.П.).

3. Перепрофілювання — це інвестиційна операція, що забезпечує повну зміну технології виробничого процесу для випуску нової продукції.

4. Реконструкція. Вона являє собою інвестиційну операцію, зв'язану з істотним перетворенням усього виробничого процесу на основі сучасних науково-технічних досягнень. її здійснюють відповідно до комплексного плану реконструкції підприємства з метою радикального збільшення його виробничого потенціалу, істотного підвищення якості продукції, що випускається, упровадження ресурсозберігаючих технологій і т.п. У процесі реконструкції можуть розширюватись окремі виробничі будинкі і приміщення (якщо нове технологічне обладнання не може бути розміщене в діючих приміщеннях); зводяться нових будинки і спорудженя того самого призначення замість ліквідованих на території діючого підприємства, подальша експлуатація яких з погляду технології чи економіки визнана недоцільної.

5. Модернізація — це інвестиційна операція, пов'язана з

сісоналюванням і приведенням активної частини виробничих основних засобів до сучасного рівня здійснення технологічних процесів шляхом конструктивних змін основного пар-машин, механізмів та устаткування, які використовує підприємство У процесі операційної діяльності.

6. Відновлення окремих видів, устаткування. Воно являє собою інвестиційну операцію, пов'язану із заміною (у зв'язку з фізичним зносом) чи доповненням (у зв'язку із зростанням обсягів чи діяльності необхідністю підвищення продуктивності праці) наявного парку устаткування окремими новими їхніми видами, що не змінюють загальної схеми здійснення технологічного процесу. Відновлення окремих видів устаткування характеризує в основному процес простого відтворення активної частини виробничих основних засобів.

7. Інноваційне інвестування в нематеріальні активи. Воно являє собою інвестиційну операцію, спрямовану на використання в операційному та іншому видах діяльності підприємства нових наукових і технологічних знань з метою досягнення комерційного успіху. Інноваційні інвестиції в нематеріальні активи здійснюються в двох основних формах: а) шляхом придбання готової науково-технічної продукції та інших прав (придбання патентів на наукові відкриття, винаходи, промислові зразки і товарні знаки; придбання ноу-хау; придбання ліцензій на френчайзинг і т.п.); б) шляхом розроблення нової науково-технічної продукції (як у межах самого підприємства, так і за його замовленням відповідними інжиніринговими фірмами). Здійснення інноваційного інвестування в нематеріальні активи дає змогу істотно підвищити технологічний потенціал підприємства у всіх сферах його господарчої діяльності.

8. Інвестування приросту запасів матеріальних оборотних активів. Воно являє собою інвестиційну операцію, спрямовану на розширення обсягу використовуваних операційних оборотних активів підприємства, чим забезпечує необхідну пропорційність (збалансованість) у розвитку позаоборотних та оборотних операційних активів внаслідок здійснення інвестиційної Діяльності. Необхідність цієї форми інвестування пов'язана з тим, що будь-яке розширення виробничого потенціалу, яке забезпечується раніше розглянутими формами реального інвестування, визначає можливість випуску додаткового обсягу про

дукції. Однак ця можливість може бути реалізована тільки випадку відповідного розширення обсягу використання матеріальних оборотних активів окремих видів (запасів сировини матеріалів, напівфабрикатів, малоцінних предметів та тих, щ0 швидко зношуютьсяі т.п.).

Усі перелічені форми реального інвестування можна звести до трьох основних його напрямів: капітального чи інвестування капітальних вкладів (перші шість форм); інноваційному інвестуванню (сьома форма) та інвестування приросту оборотних активів (восьма форма).

Вибір конкретних форм реального інвестування підприємства визначається завданнями галузевої, товарної та регіональної диверсифікованості його діяльності (спрямованими на розширення обсягу операційного доходу), можливостями впровадження нових ресурсо- та трудозберігаючих технологій (спрямованими на зниження рівня операційних витрат), а також потенціалом формування інвестиційних ресурсів (капіталу в грошовій та інших формах, вкладеного в об'єкти реального інвестування).

Політика керування реальними інвестиціями

Специфічний характер реального інвестування і його форм визначають особливості його здійснення на підприємстві. При високій інвестиційній активності підприємства з метою підвищення ефективності керування реальними інвестиціями розробляється спеціальна політика такого керування.

Політика керування реальними інвестиціями являє собою частину загальної інвестиційної стратегії підприємства, що забезпечує підготовку, оцінювання і реалізацію найбільш ефективних реальних інвестиційних проектів.

1. Аналіз стану реального інвестування в попередньому періоді. У процесі цього аналізу оцінюються рівень інвестиційної активності підприємства в попередньому періоді та ступінь завершеності розпочатих раніше реальних інвестиційних проектів і програм.

На першій стадії аналізу вивчають динаміку загального обсягу інвестування капіталу в приріст реальних активів, частку реального інвестування в загальному обсязі інвестицій підприємства в передплановому періоді.

На другій стадії аналізу розглядають ступінь реалізації окремих інвестиційних проектів і програм, рівень освоєння передбачених на це інвестиційних ресурсів,, у розрізі об'єктів реального інвестування.

На третій стадії аналізу визначають рівень завершеності розпочатих раніше реальних інвестиційних проектів і програм, уточнюються необхідний обсяг інвестиційних ресурсів для повного їхнього завершення.

2. Визначення загального обсягу реального інвестування в майбутньому періоді. Основою визначення цього показника є планований обсяг приросту основних засобів підприємства в розрізі окремих їхніх видів, а також нематеріальних і оборотних активів, що забезпечує приріст обсягів його виробничо-комерційної діяльності. Обсяг цього приросту уточнюється з урахуванням динаміки обсягу раніше незакінченого капітального будівництва (незавершених капітальних вкладень).

3. Визначення форм реального інвестування. Ці форми визначають виходячи з конкретних напрямів інвестиційної діяльності підприємства, що забезпечують відтворення його основних засобів і нематеріальних активів, а також розширення обсягу власних оборотних активів.

4. Пошук окремих об'єктів інвестування та оцінювання їхньої відповідності напрямам інвестиційної діяльності підприємства. У процесі реалізації цього напряму інвестиційної політики вивчають поточну пропозицію на інвестиційному ринку; відбирають для вивчення окремі реальні інвестиційні об’єкти, що най повніше відповідають напрямам інвестиційної діяльності підприємства (її галузевої і регіональної диверсифікованості); розглядають можливості й умови придбання окремих активів (техніки, технологій і т.п.) для відновлення складу діючих їхніх видів; проводять ретельну експертизу відібраних об'єктів інвестування.

5. Підготовка бізнес-планів реальних інвестиційних проектів. Усі форми великооб'ємних реальних інвестицій ( крім відновлення окремих видів механізмів і устаткування у зв'язку з їхнім зносом) розглядають як реальні інвестиційні проекти. Підготовка таких інвестиційних проектів потребує розроблення їхніх бізнеспланів у межах самого підприємства. Для невеликих реальних інвестиційних проектів допускається розроблення короткого варіанта бізнес-плану (з викладом тільки тих розділів, які прямо визначають доцільність їхнього здійснення).

6. Забезпечення високої ефективності реальних інвестицій. Відібрані на попередньому етапі об’єкти інвестування

аналізують з позиції їхньої економічної ефективності. При цьому для кожного об’єкта інвестування застосовуть конкретну методику оцінювання ефективності. За результатами оцінювання проводять ранжирування окремих інвестиційних проектів за критерієм їхньої ефективності (прибутковості). За інших рівних умов відбирають для реалізації ті об'єкти реального інвестування, що забезпечують найбільшу прибутковість.

7. Забезпечення мінімізації рівня ризиків, зв'язаних з реальним інвестуванням. У процесі реалізації цього напряму інвестиційної політики повинні бути ідентифіковані й оцінені насамперед ризики, властиві кожному конкретному об'єкту інвестування. За результатами оцінювання проводять ранжирування окремих об'єктів інвестування за рівнем їхніх ризиків і відбирають для реалізації ті з них, що за інших рівних умов забезпечують мінімізацію інвестиційних ризиків. Поряд з ризиками окремих об'єктів інвестування оцінюють інвестиційні ризики, пов'язані з реальним інвестуванням у цілому. Це напрям інвестиційної діяльності пов'язаний з відволіканням власного капіталу у великих розмірах і, як правило, на тривалий період, що може призвести до зниження рівня платоспроможності підприємства по поточних зобов'язаннях. Крім того, фінансування окремих інвестиційних проектів здійснюється часто за рахунок залучення значного обсягу позикового капіталу, що може призвести до зниження фінансової стійкості підприємства в довгостроковому періоді. Тому в процесі формування даної інвестиційної політики варто заздалегідь прогнозувати, який вплив інвестиційні ризики зроблять на прибутковість, платоспроможність та фінансову стійкість підприємства.

8. Забезпечення ліквідності об'єктів реального інвестування. Здійснюючи реальне інвестування, варто передбачати, що в силу істотних змін зовнішнього інвестиційного середовища, кон'юнктури інвестиційного ринку чи ринку стратегії розвитку підприємства в майбутньому за окремими об'єктами реального

інвестування, може різко знизитись очікувана прибутковість, підвищитися рівень ризиків, знизитися значення інших показників інвестиційної привабливості для підприємства. Це потребує ухвалення рішення про своєчасний вихід ряду об'єктів реального інвестування з інвестиційної програми підприємства (шляхом їхнього продажу) та репрестування капіталу. З цією метою по кожному об'єкту реального інвестування потрібно оцінити ступінь ліквідності інвестицій. За результатами оцінювання проводять ранжирування окремих реальних інвестиційних проектів за критерієм їхньої ліквідності. За інших рівних умов відбирають для реалізації ті з них, що мають найбільший потенційний рівень ліквідності.

9. Формування програми реальних інвестицій. Відібрані в процесі оцінювання ефективності реальні інвестиційні проекти підлягають подальшому розгляду з позицій рівня ризиків їхньої реалізації й інших показників, пов'язаних з цілями їхнього здійснення. На основі такого всебічного оцінювання з урахуванням планового обсягу інвестиційних ресурсів підприємство формує свою програму реальних інвестицій на майбутній рік. Якщо ця програма сформована по визначальною пріоритетною метою (максимізація прибутковості, мінімізація інвестиційного ризику і т.п.), то необхідності в подальшій оптимізації програми реальних інвестицій не виникає. Якщо ж передбачається збалансованість окремих цілей, то портфель оптимізується за різними цільовими критеріями для досягнення їхньої збалансованості, після чого його приймають до безпосередньої реалізації.

10. Забезпечення реалізації окремих інвестиційних проектів та інвестиційної програми. Основними документами, що забезпечують реалізацію кожного конкретного реального інвестиційного проекту, є капітальний бюджет і календарний графік реалізації інвестиційного проекту.

Капітальний бюджет розробляються звичайно на період до одного року; у ньому показують усі витрати і надходження засобів, пов'язані з реалізацією реального проекту.

Календарний графік реалізації інвестиційного проекту (програми) визначає базові періоди часу виконання окремих видів робіт і покладання відповідальності виконання (а відповідно — і ризиків невиконання окремих етапів робіт) на конкретних представників замовника (підприємства) чи підрядчика

відповідно до їх функціональних обов'язків, викладених у контракті на виконання робіт.

Особливості іноземного інвестування в економіку України.

За оцінками фахівців, Україна потребує близько 40 млрд доларів іноземних інвестицій.

За роки незалежності (положенням на 10.10.2001 р.) іноземні інвестори в економіку України вклали 3865,5 млн доларів інвестицій, у тому числі в 2000 р. інвестовано 792,2 млн доларів (що на 5,0% більше, ніж у 1999 p.). Основними формами залучення іноземних інвестицій у 2000 р. були грошові внески, що становили 458,2 млн доларів (57,8% вкладеного обсягу), внески у вигляді рухомого і нерухомого майна — 240,3 млн доларів (30,3%) і цінних паперів — 48,9 млн доларів (6,2%). У той же час нерезидентами за останні роки частково був вилучений капітал, що свідчить про несприятливий інвестиційний клімат у державі.

На кожного жителя України припадає близько 78 доларів накопичених прямих інвестицій, що значно більше порівняно з попередніми роками (у 1994 р. — 9 доларів, у 1997 р. — 23 долари), але мінімально за світовими стандартами.

Між регіонами найбільшими реципієнтами капітальних іноземних вкладень є:

м. Київ — 1309,1 млн доларів, з них 472,1 млн доларів (36,1%) інвестовано у внутрішню торгівлю, 191,6 млн доларів (14,6%) — у фінанси, кредит і страхування;

Київська область — 340,8 млн доларів, з них 251,0 млн доларів (73,7%) — у Харчову промисловість;

Донецька область — 305,3 млн доларів, з них 121,4 млн доларів (39,8%) — у чорну металургію, 53,3 млн доларів (17,5%) — у харчову промисловість;

Запорізька область — 221,0 млн доларів, з них 162,3 млн доларів (73,5%) — у машинобудування і металообробку; Полтавська область — 214,2 млн доларів, з них 150,3 млн доларів (70,2%) — у паливну промисловість;

Одеська область — 207,6 млн доларів, з них — 36,5 млн доларів (17,6%) — у внутрішню торгівлю, 17,7 млн доларів (9,5%) — у машинобудування і металообробку.

Серед галузей української економіки найбільшою популярністю в іноземних інвесторів користуються: харчова промисловість — 775,5 млн доларів (20,1% загального обсягу інвестицій), Внутрішня торгівля — 727,8 млн доларів (18,8%), машинобудування і металообробка — 347,6 млн доларів (0,9%), фінанси, кредит і страхування — 248,1 млн доларів (6,4 %), паливна промисловість — 227,0 млн доларів (5,9%). Причому кожний з іноземних інвесторів знайшов для себе пріоритетну сферу вкладення капіталу. Так, у машинобудування і металообробку найбільші капітали направили інвестори зі США, Німеччині і Великобританії. Росія освоїла ринки сільгосппродукції і завойовує фінансовий ринок, Швейцарія — хімічну промисловість і внутрішню торгівлю, Ірландія — транспорт, Нідерланди — харчову промисловість, Кіпр — будівництво.

Найбільші обсяги інвестицій здійснені нерезидентами зі США — 635,8 млн доларів (16,4% загального обсягу), Кіпру — 372,6 млн доларів (9,6%), Нідерландів — 361,8 млн доларів (9,4%), Російської Федерації — 314,3 млн доларів (8,1%), Великобританії — 299,4 млн доларів (7,7%), Німеччини — 237,9 млн доларів (6,2%), Віргінських островів — 176,8 млн доларів (4,6%), Корейської Республіки — 170,4 млн доларів (4,4%), Швейцарії — 169,3 млн доларів (4,4%). На ці країни припадає 70,8% загального обсягу прямих іноземних інвестицій, вкладених в українську економіку. А всього в Україну вклали інвестицій 110 країн світу.

Звертає на себе увага і той факт, що за явної нестачі іноземних інвестицій в Україні (нагадаємо, що загальна потреба в них оцінюється приблизно в 40 млрд доларів) здійснюється їхній зворотний рух. Тобто має місце інвестування Україною економік інших країн.

Станом на 01.01.2001 р. капітал резидента в економіці інших країн становив 98,5 млн доларів США, у тому числі СНД і Балтії — 18,4 млн доларів (18,7%), в інших країнах світу — 80,1 млн доларів (81,3%).

Інвестиційно привабливими для українських інвесторів є такі галузі, як транспорт, охорона здоров’я, фізична культура і соціальне забезпечення, будівництво. А найпривабливішими країнами стали Панама (47,5% усіх українських інвестицій), В’єтнам (16,6%), Російська Федерація (16,1%), Швейцарія (6,6%), Кіпр (2,4%), Греція (1,6%) і Естонія (1,1%).

У першому розділі було відзначено, ЩО інвестиційне середо вище формується під ВПЛИВОМ ПОЛІТИЧНИХ, правових, еко номічних і соціальних чинників. Значимість кожного чинника в окремо взятій країні різна, оскільки це залежить від рівня економічного розвитку, історичних і національних тенденцій, від володіння сукупністю життєво необхідних корисних копалин навіть від географічного положення.

При оцінюванні інвестиційної привабливості України необхідно використовувати відповідну систему критеріїв, яка повинна включати "...наявність відповідного інвестиційного середовища розвинутого фондового ринку із елементами обслуговуючої інфраструктури та забезпечення репатріації доходу, що залежить від державних гарантій та стабільності валютного курсу для конвертації вкладень". Для оцінювання можна використати такі узагальнюючі синтетичні показники, як політична і фінансова стабільність, стабільність національної валюти, рівень загальноекономічного розвитку країни, рівень розвитку ринкової та інвестиційної інфраструктури, демографічний стан, місткість внутрішнього ринку та вартість робочої сили, доступ до ресурсів та купівельна спроможність населення, рівень криміногенних, екологічних та інших ризиків країни. Усі ці критерії якраз і відображають показник інвестиційної привабливості країни, який служить орієнтиром для іноземного інвестора.

Слід зазначити, що в Україні завжди приділяли належну увагу проблемам іноземного інвестування, що обумовило прийняття Закону України "Про іноземні інвестиції" від 13 березня 1992 р. і Декрету КМУ від 20 травня 1993 р. "Про режим іноземного інвестування". У квітні 1996 р. прийнято Закон України "Про режим іноземного інвестування". Цей Закон і Указ Президента України від 18 липня 1996 р. "Про заходи щодо реформування інвестиційної політики" та "Положення про порядок державної реєстрації іноземних інвестицій" КМУ від 7 серпня 1996 р. підкреслюють актуальність і проблематичність руху іноземних інвестицій в Україну. Законодавчі акти мають досить загальний характер і в основному визначають документальний порядок оформлення, а не розкривають економічний механізм їх залучення за умови забезпечення гарантованості та економічної стабільності отримання доходів. У цьому розумінні потрібно мати критичний теоретичний аналіз не тільки інвестиційної політики,

також дуже важливим, а й усієї соціально-економічної і політичної ситуації в Україні, яка і визначає привабливість інвестиційного середовища.

Аналіз документів засвідчує спрощення умов реєстрації іноземних інвестицій; в них вказується порядковий номер за видами іноземних інвестицій, умови відмови в реєстрації і т.д. На жаль, і в цих нормативних документах не визначається розмір іноземних інвестицій. В цілому ж у сучасній практиці діє положення, згідно з яким кваліфікаційною іноземною інвестицією вважається та, що не може бути меншою за суму, еквівалентну 50 тис. доларів США для всіх підприємств і 100 тис. доларів США — для банків.

Іноземні інвестиції в Україні регулюються не лише заданими нормативними документами. Так, інвестиція є формою реалізації прав іноземних громадян, що регламентує Закон України "Про правовий статус іноземців" від 4 лютого 1994 р. Крім них як фізичних осіб інвесторами можуть виступати іноземні юридичні особи.

Активність і масштабність залучення іноземних інвестицій залежать від ряду факторів, які відображають політичну стабільність у суспільстві, рівень досконалості законодавства і правову гарантію отримання і привласнення доходу, а також примноженого капіталу, стан ринку факторів виробництва і можливий рівень норми прибутку, соціально-економічну стабільність суспільства, ступінь розвитку виробничої та соціальної інфраструктури і багато інших факторів.

В економічних дослідженнях з проблем активізації інвестицій взагалі не зачіпається питання інституційних чинників формування макросередовища, в тому числі й інвестиційного процесу. Поведінка суб'єктів господарювання формується не тільки в умовах правового економічного поля, а й під впливом рівня усвідомленості, доступу інформації і знань, культури та менталітету. Однією з особливих рис поведінки людини у нашому суспільстві, що протягом багатьох століть успадковується, виступає таке малодосліджене економічне явище, як розкрадання. Ще Василь Розанов писав, що в Росії вся власність складається з таких понять як "випросив", "подарував" або "обібрав"; власної праці тут дуже мало, і від цього вона не має ваги і не шанується. Автор простими словами зміг висловити таку велику економічну мудрість.

Економічну основу розповсюдження розкрадання як тра диційного відтворювального елемента господарювання станових відсутність масової дрібної приватної власності. Історична прак тика цивілізованих країн Заходу засвідчує, що тільки поступовий еволюційний відтворювальний процес формування приватної власності має своє майбутнє. Формування дійсно трудової приватної власності потребує часу. Це пояснюється тим, що нагромадження капіталу на базі трудової приватної власності досягається за рахунок заощадження трудових доходів та розширеного відтворення їх протягом кількох поколінь. На базі трудової приватної власності формується філософія середнього класу, про яку так багато писали Макс Вебер, Тоуні і Зомбарт.

П. Самуельсон звернув увагу на тісний взаємозв'язок і взаємозалежність заощадження і нагромадження (інвестування). Розглядаючи історичні особливості слаборозвинутих країн, він зазначав про "збереження старих феодальних традицій” по відношенню до торгівлі, промисловості та ощадливості, в яких "якісна структура інвестицій часто хибна з точки зору національного розвитку". Велика частина обмежених заощаджень йде на створення скарбів із золота та коштовностей, на розкішні житлові будинки, трапляються "... тенденції багатих прошарків накопичувати свої заощадження за кордоном — легальними і нелегальними шляхами", що робить недоступними їх використання національною економікою для внутрішнього розвитку. Втеча національного капіталу за кордон стала найбільш поширеною і визначальною рисою сучасної економіки України. Іноземні інвестори знають про це краще за нас.

Тому ніхто не буде інвестувати економіку, де більше половини доходу розкрадається і вивозиться за кордон.

Внаслідок корупції і невмілого керівництва економікою інвестиції, що фінансуються через міжнародні позики, стають нерідко непродуктивними.

Спостерігається тенденція неповернення (розкрадання) кредитів, наданих під гарантію уряду. Доходи від таких "інвестицій" низькі, їх не вистачає для покриття процента та основної суми боргу. Це призводить до невиконання зобов'язань за взяті позики і ще більше погіршує привабливість інвестиційного середовища.

Важливим напрямом впливу приватизаційних процесів на інвестування є більша можливість залучення іноземних інвестицій. Відомо, що переважна більшість іноземних інвесторів звикла працювати в цивілізованому ринковому середовищі і при виборі об’єкта інвестування віддає перевагу приватизованому сектору економіки. Так, у статуті Європейського банку реконструкції та розвитку закладено, що при інвестуванні в певну країну не менш ніж 60% фінансових ресурсів повинні спрямовуватися в недержавний сектор економіки. Також відомо, що в Україну надзвичайно повільно надходять іноземні інвестиції, їх сучасний обсяг аж ніяк не відповідає ні потребам вітчизняної економіки, ні потенціалу іноземних інвесторів. Причиною такого становища разом з недосконалою законодавчо-нормативною базою, яка безперервно змінюється, був також чотиримісячний мораторій на приватизацію і наявність кримінального характеру приватизації багатьох об'єктів.

Звичайно, економіка України може виходити з кризового стану і структурно перебудовуватись за рахунок власних резервів, але за оцінкою деяких спеціалістів термін такого виходу може становити близько двадцяти років.

Було б нерозважливо не враховувати багатий світовий досвід і не використовувати іноземні інвестиції, особливо у вигляді ноу-хау, кредитних ліній для підтримки життєво важливих господарських структур.

Хоч економічні і структурні умови Східної Німеччини і України суттєво відрізняються, на наш погляд, можна знайти напрям використання німецького досвіду. Сюди необхідно віднести методику оцінювання підприємств, що приватизуються, саму технологію, а точніше, порядок приватизації; практику вирішення проблем інвестування, зайнятості і рівня доходності. Заслуговує на увагу і механізм державного регулювання інвестиційних процесів, створення правових рамок для діяльності приватизованих підприємств, централізація відповідальності за проведення приватизації і подальше трьохрічне інвестування і санацію приватизованих підприємств, система перепідготовки безробітних і підготовки управляючих, державної допомоги приватизованим підприємствам.

Виходячи з вищевикладеного, слід констатувати, що однією з найбільш важливих передумов вдосконалення інвестиційного механізму виступає успішне закінчення приватизації в Україні. Важливими елементами посилення інвестиційної спрямованості приватизаційних процесів повинні стати:

— розмежування функцій Фонду держмайна як управлінь продажем підприємств, що приватизуються, і управління вже приватизованими підприємствами. Доцільно передати функції координації і регулювання приватизованими підприємствами іншому відомству;

— розвиток і підтримка системи інвестиційних конкурсів;

— розроблення цілісної системи постприватизаційної підтримки підприємств;

— формування ефективної правової та інвестиційної інфраструктури ринку цінних паперів з метою забезпечення ліквідності акцій приватизованих підприємств і створення можливостей мобілізації капіталів;

— створення механізму захисту прав акціонерів як "внутрішніх", так і "зовнішніх" на основі розроблення ефективної системи корпоративного управління та відповідних макроекономічних заходів збоку держави;

— реальне залучення в приватизаційний і постприватизаційний процес земельних ділянок і нерухомості;

— відміна пільг трудовим колективам і керівництву під час приватизації підприємств;

— прискорена амортизація;

— введення пільг для іноземних інвесторів;

— державна підтримка важливих для економічного зростання галузей, великих народногосподарських науково-технічних проектів.

Враховуючи науково-технічний і виробничий потенціал, який ще зберігся в Україні, можна виділити деякі напрями, перспективні для іноземного інвестування. Це авіа- та машинобудування, порошкова металургія, надтверді матеріали, кераміка, електрозварювальне виробництво, нафтогазовий та агропромисловий комплекси, патентно-ліцензійна торгівля, видобувні та металургійні галузі, конверсія тощо. Однією з найперспективніших галузей, яка може вивести Україну на міжнародний ринок, є авіабудування. Україна входить до п'яти країн світу, які вміють будувати авіаносці чи вирощувати монокристалічний кремній відповідного діаметра, а також здатна щорічно представляти на західні ринки 10—20 унікальних технологій.

У ринкових умовах держава повинна перейти від єдиного джерела інвестицій і основного їх виконавця до ролі суб'єкта,

кий забезпечує загальний сприятливий інвестиційний клімат, до координує інвестиційну діяльність і гарантує збереження об’єктів інвестування.

Коротка характеристика умов інвестування в Україні зводиться до такого.

По-перше, успадкувавши від адміністративної системи метод розподільчих принципів, кошти "не продаються", як це відбувається при ринкових відносинах, а далі продовжують розподілятися Національним банком через комерційні банки шляхом надання кредитів, які, в свою чергу, різко піднімають ставку процента, штучно стимулюючи інфляцію. Якщо проаналізувати трьохрічну практику надання кредитів, то можна спостерігати таку тенденцію. Державні кошти через кредитування в безготівковій формі надходять на рахунки приватних підприємств, які потім потрапляють до приватних кишень у вигляді готівки. Комерційні банки надавали кредити державним підприємствам під великі проценти, а останні здійснювали відшкодування процентів за рахунок зростання собівартості, а, значить, через підвищення цін, які, в свою чергу, відшкодовувались з кишені громадян. Такий механізм спрацьовує й нині, тільки меншою мірою, оскільки все більше держава контролює рух фінансових коштів через Національний банк та інші засоби. Зауважимо, що державний контроль ще не має належного рівня, коли мова йде про тіньову економіку. Зазначимо, що від облікової ставки процента Національного банку залежить і попит на інвестиції. Тобто ставка процента визначає граничну можливість використання капіталу під інвестування. Як видно з рис. 3.1, крива попиту на інвестиції відображає зворотну залежність між ставкою процента і ціною інвестування та сукупним розміром необхідних інвестицій.

По-друге, хоч правова система України знаходиться на стадії активної законодавчої діяльності, а правовий інвестиційний процес в Україні регулюється більше як десятьма спеціалізованим та інвестиційними законами, активної вітчизняної і зарубіжної інвестиційної діяльності в Україні не спостерігається. Така тенденція пов'язана не тільки із законодавчою діяльністю, а й з економічними, політичними та соціальними тенденціями. Економічні процеси в Україні мають кримінальну спрямованість, а тіньовий характер розподільчих і перерозподільчих відносин підриває всю систему зацікавленості, надійності і перспектив НОСТІ розвитку інвестиційної ДІЯЛЬНОСТІ. Крім ТОГО, закони Про Інвестиційну ДІЯЛЬНІСТЬ НІ формально, НІ ЗМІСТОВНО не відповідають вимогам і потребам потенційних інвесторів у ринковій економіці. Надто велика лібералізація економіки в умовах нерозвинутості державного регулювання, низької виконавчої дисципліни і відповідальності призвела до появи анархії і невизначеності в економіці.

По-третє, надто низький рівень державного управління призводить до надмірного втручання в процес інвестування державних службовців з метою задоволення власних потреб. У цьому аспекті має неабияке значення тіньовий експорт капіталу, який зменшує вітчизняні інвестиційні можливості. Основу цього явища становить недовіра власників капіталів до економічного режиму, бажання приховати капітали від непомірного оподаткування та посягань кримінальних структур. Тіньовий експорт капіталів лежить в основі отримання нелегальних доходів керівниками господарств і працівниками державних установ.

Рис. 3.1. Крива попиту на інвестиції

По-четверте, акумулювання вітчизняного капіталу за кордоном створює головну проблему — повернення ЇХ у ВИГЛЯДІ Інвестицій на Батьківщину. ,,

Це явище має суперечливу властивість. З одного боку, власники капіталу зацікавлені в поверненні коштів на Батьківщину, оскільки норма прибутку в Україні з урахуванням можливостей офіційної та тіньової економіки значно перевищує норму прибутку від використання коштів за кордоном. З іншого боку, тіньовий характер капіталу стримує його повернення внаслідок високого ступеня ризику, що пов’язано з необхідністю обґрунтувати походження коштів, які використовуються для особистих цілей, закупівлі техніки, яка дорого коштує, автомобілів, нерухомості тощо. Крім того, ризик зумовлено ще й необхідністю отримання офіційних кредитних та інвестиційних ресурсів, участі в приватизації, нейтралізації переслідувань тіньової діяльності державними органами.