Грідасов В.М. Інвестування (2004)

Інвестиційні ризики аналіз інвестиційних ризиків

Ризик — імовірність відхилення величини фактичного Інвестиційного доходу від величини очікуваного; чим мінливіша і ширша шкала коливань можливих доходів, тим вищий ризик, і навпаки

Загальний ризик, пов'язаний з даним об'єктом інвестицій може виникати з комбінації різних джерел. Оскільки всі ці джерела взаємозалежні, фактично неможливо визначити ризик, що виникає по кожному з них.

Головними видами ризику є: діловий ризик, фінансовий, процентний, ринковий, випадковий, ліквідності, ризик, пов’язаний з купівельною спроможністю.

Діловий ризик — коли сукупний прибуток недостатній для погашення зобов'язань, власники компанії чи власності не одержують доходу. Однак, кредитори, можуть одержують деяку суму за представленими ними позиками завдяки преференційному режиму, що передбачає закон.

Діловий ризик пов'язаний зі ступенем невизначеності одержання доходів від інвестицій і здатністю компанії виплачувати інвесторам відсотки, повертати основну суму боргу, виплачувати дивіденди й інші належні доходи. Велика частина ділового ризику, що виникає за даними інвестиційними інструментами, тісно пов'язана з видом бізнесу. Існує уявлення, що інвестиції однакової форми чи виду власності підпадають під однаковий діловий ризик , хоча розходження в керуванні, видатках і місці розташування може спричинити значні коливання рівнів ринку навіть у випадку аналогічних компаній чи власності.

Фінансовий ризик пов'язаний із залученням боргових інструментів для фінансування компанії чи майнових вкладень. Чим вища частка позикових засобів у фінансуванні компанії, тим вищий фінансовий ризик. Ризик зумовлений тим, що при фінансуванні за допомогою боргових інструментів передбачається виконання зобов'язань щодо виплата відсотків і повернення основної суми боргу. Такі фіксовані платежі повинні бути проведені до розподілу прибутку між власниками компанії чи власності. Нездатність виконати зобов'язання може призвести до невдач і збитків як для власників облігацій, так і для акціонерів і власників.

Ринковий ризик — ризик змін доходів від інвестицій, що виникає через фактори, незалежні від даного цінного паперу чи майнового вкладення, наприклад, політичних, економічних, і суспільних подій чи змін смаків і переваг інвесторів. Наприклад, незважаючи на те, що інвестиції в нерухомість відносяться до категорії високо керованих, корінні-зрушення в споживчих перевагах щодо житла могли б несприятливо позначитися на його ринковій вартості і, отже, на фактично реалізованому доході.

Вплив цих ринкових факторів на інвестиційні доходи неоднаковий: ступінь і напрями зміни доходу, що виникають внаслідок коливань деяких ринкових факторів, розрізняються від одного об'єкта інвестування до іншого.

По суті ринковий ризик виражається в мінливості курсів цінних паперів: чим більшим поданий курс цінних паперів коливанням, тим вищий ринковий ризик.

Випадковий ризик — це щось більше, ніж просто чутки; він має місце, коли щось важливе відбувається з компанією чи власністю і ця подія сама по собі впливає на фінансовий стан. Випадковий ризик виходить за межі ділового чи фінансового ризиків, він може робити безпосередній і значний вплив на доход і не обов'язково означає, що справи компанії чи на ринку не в порядку. Навпаки, він має на увазі подію, що великою мірою робить значний і, як правило негайний вплив на відповідну вартість інвестицій.

Два характирних приклади випадкового ризику — це поглинання компанії і так званий викуп компанії за рахунок позикового капіталу. Обидві ці події потребують використання величезних сум боргового фінансування і в результаті представляють дійсний ризик для консервативних інвесторів, що вкладають гроші в облігації.

Випадковий ризик може набувати різних форм і впливати на всі види інвестиційних інструментів, хоч, на щастя, його вплив здебільшого локальний, торкається лише певної компанії чи об'єкту власності.

Ризик ліквідності — ризик, пов'язаний з неможливістю продати за готівку інвестиційний інструмент у зручний момент і за прийнятою ціною. Взагалі продати будь-як інвестиційний інструмент можна досить просто, досить лише знизити його ціну.

Ризик, пов'язаний з купівельною спроможністю. Можливість зміни рівня цін у масштабі всієї економіки також веде до виникнення ризику. У період підвищення цін купівельна спроможність доларів падає. Це означає, що на дану кількість доларів у цей період можна купити меншу кількість того чи іншого товару, ніж раніше Загалом інвестиційні інструменти, вартість яких рухається в одному напрямі з загальним рівнем цін, найбільш прибуткові в період підвищення цін, у той час як ті, що забезпечують фіксований доход кращі в періоди низької інфляції. Доходи від майнових вкладень мають тенденцію змінюватися з загальним рівнем цін, тоді як доход від ощадних рахунків і облігацій не змінюється.

Процентний ризик — це ступінь невизначеності в рівні курсів цінних паперів, спричинений зміною ринкового відсотка ставок; із підвищенням відсотка ставок курси цінних паперів, особливо з фіксованим доходом падають, і навпаки.

Протягом останніх ЗО років було здійснено велику теоретичну роботу щодо вимірювання ризику і його використання в оцінці прибутковості. Двома ключовими компонентами цієї теорії є фактор "бета" — вимірник ризику і модель оцінювання прибутковості активів, що зв'язує виміряний за допомогою фактора "бета" рівень і рівень необхідної (чи очікуваної) прибутковості.

Перш ніж розглядати, що таке фактор "бета" і як він застосовується, покажемо, що мається на увазі під диверсифікованим і не диверсифікованим ризиком.

Основні види ризику:

— диверсифікований — та частина інвестиційного ризику, що може бути усунута в процесі диверсифікованості (свідомого підбору комбінацій інвестиційних інструментів, коли досягається визначена взаємозалежність динаміки ставок їхньої прибутковості). Він виникає з неконтрольованих чи випадкових подій (страйків, судових процесів і заходів регулювання), що по-різному впливають на різні інвестиційні інструменти;

— недиверсифікований, чи систематичний ризик, пов'язаний з такими подіями, як війна, інфляція, політичні події, які однаково торкаються всіх інвестиційних інструментів і, отже, не є унікальними саме для конкретного інструмента.

Сукупний ризик містить у собі диверсифікований і недиверсифікований ризики.

Оскільки будь-який розумний інвестор може усунути диверсифікований ризик, забезпечуючи собі диверсифікаційний портфель цінних паперів, єдиним ризиком, який варто брати до уваги, залишається недиверсифікований ризик.

Дослідження показали, що якщо ретельно відібрати 8—15 цінних паперів для портфеля активів, диверсифікований ризик може бути усунутий чи майже усунутий. Недиверсифікований пцзик, що подібний ринковому, невідворотний. Кожному цінному паперу притаманний власний рівень недиверсифікованого ризику, який можна змінити за допомогою фактора "бета".

Поняття фактора "бета"

Фактор "бета" — вимірник недиверсифікованого, чи ринкового, ризику; Ринковим його називають тому, що систематичний ризик відбиває процеси самої ринкової системи. Крім того, у розрахунках цього фактора використовується показник прибутковості так званого ринкового портфеля.

Фактор "бета" показує, як реагує курс цінного паперу на ринкові сили: чим більше реагує курс цінного паперу на зміни ринку, тим вищий фактор "бета" для цього цінного паперу. Фактор "бета" розраховують, спираючись на взаємозв'язок фактичної прибутковості цінних паперів і фактичної ринкової прибутковості. Ринкова прибутковість звичайно вимірюється як середній показник прибутковості всіх (чи великої вибірки) акцій. Середня прибутковість усіх акцій, що входять до складового фондового індексу "Стендард енд пур'з 500", чи яких-небудь інших всеохоп- люючих фондових індексів найбільш часто використовуються для вимірювання ринкової прибутковості. Фактор "бета"" для всього фондового ринку дорівнює 1. У даному випадку під ринком автор розуміє ринковий портфель, головна особливість якого полягає в тому, що він є ідеально диверсифікованим, отже, у ньому усунуто всі диверсифіковані ризики. Таким чином ринковий портфель є носієм тільки систематичного ризику, який не можна усунути, тому його фактор "бета" дорівнює 1, а "бета" окремої компанії розглядається як показник її систематичного ризику. Усі інші значення фактора "бета" розглядаються стосовно цієї величини. У табл. 5.1 показано деякі значення фактора "бета" і відповідну їх інтерпретацію. Як можна бачити, "бета" має як позитивне, так і негативне значення, хоч майже всі фактичні значення "бети" звичайно позитивні, і більшість акцій має "бету" в діапазоні

0,5—1,75. Для ілюстрації нижче перераховані фактори "бета" для найбільш розповсюджених акцій. Зверніть увагу на те, що це реальні значення "бети" з дослідження агентства "Велью Лайн" для середини 1989 р. (табл. 5.1).

Значення коефіцієнта "бета" ^5.1

Багато великих брокерських фірм, як і видавництва пере,, платних фінансових видань (подібно "Велью Лайн"), публікують фактори "бета" для широкого спектра цінних паперів. Доступність підрахованих значень "бети" для цінних паперів збільшила ступінь використання цього показника в оцінювання інвестиційного ризику. Загалом, чим вище "бета”, тим більш ризикований цінний папір. Позитивний чи негативний знак, що передує значенню "бети", виражає тільки одне: чи змінюється прибутковість від акцій у тому ж напрямі, що й значення ринкової прибутковості (табл. 5.2).

Акції, що у два рази більше реагують на зміни, ніж ринок, будуть відчувати 2%-т» зміну прибутковості на кожен відсоток змін у прибутковості ринкового портфеля; прибутковість акцій, що наполовину менше реагують, ніж ринок, відчуватимуть зміни в 0,5% при кожній зміні прибутковості ринкового портфеля на 1% (позитивне значення), чи в протилежному напряму (негативне значення).

Трактування фактора "бета"

Для індивідуального інвестора фактор "бета" корисний при оцінюванні ринкового ризику і для розуміння впливу, що може робити ринок на очікувану прибутковість акцій. "Бета" показує тип реакції цінного паперу на дії ринкових сил. Наприклад, якщо передбачається, що ринкові процеси призведуть до 10%-го зрос-

Таблиця 5.2

Вибіркові значення фактора "бета" і їхня інтерпретація

тання ставки прибутковості протягом наступного періоду, тоді на акції зі значенням "бета" 1,5 очікувалося б збільшення доходу протягом цього періоду приблизно на 15% (1,5 х 10%). (Оскільки "бета" для даних акцій більша від 1, їхня прибутковість більш динамічна, ніж прибутковість ринку в цілому.)

Для акцій, у яких значення "бети" позитивне, збільшення ринкової прибутковості призводить до зростання прибутковості цінних паперів. На жаль, зменшення ринкової прибутковості відповідно означає зменшення прибутковості цінних паперів, і в цьому полягає ризик. У попередньому прикладі, якщо очікується падіння ринкової прибутковості на 10%, то по акціях з "бетою" 1,5 очікується зменшення прибутковості на 15%. Оскільки "бета" для цих акцій більша від 1, вони сильніше реагують, ніж ринок, відчуває 15%-не зниження їх прибутковості порівняно з 10%-им зниженням прибутковості ринкового портфеля. Акції, "бета" яких менша від 1, звичайно, будуть менше реагувати на зміни ринкової прибутковості і, отже, вважаються менш ризикованими. Наприклад, за акціями, "бета" яких дорівнює 0,5, буде спостерігатися збільшення чи зменшення прибутковості, що становить приблизно половину від зміни ринкової прибутковості; якщо ринок відчуває падіння прибутковості на 8%, прибутковість таких акцій, можливо, знизиться тільки на 4%.

Тепер підсумуємо деякі важливі характеристики фактора "бета":

— "бета" вимірює недиверсифікований, чи ринковий ризик пов'язаний з цінним папером;

— "бета" для ринку в цілому дорівнює 1;

— акції можуть мати як позитивні, так і негативні значення "бети", але майже всі вони позитивні;

— акції, в яких "бета" більша від 1, більше реагують на зміни ринкової прибутковості і, отже, більш ризиковані, ніж ринок у цілому; акції, в яких "бета" менша від 1, менш ризиковані, ніж ринок;

— чим вища "бета” для акцій, тим через високий ризик вищий рівень очікуваної прибутковості, і навпаки.

Використання фактора "бета” для оцінювання прибутковості

Модель розроблена американським економістом Вільямом Шарпом і широко відома в усьому світі саме в англійському варіанті скорочення як САРМ.

Модель оцінювання прибутковості активів (САРМ) використовує фактор "бета" для того, щоб формалізовано пов'язати поняття ризику і прибутковості. Модель була розроблена для пояснення динаміки курсів на цінні папери і забезпечення механізму, за допомогою якого інвестори можуть оцінювати вплив інвестицій передбачуваних цінних паперів на ризик і прибутковість їх портфеля. Ми можемо використовувати дану модель для розуміння основної альтернативи "ризик — прибутковість", що виникає при прийнятті різних інвестиційних рішень. Модель може бути представлена і рівнянням, і графічно у вигляді кривої ринку цінних паперів.

*Рівняння моделі

Фактор "бета" як вимірник недиверсифікованого ризику використовується в моделі оцінювання прибутковості активів (САРМ) для визначення необхідної норми прибутковості інвестицій у відповідності з таким рівнянням:

де необхідна прибутковість — це необхідна прибутковість інвестицій при даному рівні ризику, обмірюваного за допомогою фактора "бета"; прибутковість бездискових активів — це прибутковість, що може бути отримана на вільні від ризику інвестиції, 0а як правило, вимірюється як прибутковість векселів Казначейства США; ринкова прибутковість — це середня прибутковість усіх цінних паперів (звичайно вимірюється середньою прибутковістю всіх цінних паперів, що включаються до складового фондового індексу "Стендард енд пур’з 500” чи якого-небудь ІНШОГО всеохоплюючого фондового індексу).

Слід зазначити, що необхідна прибутковість для даного цінного паперу зросте зі збільшенням її фактора "бета". Як і будь-яка інша, дана модель також була виведена американським економістом у. Шарпом при цілому ряді допущень. Автори даної книги не розглядають їх у тексті, однак варто було б підкреслити, що саме в цій системі логічних обмежень справедливо представлене рівняння необхідної норми прибутковості. Модель побудована на припущенні ефективного ринку цінних паперів і досконалої конкуренції інвесторів, саме тому її головний принцип формулюється дуже жорстко: інвестор повинен винагороджуватися лише за систематичний ризик. Але реальне життя не вкладається часом у рамки логічних обмежень цієї моделі, і фактичні ставки прибутковості акцій далеко не завжди збігаються з розрахованими за моделлю САРМ. Ця розбіжність залишається дотепер предметом дискусій фахівців-теоретиків. У практичних же довідниках параметри регресивного аналізу, на основі якого розраховується рівняння кривої ринку цінних паперів, публікуються аналітичними агентствами досить докладно. Крім фактора "бета", у довідниках агентств звичайно наводять: фактор альфа (альфа-внесок), який показує зміни курсу валютних акцій за період, що дорівнює інтервалу розрахунку прибутковості акцій і ринкового портфеля R (R-квадрат — залишкова дисперсія), що показує внесок ринкових процесів у зміну курсів даних акцій. Нарешті, ряд агентств, наприклад "Велью Лайн", наводить скоректований фактор “бета”, що відбиває тенденцію і міру зближення фактора “бета” даної компанії з всеринковим показником, тобто фактор "бета" ринкового портфеля, що дорівнює 1.

Застосування моделі може бути проілюстровано таким прикладом.

Припустимо, цінний папір з фактором "бета" 1,25 розглядається в той момент, коли ставка безризикових активів становить 6%, а ринкова прибутковість — 10%. Підставляючи ці дані в рівняння САРМ, одержуємо:

Необхідна прибутковість = 6% + [1,25 х (10% - 6%)]=6%-[1,25 х 4%]=6%+5%=11%.

Таким чином, інвестору варто було б очікувати вартість дай інвестицій в 11 % як компенсацію за ризик, що припадає Допускат при значенні фактора "бета" 1,25. Якби фактор "бета" був нижчий скажімо, дорівнював 1, то необхідна прибутковість становила б Юу (6% + [1,0% х(10% - 6%)]), а якби фактор "бета" був вищий, скажімо" дорівнював 1,5, то необхідна прибутковість становила б 12% (6% + [1,5 х (10% - 6%)]). Зрозуміло, що модель відбиває прямі функціональні зв'язки між ризиком і прибутковістю, оскільки, ЧИМ вищий ризик ("бета"), тим вища необхідна прибутковість.

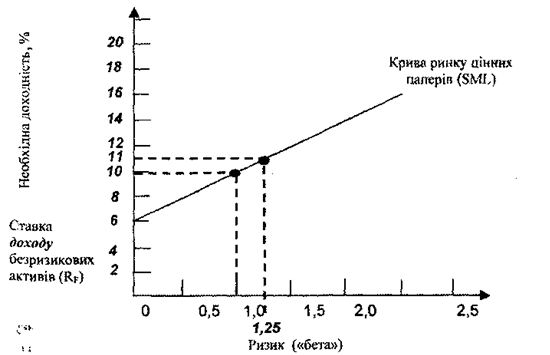

Графічна інтерпретація: крива ринку цінних паперів

Графічне вираження моделі оцінювання прибутковості активів (САРМ) називається кривою ринку цінних паперів (5ML). Переносячи параметри моделі в систему координат, ми виявили б, що крива ринку цінних паперів дійсно буде прямою лінією. Вона показує необхідну прибутковість, яку одержав би інвестор на фондовому ринку, для кожного рівня недиверсифікованого ринку. Модель можна побудувати, просто обчисливши необхідну прибутковість для різних значень фактора "бета", залишаючи ставку прибутковості безризикових активів і ринкову прибутковість постійними. Наприклад, як ми бачили раніше, при ставці прибутковості безризикових активів, рівній 6%, і ринковій прибутковості в 10% необхідна прибутковість становитиме 11%, коли фактор "бета" дорівнює 25. Збільшите фактор "бета" до 2 — і необхідна прибутковість становитиме 14% (6% + [2% х (10% - 6%)]). Аналогічно можна знайти необхідну прибутковість для різних значень фактора "бета" і закінчити такими комбінаціями ризику ("бета") і необхідної прибутковості (табл. 5.3).

Таблиця 53

Необхідна прибутковість для різних факторів "бета"

Наносячи ці величини на графік ("бета" — по горизонтальній осі, а необхідну прибутковість — на вертикальній), ми могли б одержати пряму лінію, як на рис. 5.1. З графіка видно, що ризик ("бета") збільшується зі зростанням необхідної прибутковості, і навпаки.

Оцінювання ризику

Існує багато способів оцінювання ризику даного інвестиційного інструмента, та інвестори повинні якось пов'язати його ризик не тільки з очікуваною прибутковістю, а й зі своєю власною схильністю до ризику. Так що процес оцінювання полягає не в том, щоб обчислену величину ризику порівнювати з максимальним рівнем ризику, пов'язаного з інвестиціями, що створюють дану прибутковість. Скоріше індивідуальний інвестор схильний знаходити відповіді на такі питання:

— чи варто наважуватися на такий ризик, щоб одержати очікувану прибутковість?

— чи може він одержати вищу прибутковість при такому самому ризику. Чи не можна при нижчому ризику одержати той самий рівень прибутковості?

Рис. 5.1. Крива ринку цінних паперів

— аналіз загальних характеристик "ризик — прибутковість"

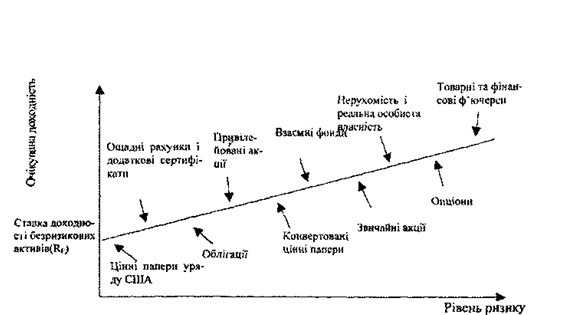

для альтернативних об'єктів інвестування, питання про прийнятність рівня ризику І процес прийняття рішень До поможуть пролити світло на сутність оцінювання ризику Крива ринку цінних паперів чітко показує компроміс між ризиком і прибутковістю. При факторі "бета", рівному 0, необхідна прибутковість дорівнює ставці прибутковості безризикових активів 6%, а при факторі "бета", рівному 1, — ринкова прибутковість 10%. При цих значеннях необхідна прибутковість інвестицій, для яких "бета" дорівнює 1,25, становить 11%. Характеристики "ризик — прибутковість"альтернативних об'єктів інвестування Існує безліч типів взаємозв'язку "ризик — прибутковість" для інвестиційних інструментів. Деякі звичайні акції пропонують невисоку прибутковість у поєднанні з низьким ризиком: гроші демонструють високу прибутковість і високий ризик. Загалом, характеристики "ризик — прибутковість" для кожного з основних інструментів можуть бути представлені в системі координат "ризик — прибутковість", як показано на рис. 5.2. Таким чином, інвестор може вибирати з великого числа інструментів, кожний з яких має свої характеристики взаємозв'язку "ризику і прибутковості". Звичайно, в межах кожного виду чи категорії інвестиційних інструментів існують різні специфічні поєднання ризику і прибутковості.

Рис. 5.2. Альтернатива "ризик — прибутковість " для різних інвестиційних інструментів

Прийнятний рівень ризику

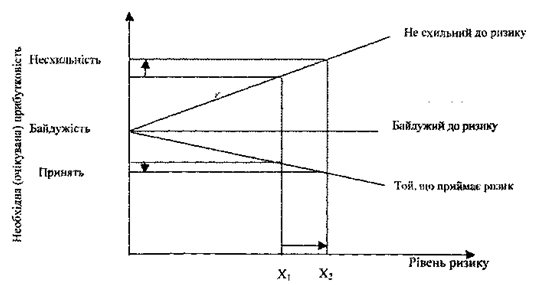

Через різні переваги інвесторів неможливо точно установити загальний прийнятний рівень ризику. На рис. 5.3 графічно зображені три основних типи поводження інвесторів стосовно ризику: байдужий до ризику; не схильний до ризику; той, що приймає ризик. З графіка видно, що поки ризик укладений у межах від х1 до х2 для інвестора, байдужого до ризику, необхідна прибутковість не змінюється. Інакше кажучи, зміни в прибутковості в даному випадку не використовують як компенсацію за ризик, що збільшується. Для не схильного до ризику інвестора необхідна прибутковість збільшується із зростанням ризику. Для того інвестора, який приймає ризик, необхідна прибутковість зменшується із зростанням ризику. Звичайно, величина прибутковості, необхідної кожному інвестору при конкретному зростанні ризику, відрізняється залежно від того, наскільки інвестор не схильний до ризику (на графіку це відношення до ризику виражається через нахил прямої). Хоч теоретично схильність до ризику кожного інвестора може бути обмірювана, на практиці індивідуальні інвестори схильні приймати тільки такий ризик, в умовах якого вони почувають себе комфортно. Більше того, звичайно інвестори при прийнятті рішень з високим ризиком скоріше консервативні, ніж агресивні.

Альтернатива "ризик — прибутковість" така, що при вищому ризику очікується і вища прибутковість, і навпаки. Інструментами інвестування виду "низький ризик — низька прибутковість" є цінні папери уряду США, ощадні рахунки і т.д.; інструменти виду "високий ризик — висока прибутковість" включають нерухомість, реальну особисту власність, опціони, товарні та фінансові ф'ючерси.

Процес прийняття рішень

У процесі прийняття рішень інвесторам варто було б дотримуватися визначеної послідовності при виборі альтернативних інвестиційних інструментів:

а) використовуючи минулі і прогнозовані дані, оцінити очікувану прибутковість протягом даного періоду володіння активом. Розрахувати повну прибутковість (на основі приведеної вартості), для того щоб переконатися, що вартості грошей у часі приділена належна увага;

б) використовуючи минулі і прогнозовані дані про прибутковість, оцінити ризик, пов'язаний з інвестиціями. Використання суб'єктивного оцінювання ризику на основі минулих даних про прибутковість і фактор "бета" (для акцій) — базові підходи, щ0 може застосувати індивідуальний інвестор;

в) цінувати співвідношення "ризик — прибутковість" коленого з альтернативних інвестиційних інструментів, щоб переконатися в тому, що очікувана прибутковість при даному рівні ризику прийнятна. Якщо інші інструменти інвестицій з рівновеликим чи нижчим рівнем ризику забезпечують рівну чи вищу прибутковість, складати гроші у спочатку відібраний інструмент не слід;

г) вибирати інвестиційні інструменти, що пропонують найвищу прибутковість при допустимому для інвестора рівні ризику.

Оскільки більшість інвесторів не схильні до ризику, вони скоріше придбають інструменти з нижчим ризиком, одержуючи нижчі інвестиційні доходи. Коли інвестори одержують найвищу прибутковість при прийнятному рівні ризику, це означає, що їм удалося здійснити "гарні інвестиції”.

Інвестор, байдужний до ризику, не вимагає змін у прибутковості при даному збільшенні ризику, в той час як не схильний до ризику інвестор може вимагати зросту прибутковості при даному збільшенні ризику. Той же інвестор, який приймає ризик, готовий

Рис. 53. Функції ризикових переваг

поступитися частиною доходу при даному збільшенні ризику. Більшість інвесторів відносяться до другого типу.

Імовірно, найскладнішим етапом цього процесу є оцінювання ризику. На інвестиційне рішення впливатимуть, крім розумінь про ризик і прибутковість, такі фактори, як податки, ліквідність і склад портфеля.

Короткі висновки:

— доход може розглядатися як винагорода за інвестування. Загальний доход від інвестування включає потоковий доход і приріст капіталу (чи збиток);

— рівень прибутковості, забезпечуваний даним інвестиційним інструментом, залежить від внутрішніх характеристик, таких як тип інструмента, і зовнішніх сил, таких, як . війна, дефіцит і т.п. Вплив інфляції на процентні ставки може значно впливати на інвестиційний доход;

- вартість грошей у часі — важлива концепція, яку варто враховувати при оцінюванні інвестиційних доходів. Альтернативна можливість одержати відсотки, що являють собою головний вид доходу особи, що робить заощадження, забезпечує основу використання концепції вартості грошей у часі в процесі зміни інвестиційних доходів; - ризик — імовірність того, що фактичний інвестиційний доход буде відрізнятися від очікуваного. Між ризиком і доходом існує компроміс;

— для вимірювання ринкового ризику, пов'язаного з вкладенням у цінні папери, використовується фактор "бета". Модель оцінювання прибутковості активів, що може бути; зображена графічно у вигляді кривої ринку цінних паперів, зіставляє ризик ( виражений через "бету") і прибутковість. Модель відбиває зростання необхідної прибутковості за мірою зростання ризику;

— загалом кожному виду інвестиційних інструментів притаманні визначені характеристики "ризик — прибутковість". Більшість інвесторів не схильні до ризику, тобто в обмін на зростання ризику вони вимагають вищої прибутковості. Остаточне інвестиційне рішення приймається після зіставлення ризикових переваг інвестора з очікуваними даними про прибутковість і ризик, пов'язаний з конкретними інвестиціями.

Використана література: Грідасов, В.М. Інвестування: Навчальний посібник. / В.М. Грідасов, С.В. Кривченко, О.Є. Ісаєва. — К.: Центр навчальної літератури, 2004

Загальний ризик, пов'язаний з даним об'єктом інвестицій може виникати з комбінації різних джерел. Оскільки всі ці джерела взаємозалежні, фактично неможливо визначити ризик, що виникає по кожному з них.

Головними видами ризику є: діловий ризик, фінансовий, процентний, ринковий, випадковий, ліквідності, ризик, пов’язаний з купівельною спроможністю.

Діловий ризик — коли сукупний прибуток недостатній для погашення зобов'язань, власники компанії чи власності не одержують доходу. Однак, кредитори, можуть одержують деяку суму за представленими ними позиками завдяки преференційному режиму, що передбачає закон.

Діловий ризик пов'язаний зі ступенем невизначеності одержання доходів від інвестицій і здатністю компанії виплачувати інвесторам відсотки, повертати основну суму боргу, виплачувати дивіденди й інші належні доходи. Велика частина ділового ризику, що виникає за даними інвестиційними інструментами, тісно пов'язана з видом бізнесу. Існує уявлення, що інвестиції однакової форми чи виду власності підпадають під однаковий діловий ризик , хоча розходження в керуванні, видатках і місці розташування може спричинити значні коливання рівнів ринку навіть у випадку аналогічних компаній чи власності.

Фінансовий ризик пов'язаний із залученням боргових інструментів для фінансування компанії чи майнових вкладень. Чим вища частка позикових засобів у фінансуванні компанії, тим вищий фінансовий ризик. Ризик зумовлений тим, що при фінансуванні за допомогою боргових інструментів передбачається виконання зобов'язань щодо виплата відсотків і повернення основної суми боргу. Такі фіксовані платежі повинні бути проведені до розподілу прибутку між власниками компанії чи власності. Нездатність виконати зобов'язання може призвести до невдач і збитків як для власників облігацій, так і для акціонерів і власників.

Ринковий ризик — ризик змін доходів від інвестицій, що виникає через фактори, незалежні від даного цінного паперу чи майнового вкладення, наприклад, політичних, економічних, і суспільних подій чи змін смаків і переваг інвесторів. Наприклад, незважаючи на те, що інвестиції в нерухомість відносяться до категорії високо керованих, корінні-зрушення в споживчих перевагах щодо житла могли б несприятливо позначитися на його ринковій вартості і, отже, на фактично реалізованому доході.

Вплив цих ринкових факторів на інвестиційні доходи неоднаковий: ступінь і напрями зміни доходу, що виникають внаслідок коливань деяких ринкових факторів, розрізняються від одного об'єкта інвестування до іншого.

По суті ринковий ризик виражається в мінливості курсів цінних паперів: чим більшим поданий курс цінних паперів коливанням, тим вищий ринковий ризик.

Два характирних приклади випадкового ризику — це поглинання компанії і так званий викуп компанії за рахунок позикового капіталу. Обидві ці події потребують використання величезних сум боргового фінансування і в результаті представляють дійсний ризик для консервативних інвесторів, що вкладають гроші в облігації.

Випадковий ризик може набувати різних форм і впливати на всі види інвестиційних інструментів, хоч, на щастя, його вплив здебільшого локальний, торкається лише певної компанії чи об'єкту власності.

Ризик ліквідності — ризик, пов'язаний з неможливістю продати за готівку інвестиційний інструмент у зручний момент і за прийнятою ціною. Взагалі продати будь-як інвестиційний інструмент можна досить просто, досить лише знизити його ціну.

Ризик, пов'язаний з купівельною спроможністю. Можливість зміни рівня цін у масштабі всієї економіки також веде до виникнення ризику. У період підвищення цін купівельна спроможність доларів падає. Це означає, що на дану кількість доларів у цей період можна купити меншу кількість того чи іншого товару, ніж раніше Загалом інвестиційні інструменти, вартість яких рухається в одному напрямі з загальним рівнем цін, найбільш прибуткові в період підвищення цін, у той час як ті, що забезпечують фіксований доход кращі в періоди низької інфляції. Доходи від майнових вкладень мають тенденцію змінюватися з загальним рівнем цін, тоді як доход від ощадних рахунків і облігацій не змінюється.

Процентний ризик — це ступінь невизначеності в рівні курсів цінних паперів, спричинений зміною ринкового відсотка ставок; із підвищенням відсотка ставок курси цінних паперів, особливо з фіксованим доходом падають, і навпаки.

Протягом останніх ЗО років було здійснено велику теоретичну роботу щодо вимірювання ризику і його використання в оцінці прибутковості. Двома ключовими компонентами цієї теорії є фактор "бета" — вимірник ризику і модель оцінювання прибутковості активів, що зв'язує виміряний за допомогою фактора "бета" рівень і рівень необхідної (чи очікуваної) прибутковості.

Перш ніж розглядати, що таке фактор "бета" і як він застосовується, покажемо, що мається на увазі під диверсифікованим і не диверсифікованим ризиком.

Основні види ризику:

— диверсифікований — та частина інвестиційного ризику, що може бути усунута в процесі диверсифікованості (свідомого підбору комбінацій інвестиційних інструментів, коли досягається визначена взаємозалежність динаміки ставок їхньої прибутковості). Він виникає з неконтрольованих чи випадкових подій (страйків, судових процесів і заходів регулювання), що по-різному впливають на різні інвестиційні інструменти;

— недиверсифікований, чи систематичний ризик, пов'язаний з такими подіями, як війна, інфляція, політичні події, які однаково торкаються всіх інвестиційних інструментів і, отже, не є унікальними саме для конкретного інструмента.

Сукупний ризик містить у собі диверсифікований і недиверсифікований ризики.

Оскільки будь-який розумний інвестор може усунути диверсифікований ризик, забезпечуючи собі диверсифікаційний портфель цінних паперів, єдиним ризиком, який варто брати до уваги, залишається недиверсифікований ризик.

Дослідження показали, що якщо ретельно відібрати 8—15 цінних паперів для портфеля активів, диверсифікований ризик може бути усунутий чи майже усунутий. Недиверсифікований пцзик, що подібний ринковому, невідворотний. Кожному цінному паперу притаманний власний рівень недиверсифікованого ризику, який можна змінити за допомогою фактора "бета".

Поняття фактора "бета"

Фактор "бета" показує, як реагує курс цінного паперу на ринкові сили: чим більше реагує курс цінного паперу на зміни ринку, тим вищий фактор "бета" для цього цінного паперу. Фактор "бета" розраховують, спираючись на взаємозв'язок фактичної прибутковості цінних паперів і фактичної ринкової прибутковості. Ринкова прибутковість звичайно вимірюється як середній показник прибутковості всіх (чи великої вибірки) акцій. Середня прибутковість усіх акцій, що входять до складового фондового індексу "Стендард енд пур'з 500", чи яких-небудь інших всеохоп- люючих фондових індексів найбільш часто використовуються для вимірювання ринкової прибутковості. Фактор "бета"" для всього фондового ринку дорівнює 1. У даному випадку під ринком автор розуміє ринковий портфель, головна особливість якого полягає в тому, що він є ідеально диверсифікованим, отже, у ньому усунуто всі диверсифіковані ризики. Таким чином ринковий портфель є носієм тільки систематичного ризику, який не можна усунути, тому його фактор "бета" дорівнює 1, а "бета" окремої компанії розглядається як показник її систематичного ризику. Усі інші значення фактора "бета" розглядаються стосовно цієї величини. У табл. 5.1 показано деякі значення фактора "бета" і відповідну їх інтерпретацію. Як можна бачити, "бета" має як позитивне, так і негативне значення, хоч майже всі фактичні значення "бети" звичайно позитивні, і більшість акцій має "бету" в діапазоні

0,5—1,75. Для ілюстрації нижче перераховані фактори "бета" для найбільш розповсюджених акцій. Зверніть увагу на те, що це реальні значення "бети" з дослідження агентства "Велью Лайн" для середини 1989 р. (табл. 5.1).

Значення коефіцієнта "бета" ^5.1

| Компанії-емітенти | "Бета" | Компанії-емітенти | "Бета" |

| "Амсрикен тритингз" | 0,95 | "Истмзн кодак" | 0,90 |

| "Атлас корпорейшн" | 0,75 | "Форд мотор" | |

| "Банх оф Бостон" | 1,20 | "Б.Ф. Гудрих" | 1,35 |

| "Брип-з енд" | 1,00 | "Трейхаунд корпорейшн" | 1,00 |

| "Чемпіон інтернешнл" | 1,25 | Тавайан злектрик" | 0,65 |

| "Цинциннаті белл" | 0,85 | "Лотус девелопмент" | 1,55 |

| "Компек комп’ютер " | 1,50 | "Мзйтаг корпорейшн" | 1,05 |

| "Диджиталквинмент" | 1,20 | ’’Юнайтед грендз" | 0,70 |

| "Дисней" | 1,20-4 | "Юнайгед телеком" | 0;85 |

| "Доу кемикл" | 1,20 | "Вшшебего іидастриз" | 1,45 |

Акції, що у два рази більше реагують на зміни, ніж ринок, будуть відчувати 2%-т» зміну прибутковості на кожен відсоток змін у прибутковості ринкового портфеля; прибутковість акцій, що наполовину менше реагують, ніж ринок, відчуватимуть зміни в 0,5% при кожній зміні прибутковості ринкового портфеля на 1% (позитивне значення), чи в протилежному напряму (негативне значення).

Трактування фактора "бета"

Для індивідуального інвестора фактор "бета" корисний при оцінюванні ринкового ризику і для розуміння впливу, що може робити ринок на очікувану прибутковість акцій. "Бета" показує тип реакції цінного паперу на дії ринкових сил. Наприклад, якщо передбачається, що ринкові процеси призведуть до 10%-го зрос-

Таблиця 5.2

Вибіркові значення фактора "бета" і їхня інтерпретація

| "Бета" | Коментарій | Інтерпретація |

| 2,0 | Рухаються в tomу самому напрямі що й ринок | У 2 рази більше реагують на зміни, ніж ринок |

| 1,0 | Так само реагують або ризиковані, як і ринок | |

| 0,5 | Удвічі менше реагують, ніж ринок | |

| 0 | Не зачіпаються змінами ринку | |

| -0,5 | Рухаються в протилежному напрямку порівняно з ринком | Удвічі менше реагують, ніж ринок |

| -1,0 | Ризиковані, як ринок | |

| -2,0 | Удвічі більше реагують на зміни, ніж ринок. |

Для акцій, у яких значення "бети" позитивне, збільшення ринкової прибутковості призводить до зростання прибутковості цінних паперів. На жаль, зменшення ринкової прибутковості відповідно означає зменшення прибутковості цінних паперів, і в цьому полягає ризик. У попередньому прикладі, якщо очікується падіння ринкової прибутковості на 10%, то по акціях з "бетою" 1,5 очікується зменшення прибутковості на 15%. Оскільки "бета" для цих акцій більша від 1, вони сильніше реагують, ніж ринок, відчуває 15%-не зниження їх прибутковості порівняно з 10%-им зниженням прибутковості ринкового портфеля. Акції, "бета" яких менша від 1, звичайно, будуть менше реагувати на зміни ринкової прибутковості і, отже, вважаються менш ризикованими. Наприклад, за акціями, "бета" яких дорівнює 0,5, буде спостерігатися збільшення чи зменшення прибутковості, що становить приблизно половину від зміни ринкової прибутковості; якщо ринок відчуває падіння прибутковості на 8%, прибутковість таких акцій, можливо, знизиться тільки на 4%.

Тепер підсумуємо деякі важливі характеристики фактора "бета":

— "бета" вимірює недиверсифікований, чи ринковий ризик пов'язаний з цінним папером;

— "бета" для ринку в цілому дорівнює 1;

— акції можуть мати як позитивні, так і негативні значення "бети", але майже всі вони позитивні;

— акції, в яких "бета" більша від 1, більше реагують на зміни ринкової прибутковості і, отже, більш ризиковані, ніж ринок у цілому; акції, в яких "бета" менша від 1, менш ризиковані, ніж ринок;

— чим вища "бета” для акцій, тим через високий ризик вищий рівень очікуваної прибутковості, і навпаки.

Використання фактора "бета” для оцінювання прибутковості

Модель розроблена американським економістом Вільямом Шарпом і широко відома в усьому світі саме в англійському варіанті скорочення як САРМ.

*Рівняння моделі

Фактор "бета" як вимірник недиверсифікованого ризику використовується в моделі оцінювання прибутковості активів (САРМ) для визначення необхідної норми прибутковості інвестицій у відповідності з таким рівнянням:

де необхідна прибутковість — це необхідна прибутковість інвестицій при даному рівні ризику, обмірюваного за допомогою фактора "бета"; прибутковість бездискових активів — це прибутковість, що може бути отримана на вільні від ризику інвестиції, 0а як правило, вимірюється як прибутковість векселів Казначейства США; ринкова прибутковість — це середня прибутковість усіх цінних паперів (звичайно вимірюється середньою прибутковістю всіх цінних паперів, що включаються до складового фондового індексу "Стендард енд пур’з 500” чи якого-небудь ІНШОГО всеохоплюючого фондового індексу).

Слід зазначити, що необхідна прибутковість для даного цінного паперу зросте зі збільшенням її фактора "бета". Як і будь-яка інша, дана модель також була виведена американським економістом у. Шарпом при цілому ряді допущень. Автори даної книги не розглядають їх у тексті, однак варто було б підкреслити, що саме в цій системі логічних обмежень справедливо представлене рівняння необхідної норми прибутковості. Модель побудована на припущенні ефективного ринку цінних паперів і досконалої конкуренції інвесторів, саме тому її головний принцип формулюється дуже жорстко: інвестор повинен винагороджуватися лише за систематичний ризик. Але реальне життя не вкладається часом у рамки логічних обмежень цієї моделі, і фактичні ставки прибутковості акцій далеко не завжди збігаються з розрахованими за моделлю САРМ. Ця розбіжність залишається дотепер предметом дискусій фахівців-теоретиків. У практичних же довідниках параметри регресивного аналізу, на основі якого розраховується рівняння кривої ринку цінних паперів, публікуються аналітичними агентствами досить докладно. Крім фактора "бета", у довідниках агентств звичайно наводять: фактор альфа (альфа-внесок), який показує зміни курсу валютних акцій за період, що дорівнює інтервалу розрахунку прибутковості акцій і ринкового портфеля R (R-квадрат — залишкова дисперсія), що показує внесок ринкових процесів у зміну курсів даних акцій. Нарешті, ряд агентств, наприклад "Велью Лайн", наводить скоректований фактор “бета”, що відбиває тенденцію і міру зближення фактора “бета” даної компанії з всеринковим показником, тобто фактор "бета" ринкового портфеля, що дорівнює 1.

Застосування моделі може бути проілюстровано таким прикладом.

Припустимо, цінний папір з фактором "бета" 1,25 розглядається в той момент, коли ставка безризикових активів становить 6%, а ринкова прибутковість — 10%. Підставляючи ці дані в рівняння САРМ, одержуємо:

Необхідна прибутковість = 6% + [1,25 х (10% - 6%)]=6%-[1,25 х 4%]=6%+5%=11%.

Таким чином, інвестору варто було б очікувати вартість дай інвестицій в 11 % як компенсацію за ризик, що припадає Допускат при значенні фактора "бета" 1,25. Якби фактор "бета" був нижчий скажімо, дорівнював 1, то необхідна прибутковість становила б Юу (6% + [1,0% х(10% - 6%)]), а якби фактор "бета" був вищий, скажімо" дорівнював 1,5, то необхідна прибутковість становила б 12% (6% + [1,5 х (10% - 6%)]). Зрозуміло, що модель відбиває прямі функціональні зв'язки між ризиком і прибутковістю, оскільки, ЧИМ вищий ризик ("бета"), тим вища необхідна прибутковість.

Графічна інтерпретація: крива ринку цінних паперів

Графічне вираження моделі оцінювання прибутковості активів (САРМ) називається кривою ринку цінних паперів (5ML). Переносячи параметри моделі в систему координат, ми виявили б, що крива ринку цінних паперів дійсно буде прямою лінією. Вона показує необхідну прибутковість, яку одержав би інвестор на фондовому ринку, для кожного рівня недиверсифікованого ринку. Модель можна побудувати, просто обчисливши необхідну прибутковість для різних значень фактора "бета", залишаючи ставку прибутковості безризикових активів і ринкову прибутковість постійними. Наприклад, як ми бачили раніше, при ставці прибутковості безризикових активів, рівній 6%, і ринковій прибутковості в 10% необхідна прибутковість становитиме 11%, коли фактор "бета" дорівнює 25. Збільшите фактор "бета" до 2 — і необхідна прибутковість становитиме 14% (6% + [2% х (10% - 6%)]). Аналогічно можна знайти необхідну прибутковість для різних значень фактора "бета" і закінчити такими комбінаціями ризику ("бета") і необхідної прибутковості (табл. 5.3).

Таблиця 53

Необхідна прибутковість для різних факторів "бета"

| Ризик ("бета”) | Необхідна дохідність, % |

| 0,0 | 6 |

| 0,5 | 8 |

| 1,0 | 10 |

| 1,5 | 12 |

| 2,0 | 14 |

| 2,5 | 16 |

Оцінювання ризику

Існує багато способів оцінювання ризику даного інвестиційного інструмента, та інвестори повинні якось пов'язати його ризик не тільки з очікуваною прибутковістю, а й зі своєю власною схильністю до ризику. Так що процес оцінювання полягає не в том, щоб обчислену величину ризику порівнювати з максимальним рівнем ризику, пов'язаного з інвестиціями, що створюють дану прибутковість. Скоріше індивідуальний інвестор схильний знаходити відповіді на такі питання:

— чи варто наважуватися на такий ризик, щоб одержати очікувану прибутковість?

— чи може він одержати вищу прибутковість при такому самому ризику. Чи не можна при нижчому ризику одержати той самий рівень прибутковості?

Рис. 5.1. Крива ринку цінних паперів

— аналіз загальних характеристик "ризик — прибутковість"

для альтернативних об'єктів інвестування, питання про прийнятність рівня ризику І процес прийняття рішень До поможуть пролити світло на сутність оцінювання ризику Крива ринку цінних паперів чітко показує компроміс між ризиком і прибутковістю. При факторі "бета", рівному 0, необхідна прибутковість дорівнює ставці прибутковості безризикових активів 6%, а при факторі "бета", рівному 1, — ринкова прибутковість 10%. При цих значеннях необхідна прибутковість інвестицій, для яких "бета" дорівнює 1,25, становить 11%. Характеристики "ризик — прибутковість"альтернативних об'єктів інвестування Існує безліч типів взаємозв'язку "ризик — прибутковість" для інвестиційних інструментів. Деякі звичайні акції пропонують невисоку прибутковість у поєднанні з низьким ризиком: гроші демонструють високу прибутковість і високий ризик. Загалом, характеристики "ризик — прибутковість" для кожного з основних інструментів можуть бути представлені в системі координат "ризик — прибутковість", як показано на рис. 5.2. Таким чином, інвестор може вибирати з великого числа інструментів, кожний з яких має свої характеристики взаємозв'язку "ризику і прибутковості". Звичайно, в межах кожного виду чи категорії інвестиційних інструментів існують різні специфічні поєднання ризику і прибутковості.

Рис. 5.2. Альтернатива "ризик — прибутковість " для різних інвестиційних інструментів

Прийнятний рівень ризику

Через різні переваги інвесторів неможливо точно установити загальний прийнятний рівень ризику. На рис. 5.3 графічно зображені три основних типи поводження інвесторів стосовно ризику: байдужий до ризику; не схильний до ризику; той, що приймає ризик. З графіка видно, що поки ризик укладений у межах від х1 до х2 для інвестора, байдужого до ризику, необхідна прибутковість не змінюється. Інакше кажучи, зміни в прибутковості в даному випадку не використовують як компенсацію за ризик, що збільшується. Для не схильного до ризику інвестора необхідна прибутковість збільшується із зростанням ризику. Для того інвестора, який приймає ризик, необхідна прибутковість зменшується із зростанням ризику. Звичайно, величина прибутковості, необхідної кожному інвестору при конкретному зростанні ризику, відрізняється залежно від того, наскільки інвестор не схильний до ризику (на графіку це відношення до ризику виражається через нахил прямої). Хоч теоретично схильність до ризику кожного інвестора може бути обмірювана, на практиці індивідуальні інвестори схильні приймати тільки такий ризик, в умовах якого вони почувають себе комфортно. Більше того, звичайно інвестори при прийнятті рішень з високим ризиком скоріше консервативні, ніж агресивні.

Альтернатива "ризик — прибутковість" така, що при вищому ризику очікується і вища прибутковість, і навпаки. Інструментами інвестування виду "низький ризик — низька прибутковість" є цінні папери уряду США, ощадні рахунки і т.д.; інструменти виду "високий ризик — висока прибутковість" включають нерухомість, реальну особисту власність, опціони, товарні та фінансові ф'ючерси.

Процес прийняття рішень

У процесі прийняття рішень інвесторам варто було б дотримуватися визначеної послідовності при виборі альтернативних інвестиційних інструментів:

а) використовуючи минулі і прогнозовані дані, оцінити очікувану прибутковість протягом даного періоду володіння активом. Розрахувати повну прибутковість (на основі приведеної вартості), для того щоб переконатися, що вартості грошей у часі приділена належна увага;

б) використовуючи минулі і прогнозовані дані про прибутковість, оцінити ризик, пов'язаний з інвестиціями. Використання суб'єктивного оцінювання ризику на основі минулих даних про прибутковість і фактор "бета" (для акцій) — базові підходи, щ0 може застосувати індивідуальний інвестор;

в) цінувати співвідношення "ризик — прибутковість" коленого з альтернативних інвестиційних інструментів, щоб переконатися в тому, що очікувана прибутковість при даному рівні ризику прийнятна. Якщо інші інструменти інвестицій з рівновеликим чи нижчим рівнем ризику забезпечують рівну чи вищу прибутковість, складати гроші у спочатку відібраний інструмент не слід;

г) вибирати інвестиційні інструменти, що пропонують найвищу прибутковість при допустимому для інвестора рівні ризику.

Оскільки більшість інвесторів не схильні до ризику, вони скоріше придбають інструменти з нижчим ризиком, одержуючи нижчі інвестиційні доходи. Коли інвестори одержують найвищу прибутковість при прийнятному рівні ризику, це означає, що їм удалося здійснити "гарні інвестиції”.

Інвестор, байдужний до ризику, не вимагає змін у прибутковості при даному збільшенні ризику, в той час як не схильний до ризику інвестор може вимагати зросту прибутковості при даному збільшенні ризику. Той же інвестор, який приймає ризик, готовий

Рис. 53. Функції ризикових переваг

поступитися частиною доходу при даному збільшенні ризику. Більшість інвесторів відносяться до другого типу.

Імовірно, найскладнішим етапом цього процесу є оцінювання ризику. На інвестиційне рішення впливатимуть, крім розумінь про ризик і прибутковість, такі фактори, як податки, ліквідність і склад портфеля.

Короткі висновки:

— доход може розглядатися як винагорода за інвестування. Загальний доход від інвестування включає потоковий доход і приріст капіталу (чи збиток);

— рівень прибутковості, забезпечуваний даним інвестиційним інструментом, залежить від внутрішніх характеристик, таких як тип інструмента, і зовнішніх сил, таких, як . війна, дефіцит і т.п. Вплив інфляції на процентні ставки може значно впливати на інвестиційний доход;

- вартість грошей у часі — важлива концепція, яку варто враховувати при оцінюванні інвестиційних доходів. Альтернативна можливість одержати відсотки, що являють собою головний вид доходу особи, що робить заощадження, забезпечує основу використання концепції вартості грошей у часі в процесі зміни інвестиційних доходів; - ризик — імовірність того, що фактичний інвестиційний доход буде відрізнятися від очікуваного. Між ризиком і доходом існує компроміс;

— для вимірювання ринкового ризику, пов'язаного з вкладенням у цінні папери, використовується фактор "бета". Модель оцінювання прибутковості активів, що може бути; зображена графічно у вигляді кривої ринку цінних паперів, зіставляє ризик ( виражений через "бету") і прибутковість. Модель відбиває зростання необхідної прибутковості за мірою зростання ризику;

— загалом кожному виду інвестиційних інструментів притаманні визначені характеристики "ризик — прибутковість". Більшість інвесторів не схильні до ризику, тобто в обмін на зростання ризику вони вимагають вищої прибутковості. Остаточне інвестиційне рішення приймається після зіставлення ризикових переваг інвестора з очікуваними даними про прибутковість і ризик, пов'язаний з конкретними інвестиціями.

Використана література: Грідасов, В.М. Інвестування: Навчальний посібник. / В.М. Грідасов, С.В. Кривченко, О.Є. Ісаєва. — К.: Центр навчальної літератури, 2004