Грідасов В.М. Інвестування (2004)

Теорія інвестиційного портфеля

У сформованій світовій практиці фондового ринку під інвестиційним портфелем розуміється деяка сукупність цінних паперів, що належать фізичній чи юридичній особі, яка виступає як цілісний об'єкт керування.

Це означає, що під час формування портфеля і надалі, змінюючи його склад і структуру, менеджер-керуючий формує нову інвестиційну якість із заданим співвідношенням — ризик / доход.

Однак новий портфель являє собою визначений набір з корпоративних акцій, облігацій з різним ступенем забезпечення і ризику та паперів з фіксованим доходом, гарантованим державою, тобто з мінімальним ризиком втрат за основною сумою і потоковими надходженнями. Теоретично портфель може складатися з цінних паперів одного виду, а також змінювати свою структуру заміщенням одних цінних паперів на інші. Однак кожен цінний папір окремо не може досягати подібного результату.

Мета змісту портфеля — поліпшити умови інвестування, додавши сукупності цінних паперів такі інвестиційні характеристики, які недосяжні з позиції окремо взятого цінного паперу і можливі тільки при їхній комбінації.

Таким чином, у процесі формування портфеля досягається нова інвестиційна якість із заданими характеристиками. Портфель цінних паперів є інструментом, за допомогою якого інвесторові забезпечується необхідна стійкість доходу при мінімальному ризику.

Доходи з портфельних інвестицій являють собою валовий прибуток за всією сукупністю паперів, включених у той чи інший портфель з урахуванням ризику. Виникає проблема кількісної відповідності між прибутком і ризиком, що повинен зважуватися оперативно з метою постійного удосконалювання структури вже сформованих портфелів і формування нових відповідно до побажань інвесторів. Зазначена проблема належить до числа тих, для з'ясування яких досить швидко вдається знайти загальну схему рішення, але які практично не розв’язні до кінця.

З урахуванням інвестиційних якостей цінних паперів можна сформувати різні портфелі цінних паперів, у кожному з яких буде власний баланс між існуючим ризиком, прийнятним для власника портфеля, і очікуваною ним віддачею (доходами) у визначений період часу. Співвідношення цих факторів і визначає тип портфеля цінних паперів.

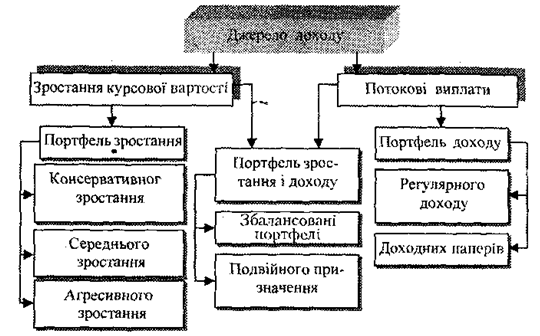

Отже, тип портфеля — це його інвестиційна характеристика що грунтується на співвідношенні доходу і ризику. При цьому важливою ознакою при класифікації типу портфеля є те, яким способом, за допомогою якого джерела даний доход отриманий: за рахунок зростанні курсової вартості чи потокових виплат — дивідендів, відсотків (рис. 8.1).

Рис. 8.1. Класифікація портфеля в залежності еге) джерела доходу

Розглянемо класифікацію портфелів залежно від джерела доходу.

Портфель зростання формується з акцій компаній, курсова вартість яких зростає. Мета данoго типу портфеля — зростання капітальної вартості портфеля разом з одержанням дивідендів. Однак дивідендні виплати виробляються в невеликому розмірі. Темпи зростання курсової вартості сукупності акцій, що входять до портфеля, визначають види портфелів, що складають дану групу.

Портфель агресивного зростання націлений на максимальний приріст капіталу. До складу даного типу портфеля входять

акції молодих, швидкозростаючих компаній. Інвестиції в портфелі є досить ризикованими, але разом з тим можуть приносити найвищий доход.

Портфель консервативного зростання найменше ризикований. Він складається в основному з акцій великих, добре відомих компаній, що характеризуються, хоч і невисокими, але стійкими темпами зростання курсової вартості. Склад портфеля залишається стабільним протягом тривалого періоду часу. Інвестиції портфеля консервативного зростання націлені на збереження капіталу.

Портфель, середнього зростання являє собою поєднання інвестиційних властивостей портфелів агресивного і консервативного зростання. У даний тип портфеля включаються поряд з надійними цінними паперами, що здобуваються на тривалий термін, ризиковані фондові інструменти, склад яких періодично обновляються. При цьому гарантується середній приріст капіталу і помірний ступінь ризику вкладень. Надійність забезпечується цінними паперами консервативного зростання, а прибутковість — цінними паперами агресивного зростання. Портфель середнього зростання є найбільш розповсюдженою моделлю портфеля; він користується великою популярністю в інвесторів, не схильних до високого ризику.

Портфель доходу орієнтований на одержання високого потокового доходу — процентних і дивідендних виплат. Портфель доходу складається в основному з акцій доходу, тобто таких акцій, що характеризуються помірним зростанням курсової .вартості і високих дивідендів, облігацій та інших цінних паперів, інвестиційною властивістю яких є високі потокові виплати. Особливість цього типу портфеля в тому, що мета його створення — одержання певного рівня доходу, величина якого відповідала б мінімальному ступеню ризику, прийнятного консервативним інвестором. Тому об'єктами портфельного інвестування є високонадійні інструменти фондового ринку, в яких високе співвідношення відсотка, який виплачується стабільно, і курсової вартості.

Портфель регулярного доходу формується з високонадійних цінних паперів і приносить середній доход при мінімальному рівні ризику.

Портфель доходних паперів складається з високоприбуткових облігацій корпорацій, цінних паперів, що приносять високий доход при середньому рівні ризику.

Портфель зростання і доходу формується для запобігання можливих втрат на фондовому ринку як від падіння курсової вартості, так і низьких дивідендних чи процентних виплат. Одна частина фінансових активів, що входять до складу даного портфеля, приносить власникові зростання капітальної вартості, а інша — доход. Втрата однієї частини може компенсуватися зростанням іншої.

Охарактеризуємо види портфеля зростання і доходу.

— Портфель подвійного призначення складається з паперів, що приносять його власникові високий доход при зростанні вкладеного капіталу. У даному випадку йдеться про цінні папери інвестиційних фондів подвійного призначення. Вони випускають власні акції двох типів: перші приносять високий доход, другі — приріст капіталу. Інвестиційні характеристики портфеля визначаються значним змістом даних паперів у портфелі.

— Збалансовані портфелі допускають збалансованість не тільки доходів, а й ризику, що супроводить операції з цінними паперами. Збалансовані портфелі у визначеній пропорції складаються з цінних паперів, що швидко зростають у курсовій вартості, і з високоприбуткових цінних паперів. До складу портфелів можуть включатися і високоризиковані цінні папери, але, як правило, вони формуються із звичайних і привілейованих акцій, а також облігацій. Залежно від кон'юнктури ринку в ті чи інші фондові інструменти, включені в портфель, вкладається велика частина засобів.

Якщо розглядати типи портфелів залежно від ступеня ризику, прийнятного для інвестора, то необхідно згадати їхню класифікацію, відповідно до якої вони поділяються на консервативний, помірно-агресивний, агресивний і нераціональний. Тому кожному типу інвестора відповідатиме і свій тип портфеля цінних паперів: високонадійний, але низькодоходний; диверсифікований; ризикований, але високодоходний; безсистемний (табл. 8.1).

Таблиця 8.1.

Зв'язок між типом інвестора і типом портфеля

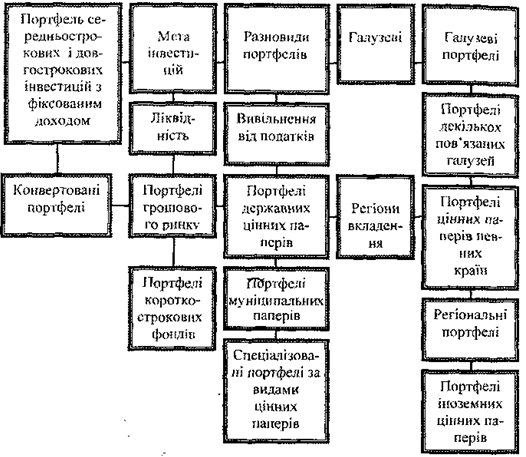

При подальшій класифікації портфеля структуроутворюючими ознаками можуть виступати ті інвестиційні якості, яких набуває сукупність цінних паперів, що знаходяться в даному портфелі. На рис. 8.2 виділено деякі основні інвестиційні якості: ліквідність, звільнення від податків, галузева регіональна приналежність.

Ліквідність як інвестиційна якість портфеля означає можливість швидкого перетворення портфеля в готівку без втрати його вартості. Найкраще дане завдання можуть вирішити портфелі грошового ринку.

Рис. 8.2. Основні інвестиційні якості

Портфелі грошового ринку — це різновид портфелів, що ставлять своєю метою повне збереження капіталу. До складу портфеля включається переважно готівка чи швидко реалізовані активи.

Слід зазначити, що одне з "золотих" правил роботи з цінними паперами говорить: "Не можна вкладати всі засоби в цінні папери — необхідно мати резерв вільної готівки для вирішення інвестиційних завдань, що виникають зненацька".

Дані економічного аналізу підтверджують, що при певних припущеннях як бажаний розмір коштів, що призначається на непередбачені цілі, так і передбачуваний розмір коштів на транс- акційні потреби залежать від процентної ставки. Тому інвестор, вкладаючи частину засобів у грошову форму, забезпечує необхідну стійкість портфеля. Готівка може бути конвертована в

іноземну валюту, якщо курс національної валюти нижчий за іноземну. Таким чином, крім збереження засобів, досягається збільшення вкладеного капіталу за рахунок курсової різниці.

Високою ліквідністю володіють і портфелі короткострокових фондів. Вони формуються з короткострокових цінних паперів, тобто інструментів, що обертаються на грошовому ринку.

Портфелі державних цінних паперів, звільнених від податку, містять в основному державні боргові зобов'язання і припускають збереження капіталу при високому ступені ліквідності. Вітчизняний ринок дає змогу одержати за цими цінними паперами і найвищий доход, який, як правило, звільняється від податків. Саме тому портфель державних цінних паперів — найбільш розповсюджений різновид портфеля.

Так, розглядаючи державні короткострокові зобов'язання (ДКЗ) як приклад, що характеризує високонадійні цінні папери, відзначимо, що, купуючи короткострокові облігації, випущені Міністерством фінансів, інвестор тим самим дає в борг уряду, що оплатить цю облігацію наприкінці терміну зі сплатою у вигляді дисконтної різни ці. Фактично це не спричиняє дефіцит бюджету, 1 тому що багатство нації вкладається в ці облігації. Тому державні цінні папери є, можливо, найбезпечнішими, бо вважається, що держава в принципі збанкрутувати не може. їхній короткостроковий характер і низька здатність до ризику роблять ці інструменти одними з найнизькоризикованішими і реально повинні були б показувати низьку мінливість доходу. Порівняно високий доход на ДКЗ і надійність повинні залучати інвесторів купувати цінні папери, випущені державними органами влади.

Портфель ДКЗ — це портфель зростання, тому що доход утвориться як курсова різниця.

Портфелі, що складаються з цінних паперів державних структур, формуються з державних і муніципальних цінних паперів і зобов'язань. Вкладення в ці ринкові інструменти забезпечують власникові портфеля доход, одержуваний від різниці в ціні придбання з дисконтом і викупною ціною і за ставками виплати відсотків. Неабияке значення має й те, що і центральні, і місцеві органи влади надають податкові пільги.

Інвестиційна спрямованість вкладень у регіональному розрізі приводить до створення портфелів, сформованих з цінних паперів різних сторін: різних іноземних цінних паперів.

Портфелі, що складаються з цінних паперів різних галузей промисловості, формуються на базі цінних паперів, випущених підприємствами різних галузей промисловості, пов'язаних технологічно, чи якою-небудь однією галуззю.

Залежно від мети інвестування до складу портфелів цінних паперів включаються цінні папери, що відповідають поставленій меті, наприклад, конвертовані портфелі. Вони складаються з конвертованих і привілейованих акцій і облігацій і можуть бути виміняні на встановлену кількість звичайних акцій за фіксованою ціною у визначений момент часу, в який може бути здійснено обмін. При активному ринку ("ринку бика") створюється можливість одержати додатковий доход. До цього ж типу портфелів відносять портфелі середньострокових і довгострокових інвестицій з фіксованим доходом.

Виділяють портфелі цінних паперів, підібраних залежно від регіональної приналежності емітентів, а також цінні папери, що до них включені. До цього типу портфелів цінних паперів відносять портфелі: цінних паперів певних країн, регіональні, а також іноземних цінних паперів.

Ми розглянули принципи формування портфеля в якісному відношенні. Не менш важливий кількісний аспект проблеми.

Скільки цінних паперів повинно бути в портфелі?

Теорія інвестиційного аналізу стверджує, що проста диверсифікованість, тобто розподіл засобів портфеля за принципом "не клади всі яйця до одного кошика”, нітрохи не гірша, ніж диверсифікованість за галузями, підприємствами і т. д. Крім того, примноження різних активів, тобто видів цінних паперів, що знаходяться в портфелі, небільше як 8 не дає значного зменшення портфельного ризику.

Максимального скорочення ризику не можна досягти, якщо у портфелі відібрано 10—15 різних цінних паперів; подальше збільшення складу портфеля недоцільне, тобто виникає ефект зайвої диверсифікованості, якого необхідно уникнути.

Зайва диверсифікованість може призвести до таких негативних результатів, як:

— неможливість якісного портфельного керування;

— купівля недостатньо надійних, доходних, ліквідних цінних паперів;

— зростання витрат, пов'язаних з пошуком цінних паперів (видатки на попередній аналіз тощо);

— високі видатки при купівлі невеликих дрібних партій цінних паперів і т.д.

Видатки при керуванні надмірно диверсифікованим портфелем не дадуть бажаного результату, тому що прибутковість портфеля навряд чи буде зростати більш високими темпами, ніж видатки у зв'язку з зайвою диверсифікованістю.

Слід зазначити, що формування і керування портфелем — галузь діяльності професіоналів, а створюваний портфель — це товар, що може продаватися або частинами (продають частки в портфелі для кожного інвестора), або повністю (коли менеджер бере на себе керування портфелем цінних паперів клієнта).

Як і будь-який товар, портфель певних інвестиційних властивостей може користуватися попитом на фондовому ринку.

Різновидів портфелів багато, і кожний конкретний власник дотримується власної стратегії інвестування з огляду на стан ринку цінних паперів і ґрунтовно "перетрушуючи" портфель, відповідно до золотого правила роботи з цінними паперами, не рідше одного разу на три-п'ять років. Тому викладений матеріал не охоплює все різноманіття існуючих портфелів, а лише допомагає визначити принципи їхнього формування.

Ефективне формування і стратегія керування інвестиційним портфелем є однією з основних проблем у сучасній теорії інвестицій. Інвестиційний портфель — це сукупність різних активів компанії відповідно до інвестиційної політики.

Існують різні теорії портфелів. Деякі вчені називають інвестиційним портфелем тільки сукупність засобів, вкладених у цінні папери. Інші розбивають усі інвестиційні проекти на портфель реальних інвестицій і портфель цінних паперів. При цьому портфель цінних паперів формується, як правило, після визначення інвестиційної політики компанії, а також після формування портфеля реальних інвестицій.

Теорію портфеля розробив американський учений Г. Марковиц. Відповідно до цієї теорії, інвестор вкладає свій капітал у різні види активів. Однак оцінювання різних видів активів для інвестора являє собою певну складність, тому в сучасній теорії портфеля часто всі активи портфеля розглядаються як очікування майбутніх доходів.

При вкладенні засобів у цінні папери кожний інвестор прагне до максимальної прибутковості портфеля, однак доход завжди

прямо пропорційний ризику, на який готовий іти інвестор. Тому мета будь-якого інвестора — знайти найбільш прийнятне поєднання цих двох факторів. Портфелі цінних паперів можуть класифікуватися як фіксовані і такі, що змінюються (керовані).

Фіксований портфель являє собою сукупність цінних паперів, що залишаються на весь період існування портфеля в низинному стані. Як правило, такі портфелі представлені державними цінними паперами. Остання дата погашення цих облігацій визначає термін існування всього портфеля. Фіксований портфель гарантує інвестору високу безпеку, але не дає великих доходів.

Тому інвестори, як правило, формують портфель цінних патерів, який змінюється і яким вони можуть керувати відповідно зі своєю інвестиційною метою. Основними принципами такого формування є прибутковість, безпека, зростання і ліквідність вкладень.

Керування портфелем цінних паперів містить у собі планування, аналіз і регулювання його складу з метою досягнення інвестиційної мети.

Залежно від цих принципів можна також класифікувати портфелі цінних паперів. Якщо інвестор головною метою ставить максимальне одержання доходу, то він формує портфель з низьколіквідних цінних паперів з високим ризиком, і, навпаки, при рагненні інвестора забезпечити збереженість свого капіталу, у портфель будуть включені цінні папери відомих емітентів з високою ліквідністю, але ці папери будуть гарантувати, як правило, середній чи низький дивіденд.

Розглянемо докладніше кожен принцип. Одним з основних інвестиційних принципів є прибутковість. Прибутковість являє собою можливість одержання інвестором певних доходів у майбутньому, які складаються з курсової різниці і дивідендів чи відсотків з цих цінних паперів.

Основним показником при визначенні прибутковості тих и інших цінних паперів є ставка дивіденду (відсотка) компанії, до визначається відношенням чистого прибутку акціонерного товариства, що йде на виплату доходів з цінних паперів, до статутного фонду цього акціонерного товариства (у відсотках). Після цього ставку дивіденду зіставляють із середньою процентною ставкою за довготерміновими вкладами населення і депозитами

підприємств. Якщо відношення цих двох показників менше одиниці, то прибутковість таких цінних паперів буде недостатньою і призведе до відпливу інвесторів.

Доход власника цінних паперів за певний період часу можна визначити відношення загальної суми доходу, що складається з дивіденду (чи відсотка з облігацій) і курсової різниці, до ціни купівлі цього цінного паперу.

Найбільш доходними вважаються прості акції молодих компаній, що здійснюють ризиковані проекти, однак при вдалому збігу обставин гарантують високий доход.

Іншою метою інвестора при виборі цінних паперів є безпека вкладень. Безпека — це здатність емітента взяти відповідальність перед інвестором за залучені засоби і забезпечити їхній захист від будь-яких потрясінь. Захист інвестора здійснює держава за допомогою законодавчої бази. Так законами України заборонено випуск цінних паперів для покриття збитків від господарчої діяльності акціонерного товариства.

Найменш безпечними цінними паперами вважаються прості акції, а найбільш стійкими з погляду безпеки можна вважа- і ти привілейовані акції й облігації (при стабільній економіці).

Наступним принципом інвестування є зростання вкладень. і Цінними паперами, що забезпечують велике зростання, є прості акції молодих компаній, що впроваджують нові технології і "ноу- хау". Такі цінні папери, як правило, є високоризикованими для інвесторів. Середнє зростання капіталу дає довгострокові і облігації і привілейовані акції. Найбільше зростання забезпечують короткострокові облігації.

Показником ліквідності для інвестора є можливість швидкого і безболісного повернення цінних паперів у гроші.

Деякі вчені не виділяють ліквідність як окрему інвестиційну мету, тому що ліквідність багато в чому залежить від інших основних ознак інвестування, наприклад, наявність високого рівня якого-небудь з перерахованих вище інвестиційних властивостей робить цінний папір привабливим для визначеного кола інвесторів, а, отже, і відносно ліквідним.

Однак відсутність ліквідності в значній частини цінних паперів, що обертаються на українському фондовому ринку, є гострою проблемою, тому що вторинний ринок практично не розвинутий. Тому, як правило, ліквідність таких цінних паперів забезпечується в основному самим емітентом чи торговцями-посередниками (самокотирування). Таку ліквідність можна назвати штучною, оскільки для інвестора існує небезпека невиконання емітентом чи посередниками своїх зобов'язань.

Жоден з цінних паперів не може мати одночасно всі перераховані вище властивості, тому що вони взаємовиключають один одного. Так цінний папір з високою безпекою буде мати низьку прибутковість, і навпаки.

Це відбувається тому, що інвестори, які надають перевагу надійності, будуть купувати цінні папери за високою ціною, що відповідно знизить прибутковість. Аналогічне положення при виборі інших інвестиційних властивостей цінних паперів. Якщо очікується зростання капіталу, спостерігається підвищення попиту на відповідні цінні папери, внаслідок чого зростатимуть ціни і знижуватиметься прибутковість.

Таким чином, вибір тих чи інших цінних паперів залежить, насамперед, від мети інвестора. Однак основною метою будь-якого інвестора буде оптимальний варіант формування портфеля різних цінних паперів. Завдання оптимізації портфеля може бути сформульоване так: необхідно визначити частки цінних паперів різних типів, що включаються в портфель і забезпечують мінімізацію ризику при заданому (бажаному для інвестора) рівні прибутковості.

Портфель, що відповідає межі інвестора, вважається збалансованим.

Іншими словами, збалансований портфель — це портфель, при формуванні якого було досягнуто компроміс між інвестиційними властивостями цінних паперів у портфелі.

При формуванні інвестиційного портфеля кожен інвестор повинен використовувати способи зниження ризику з придбаних цінних паперів.

Один з таких способів полягає в попередньому аналізі діяльності акціонерного товариства, цінні папери якого купуються. При цьому найбільш важливим є оцінювання потокових витрат і прибутку акціонерного товариства, тому які це основні показники, що впливають на дивіденди інвестора. Так, перевищення обсягів продажу над потоковими видатками, а, отже, збільшення виторгу і зростання прибуткує позитивними результатами для потенційних інвесторів. Крім цих показників, може аналізуватися

ряд інших: динаміка доходу на акціонерний капітал, виторг на одну акцію, коефіцієнти ліквідності, коефіцієнт оборотності засобів та інші показники.

Таким чином, вивчення діяльності акціонерного товариства може запобігти ризику втрат у зв'язку з придбанням цінних паперів.

На рішення про купівлі облігацій інвестором впливають рівень позикового відсотка (чим він вищий, тим нижча ціна облігацій), фінансовий стан позичальника, його кредитний рейтинг, термін погашення (з довгострокових облігацій відсотки, як правило, вищі) тощо.

Одним з найефективніших методів збалансованості портфеля і зниження ризику втрат з придбаних цінних паперів є диверсифікованість.

Диверсифікованість Марковича грунтується на використанні методів оптимального програмування. При цьому формується цільова функція й обмеження, а на їхній основі — функція Лагранжа.

Диверсифікованість — це розподіл цінних паперів портфеля таким чином, щоб досягти максимального доходу при мінімальному ризику. Як правило, це досягається розподілом капіталу між безліччю цінних паперів різної якості і різних термінів погашення для зниження портфельного ризику.

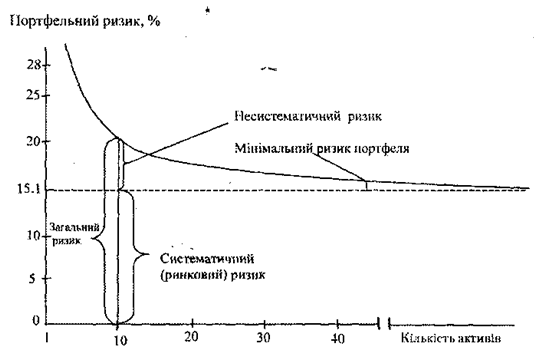

Існують різні класифікації портфельних ризиків. Найвідомішим у світовій практиці можна назвати поділ портфельного ризику на систематичний і несистематичний ризики.

Несистематичний ризик ще називають характерним ризиком компанії. Він може бути спричинений страйками, невдалими маркетинговими програмами, розривами великих контрактів цієї фірми тощо.

Систематичний, чи ринковий, ризик може бути зумовлений війнами, катастрофами, інфляцією, зростанням процентних ставок тощо.

За допомогою диверсифікованості можна зменшити тільки несистематичний ризик. Систематичний ризик не усувається ди- версифікованістю. На рис. 8.3 можна простежити, як розмір портфеля впливає на портфельний ризик. Як правило, для інвестиційного портфеля частина несистематичного ризику становить близько 15,1% усього портфельного ризику. Як видно з рисунка,

зі збільшенням числа активів (диверсифікованістю) гіпербола впритул підходить до цієї межі.

При диверсифікованості рекомендується обмежувати інвестиції у певний вид цінних паперів у розмірі 10% загальної вартості всіх вкладень. У міру розширення вкладень ця межа може знижуватися до 5% і менше.

Розрізняють диверсифікованість за видами цінних паперів, галузями економіки, регіонами і країнами. Крім того, для облігацій можлива диверсифікованість за термінами погашення.

Рис. 8.3. Вплив розміру портфеля на його ризик

Основною метою диверсифікованості щодо якості цінних паперів є мінімізація ризику невиконання боржником своїх зобов'язань.

Основна мета диверсифікованості за термінами полягає в зниженні ризику, пов'язаного з коливаннями процентних ставок відповідно до прогнозованої ліквідності і прибутковості.

Таким чином, диверсифікованість зменшує ризик за рахунок того, що можливі низькі доходи з одних цінних паперів перекриваються високими доходами з інших.

Для зниження ризику інвестиційних операцій рекомендується використовувати східчасту структуру термінів погашення цінних паперів. Вона припускає вкладення засобів таким чином, щоб після закінчений певного періоду минав термін погашення певної частини вартості цінних паперів. Засоби, що вивільняються, реінвестуються в нові цінні папери.

Іншим методом зменшення ризику можна назвати стратегію штанги.

Використовуючи цей метод, інвестор вкладає капітал у довгострокові і короткострокові зобов'язання при невеликій наявності чи взагалі відсутності середньострокових цінних паперів.

Таким чином, довгострокові і короткострокові цінні папери врівноважують один одного. Якщо в майбутньому очікується зниження короткострокових процентних ставок, то інвестор додатково купує короткострокові зобов'язання. При зниженні довгострокових процентних ставок купують довгострокові цінні папери.

Недоліком цього методу можна назвати можливість невірогідності прогнозів за процентними ставками. Однак, при наявності точних прогнозів цей метод ефективніший, ніж метод східчастої структури.

Таким чином, кожен інвестор при формуванні свого інвестиційного портфеля повинен визначити мети інвестиційної політики, пріоритети у виборі цінних паперів і способи захисту портфеля від потенційних ризиків.

У нашій країні процес інвестування має свою специфіку.

В умовах економічної кризи й інфляції користуються попитом тільки цінні папери з високою прибутковістю і достатнім рівнем ліквідності. Тільки такі цінні папери можуть залучити інвестора в сучасних умовах. В основному такими фондовими інструментами є цінні папери, за якими емітенти або їхні представники проводять самокотирування.

Однак, незважаючи на масовану рекламу, що інформує тільки про високі дивіденди в майбутньому, складно зробити висновок про фінансове положення емітента, напрями майбутньої діяльності, конкретні проекти, в які будуть вкладатися гроші інвестора і т.д. Крім того, в Україні відсутні кваліфіковані фахівці, що могли б здійснювати аналіз якості цінних паперів.

В основному український фондовий ринок представлений цінними паперами приватизованих підприємств, які може купити

будь-який громадянин за свій приватизаційний сертифікат чи кошти. Але майбутню рентабельність і стабільність гарантують далеко не всі. Найпривабливішими підприємствами в цьому плані фахівці називають виробництва паливно-енергетичного комплексу і машинобудування. Для іноземних інвестицій найбільш перспективними є галузі металургії, гірничовидобувної промисловості, електроенергетика та ін.

Однак, про зростання іноземних інвестицій в Україні говорити поки що не доводиться. Основними причинами цього є недовіра іноземних інвесторів до нашої країни внаслідок недосконалості наших законів, відсутності достовірної інформації про український ринок цінних паперів, нестабільність економічного стану тощо.

Отже, поки що важко визначити відповідну нашій економіці методику формування інвестиційного портфеля й оцінювання якості цінних паперів. Основними причинами цього є недостатній розвиток ринку цінних паперів в Україні і відсутність вичерпної інформації про більшість емітентів.

Використана література: Грідасов, В.М. Інвестування: Навчальний посібник. / В.М. Грідасов, С.В. Кривченко, О.Є. Ісаєва. — К.: Центр навчальної літератури, 2004

Це означає, що під час формування портфеля і надалі, змінюючи його склад і структуру, менеджер-керуючий формує нову інвестиційну якість із заданим співвідношенням — ризик / доход.

Однак новий портфель являє собою визначений набір з корпоративних акцій, облігацій з різним ступенем забезпечення і ризику та паперів з фіксованим доходом, гарантованим державою, тобто з мінімальним ризиком втрат за основною сумою і потоковими надходженнями. Теоретично портфель може складатися з цінних паперів одного виду, а також змінювати свою структуру заміщенням одних цінних паперів на інші. Однак кожен цінний папір окремо не може досягати подібного результату.

Мета змісту портфеля — поліпшити умови інвестування, додавши сукупності цінних паперів такі інвестиційні характеристики, які недосяжні з позиції окремо взятого цінного паперу і можливі тільки при їхній комбінації.

Таким чином, у процесі формування портфеля досягається нова інвестиційна якість із заданими характеристиками. Портфель цінних паперів є інструментом, за допомогою якого інвесторові забезпечується необхідна стійкість доходу при мінімальному ризику.

Доходи з портфельних інвестицій являють собою валовий прибуток за всією сукупністю паперів, включених у той чи інший портфель з урахуванням ризику. Виникає проблема кількісної відповідності між прибутком і ризиком, що повинен зважуватися оперативно з метою постійного удосконалювання структури вже сформованих портфелів і формування нових відповідно до побажань інвесторів. Зазначена проблема належить до числа тих, для з'ясування яких досить швидко вдається знайти загальну схему рішення, але які практично не розв’язні до кінця.

З урахуванням інвестиційних якостей цінних паперів можна сформувати різні портфелі цінних паперів, у кожному з яких буде власний баланс між існуючим ризиком, прийнятним для власника портфеля, і очікуваною ним віддачею (доходами) у визначений період часу. Співвідношення цих факторів і визначає тип портфеля цінних паперів.

Отже, тип портфеля — це його інвестиційна характеристика що грунтується на співвідношенні доходу і ризику. При цьому важливою ознакою при класифікації типу портфеля є те, яким способом, за допомогою якого джерела даний доход отриманий: за рахунок зростанні курсової вартості чи потокових виплат — дивідендів, відсотків (рис. 8.1).

Розглянемо класифікацію портфелів залежно від джерела доходу.

Портфель зростання формується з акцій компаній, курсова вартість яких зростає. Мета данoго типу портфеля — зростання капітальної вартості портфеля разом з одержанням дивідендів. Однак дивідендні виплати виробляються в невеликому розмірі. Темпи зростання курсової вартості сукупності акцій, що входять до портфеля, визначають види портфелів, що складають дану групу.

Портфель агресивного зростання націлений на максимальний приріст капіталу. До складу даного типу портфеля входять

акції молодих, швидкозростаючих компаній. Інвестиції в портфелі є досить ризикованими, але разом з тим можуть приносити найвищий доход.

Портфель консервативного зростання найменше ризикований. Він складається в основному з акцій великих, добре відомих компаній, що характеризуються, хоч і невисокими, але стійкими темпами зростання курсової вартості. Склад портфеля залишається стабільним протягом тривалого періоду часу. Інвестиції портфеля консервативного зростання націлені на збереження капіталу.

Портфель, середнього зростання являє собою поєднання інвестиційних властивостей портфелів агресивного і консервативного зростання. У даний тип портфеля включаються поряд з надійними цінними паперами, що здобуваються на тривалий термін, ризиковані фондові інструменти, склад яких періодично обновляються. При цьому гарантується середній приріст капіталу і помірний ступінь ризику вкладень. Надійність забезпечується цінними паперами консервативного зростання, а прибутковість — цінними паперами агресивного зростання. Портфель середнього зростання є найбільш розповсюдженою моделлю портфеля; він користується великою популярністю в інвесторів, не схильних до високого ризику.

Портфель доходу орієнтований на одержання високого потокового доходу — процентних і дивідендних виплат. Портфель доходу складається в основному з акцій доходу, тобто таких акцій, що характеризуються помірним зростанням курсової .вартості і високих дивідендів, облігацій та інших цінних паперів, інвестиційною властивістю яких є високі потокові виплати. Особливість цього типу портфеля в тому, що мета його створення — одержання певного рівня доходу, величина якого відповідала б мінімальному ступеню ризику, прийнятного консервативним інвестором. Тому об'єктами портфельного інвестування є високонадійні інструменти фондового ринку, в яких високе співвідношення відсотка, який виплачується стабільно, і курсової вартості.

Портфель регулярного доходу формується з високонадійних цінних паперів і приносить середній доход при мінімальному рівні ризику.

Портфель доходних паперів складається з високоприбуткових облігацій корпорацій, цінних паперів, що приносять високий доход при середньому рівні ризику.

Портфель зростання і доходу формується для запобігання можливих втрат на фондовому ринку як від падіння курсової вартості, так і низьких дивідендних чи процентних виплат. Одна частина фінансових активів, що входять до складу даного портфеля, приносить власникові зростання капітальної вартості, а інша — доход. Втрата однієї частини може компенсуватися зростанням іншої.

Охарактеризуємо види портфеля зростання і доходу.

— Портфель подвійного призначення складається з паперів, що приносять його власникові високий доход при зростанні вкладеного капіталу. У даному випадку йдеться про цінні папери інвестиційних фондів подвійного призначення. Вони випускають власні акції двох типів: перші приносять високий доход, другі — приріст капіталу. Інвестиційні характеристики портфеля визначаються значним змістом даних паперів у портфелі.

— Збалансовані портфелі допускають збалансованість не тільки доходів, а й ризику, що супроводить операції з цінними паперами. Збалансовані портфелі у визначеній пропорції складаються з цінних паперів, що швидко зростають у курсовій вартості, і з високоприбуткових цінних паперів. До складу портфелів можуть включатися і високоризиковані цінні папери, але, як правило, вони формуються із звичайних і привілейованих акцій, а також облігацій. Залежно від кон'юнктури ринку в ті чи інші фондові інструменти, включені в портфель, вкладається велика частина засобів.

Якщо розглядати типи портфелів залежно від ступеня ризику, прийнятного для інвестора, то необхідно згадати їхню класифікацію, відповідно до якої вони поділяються на консервативний, помірно-агресивний, агресивний і нераціональний. Тому кожному типу інвестора відповідатиме і свій тип портфеля цінних паперів: високонадійний, але низькодоходний; диверсифікований; ризикований, але високодоходний; безсистемний (табл. 8.1).

Зв'язок між типом інвестора і типом портфеля

| Тип інвестора | Мета інвестування | Ступінь ризику | Тип цінного паперу | Тип портфеля |

| Консервативний | Захист від інфляції | Низька | Державні цінні папери, акції й облігації великих стабільних емітентів | Високонадійн и й, але низькодо- ходний |

| Помірно-агресивний | Тривале вкладення капіталу і його зростання | Середня | Мала частка державних цінних паперів, велика частка цінних паперів великих і середніх, але надійних емітентів із тривалою історією | Диверсифікований |

| Агресивний | Спекулятивна гра, можливість швидкого зростання вкладених коштів | Висока | Висока частка високодоходнпх цінних паперів невеликих емітентів, венчурних компаній тощо | Ризикований, але високодоходний |

| Нераціональний | Не має чіткої мети | Низька | Довільно підібрані цінні папери | Безсистемний |

Ліквідність як інвестиційна якість портфеля означає можливість швидкого перетворення портфеля в готівку без втрати його вартості. Найкраще дане завдання можуть вирішити портфелі грошового ринку.

Рис. 8.2. Основні інвестиційні якості

Портфелі грошового ринку — це різновид портфелів, що ставлять своєю метою повне збереження капіталу. До складу портфеля включається переважно готівка чи швидко реалізовані активи.

Слід зазначити, що одне з "золотих" правил роботи з цінними паперами говорить: "Не можна вкладати всі засоби в цінні папери — необхідно мати резерв вільної готівки для вирішення інвестиційних завдань, що виникають зненацька".

Дані економічного аналізу підтверджують, що при певних припущеннях як бажаний розмір коштів, що призначається на непередбачені цілі, так і передбачуваний розмір коштів на транс- акційні потреби залежать від процентної ставки. Тому інвестор, вкладаючи частину засобів у грошову форму, забезпечує необхідну стійкість портфеля. Готівка може бути конвертована в

іноземну валюту, якщо курс національної валюти нижчий за іноземну. Таким чином, крім збереження засобів, досягається збільшення вкладеного капіталу за рахунок курсової різниці.

Високою ліквідністю володіють і портфелі короткострокових фондів. Вони формуються з короткострокових цінних паперів, тобто інструментів, що обертаються на грошовому ринку.

Портфелі державних цінних паперів, звільнених від податку, містять в основному державні боргові зобов'язання і припускають збереження капіталу при високому ступені ліквідності. Вітчизняний ринок дає змогу одержати за цими цінними паперами і найвищий доход, який, як правило, звільняється від податків. Саме тому портфель державних цінних паперів — найбільш розповсюджений різновид портфеля.

Так, розглядаючи державні короткострокові зобов'язання (ДКЗ) як приклад, що характеризує високонадійні цінні папери, відзначимо, що, купуючи короткострокові облігації, випущені Міністерством фінансів, інвестор тим самим дає в борг уряду, що оплатить цю облігацію наприкінці терміну зі сплатою у вигляді дисконтної різни ці. Фактично це не спричиняє дефіцит бюджету, 1 тому що багатство нації вкладається в ці облігації. Тому державні цінні папери є, можливо, найбезпечнішими, бо вважається, що держава в принципі збанкрутувати не може. їхній короткостроковий характер і низька здатність до ризику роблять ці інструменти одними з найнизькоризикованішими і реально повинні були б показувати низьку мінливість доходу. Порівняно високий доход на ДКЗ і надійність повинні залучати інвесторів купувати цінні папери, випущені державними органами влади.

Портфель ДКЗ — це портфель зростання, тому що доход утвориться як курсова різниця.

Портфелі, що складаються з цінних паперів державних структур, формуються з державних і муніципальних цінних паперів і зобов'язань. Вкладення в ці ринкові інструменти забезпечують власникові портфеля доход, одержуваний від різниці в ціні придбання з дисконтом і викупною ціною і за ставками виплати відсотків. Неабияке значення має й те, що і центральні, і місцеві органи влади надають податкові пільги.

Інвестиційна спрямованість вкладень у регіональному розрізі приводить до створення портфелів, сформованих з цінних паперів різних сторін: різних іноземних цінних паперів.

Портфелі, що складаються з цінних паперів різних галузей промисловості, формуються на базі цінних паперів, випущених підприємствами різних галузей промисловості, пов'язаних технологічно, чи якою-небудь однією галуззю.

Залежно від мети інвестування до складу портфелів цінних паперів включаються цінні папери, що відповідають поставленій меті, наприклад, конвертовані портфелі. Вони складаються з конвертованих і привілейованих акцій і облігацій і можуть бути виміняні на встановлену кількість звичайних акцій за фіксованою ціною у визначений момент часу, в який може бути здійснено обмін. При активному ринку ("ринку бика") створюється можливість одержати додатковий доход. До цього ж типу портфелів відносять портфелі середньострокових і довгострокових інвестицій з фіксованим доходом.

Виділяють портфелі цінних паперів, підібраних залежно від регіональної приналежності емітентів, а також цінні папери, що до них включені. До цього типу портфелів цінних паперів відносять портфелі: цінних паперів певних країн, регіональні, а також іноземних цінних паперів.

Ми розглянули принципи формування портфеля в якісному відношенні. Не менш важливий кількісний аспект проблеми.

Теорія інвестиційного аналізу стверджує, що проста диверсифікованість, тобто розподіл засобів портфеля за принципом "не клади всі яйця до одного кошика”, нітрохи не гірша, ніж диверсифікованість за галузями, підприємствами і т. д. Крім того, примноження різних активів, тобто видів цінних паперів, що знаходяться в портфелі, небільше як 8 не дає значного зменшення портфельного ризику.

Максимального скорочення ризику не можна досягти, якщо у портфелі відібрано 10—15 різних цінних паперів; подальше збільшення складу портфеля недоцільне, тобто виникає ефект зайвої диверсифікованості, якого необхідно уникнути.

Зайва диверсифікованість може призвести до таких негативних результатів, як:

— неможливість якісного портфельного керування;

— купівля недостатньо надійних, доходних, ліквідних цінних паперів;

— зростання витрат, пов'язаних з пошуком цінних паперів (видатки на попередній аналіз тощо);

— високі видатки при купівлі невеликих дрібних партій цінних паперів і т.д.

Видатки при керуванні надмірно диверсифікованим портфелем не дадуть бажаного результату, тому що прибутковість портфеля навряд чи буде зростати більш високими темпами, ніж видатки у зв'язку з зайвою диверсифікованістю.

Слід зазначити, що формування і керування портфелем — галузь діяльності професіоналів, а створюваний портфель — це товар, що може продаватися або частинами (продають частки в портфелі для кожного інвестора), або повністю (коли менеджер бере на себе керування портфелем цінних паперів клієнта).

Як і будь-який товар, портфель певних інвестиційних властивостей може користуватися попитом на фондовому ринку.

Різновидів портфелів багато, і кожний конкретний власник дотримується власної стратегії інвестування з огляду на стан ринку цінних паперів і ґрунтовно "перетрушуючи" портфель, відповідно до золотого правила роботи з цінними паперами, не рідше одного разу на три-п'ять років. Тому викладений матеріал не охоплює все різноманіття існуючих портфелів, а лише допомагає визначити принципи їхнього формування.

Ефективне формування і стратегія керування інвестиційним портфелем є однією з основних проблем у сучасній теорії інвестицій. Інвестиційний портфель — це сукупність різних активів компанії відповідно до інвестиційної політики.

Існують різні теорії портфелів. Деякі вчені називають інвестиційним портфелем тільки сукупність засобів, вкладених у цінні папери. Інші розбивають усі інвестиційні проекти на портфель реальних інвестицій і портфель цінних паперів. При цьому портфель цінних паперів формується, як правило, після визначення інвестиційної політики компанії, а також після формування портфеля реальних інвестицій.

Теорію портфеля розробив американський учений Г. Марковиц. Відповідно до цієї теорії, інвестор вкладає свій капітал у різні види активів. Однак оцінювання різних видів активів для інвестора являє собою певну складність, тому в сучасній теорії портфеля часто всі активи портфеля розглядаються як очікування майбутніх доходів.

При вкладенні засобів у цінні папери кожний інвестор прагне до максимальної прибутковості портфеля, однак доход завжди

прямо пропорційний ризику, на який готовий іти інвестор. Тому мета будь-якого інвестора — знайти найбільш прийнятне поєднання цих двох факторів. Портфелі цінних паперів можуть класифікуватися як фіксовані і такі, що змінюються (керовані).

Фіксований портфель являє собою сукупність цінних паперів, що залишаються на весь період існування портфеля в низинному стані. Як правило, такі портфелі представлені державними цінними паперами. Остання дата погашення цих облігацій визначає термін існування всього портфеля. Фіксований портфель гарантує інвестору високу безпеку, але не дає великих доходів.

Тому інвестори, як правило, формують портфель цінних патерів, який змінюється і яким вони можуть керувати відповідно зі своєю інвестиційною метою. Основними принципами такого формування є прибутковість, безпека, зростання і ліквідність вкладень.

Керування портфелем цінних паперів містить у собі планування, аналіз і регулювання його складу з метою досягнення інвестиційної мети.

Залежно від цих принципів можна також класифікувати портфелі цінних паперів. Якщо інвестор головною метою ставить максимальне одержання доходу, то він формує портфель з низьколіквідних цінних паперів з високим ризиком, і, навпаки, при рагненні інвестора забезпечити збереженість свого капіталу, у портфель будуть включені цінні папери відомих емітентів з високою ліквідністю, але ці папери будуть гарантувати, як правило, середній чи низький дивіденд.

Розглянемо докладніше кожен принцип. Одним з основних інвестиційних принципів є прибутковість. Прибутковість являє собою можливість одержання інвестором певних доходів у майбутньому, які складаються з курсової різниці і дивідендів чи відсотків з цих цінних паперів.

Основним показником при визначенні прибутковості тих и інших цінних паперів є ставка дивіденду (відсотка) компанії, до визначається відношенням чистого прибутку акціонерного товариства, що йде на виплату доходів з цінних паперів, до статутного фонду цього акціонерного товариства (у відсотках). Після цього ставку дивіденду зіставляють із середньою процентною ставкою за довготерміновими вкладами населення і депозитами

підприємств. Якщо відношення цих двох показників менше одиниці, то прибутковість таких цінних паперів буде недостатньою і призведе до відпливу інвесторів.

Доход власника цінних паперів за певний період часу можна визначити відношення загальної суми доходу, що складається з дивіденду (чи відсотка з облігацій) і курсової різниці, до ціни купівлі цього цінного паперу.

Найбільш доходними вважаються прості акції молодих компаній, що здійснюють ризиковані проекти, однак при вдалому збігу обставин гарантують високий доход.

Іншою метою інвестора при виборі цінних паперів є безпека вкладень. Безпека — це здатність емітента взяти відповідальність перед інвестором за залучені засоби і забезпечити їхній захист від будь-яких потрясінь. Захист інвестора здійснює держава за допомогою законодавчої бази. Так законами України заборонено випуск цінних паперів для покриття збитків від господарчої діяльності акціонерного товариства.

Найменш безпечними цінними паперами вважаються прості акції, а найбільш стійкими з погляду безпеки можна вважа- і ти привілейовані акції й облігації (при стабільній економіці).

Наступним принципом інвестування є зростання вкладень. і Цінними паперами, що забезпечують велике зростання, є прості акції молодих компаній, що впроваджують нові технології і "ноу- хау". Такі цінні папери, як правило, є високоризикованими для інвесторів. Середнє зростання капіталу дає довгострокові і облігації і привілейовані акції. Найбільше зростання забезпечують короткострокові облігації.

Показником ліквідності для інвестора є можливість швидкого і безболісного повернення цінних паперів у гроші.

Деякі вчені не виділяють ліквідність як окрему інвестиційну мету, тому що ліквідність багато в чому залежить від інших основних ознак інвестування, наприклад, наявність високого рівня якого-небудь з перерахованих вище інвестиційних властивостей робить цінний папір привабливим для визначеного кола інвесторів, а, отже, і відносно ліквідним.

Однак відсутність ліквідності в значній частини цінних паперів, що обертаються на українському фондовому ринку, є гострою проблемою, тому що вторинний ринок практично не розвинутий. Тому, як правило, ліквідність таких цінних паперів забезпечується в основному самим емітентом чи торговцями-посередниками (самокотирування). Таку ліквідність можна назвати штучною, оскільки для інвестора існує небезпека невиконання емітентом чи посередниками своїх зобов'язань.

Жоден з цінних паперів не може мати одночасно всі перераховані вище властивості, тому що вони взаємовиключають один одного. Так цінний папір з високою безпекою буде мати низьку прибутковість, і навпаки.

Це відбувається тому, що інвестори, які надають перевагу надійності, будуть купувати цінні папери за високою ціною, що відповідно знизить прибутковість. Аналогічне положення при виборі інших інвестиційних властивостей цінних паперів. Якщо очікується зростання капіталу, спостерігається підвищення попиту на відповідні цінні папери, внаслідок чого зростатимуть ціни і знижуватиметься прибутковість.

Таким чином, вибір тих чи інших цінних паперів залежить, насамперед, від мети інвестора. Однак основною метою будь-якого інвестора буде оптимальний варіант формування портфеля різних цінних паперів. Завдання оптимізації портфеля може бути сформульоване так: необхідно визначити частки цінних паперів різних типів, що включаються в портфель і забезпечують мінімізацію ризику при заданому (бажаному для інвестора) рівні прибутковості.

Портфель, що відповідає межі інвестора, вважається збалансованим.

Іншими словами, збалансований портфель — це портфель, при формуванні якого було досягнуто компроміс між інвестиційними властивостями цінних паперів у портфелі.

При формуванні інвестиційного портфеля кожен інвестор повинен використовувати способи зниження ризику з придбаних цінних паперів.

Один з таких способів полягає в попередньому аналізі діяльності акціонерного товариства, цінні папери якого купуються. При цьому найбільш важливим є оцінювання потокових витрат і прибутку акціонерного товариства, тому які це основні показники, що впливають на дивіденди інвестора. Так, перевищення обсягів продажу над потоковими видатками, а, отже, збільшення виторгу і зростання прибуткує позитивними результатами для потенційних інвесторів. Крім цих показників, може аналізуватися

ряд інших: динаміка доходу на акціонерний капітал, виторг на одну акцію, коефіцієнти ліквідності, коефіцієнт оборотності засобів та інші показники.

Таким чином, вивчення діяльності акціонерного товариства може запобігти ризику втрат у зв'язку з придбанням цінних паперів.

На рішення про купівлі облігацій інвестором впливають рівень позикового відсотка (чим він вищий, тим нижча ціна облігацій), фінансовий стан позичальника, його кредитний рейтинг, термін погашення (з довгострокових облігацій відсотки, як правило, вищі) тощо.

Одним з найефективніших методів збалансованості портфеля і зниження ризику втрат з придбаних цінних паперів є диверсифікованість.

Диверсифікованість Марковича грунтується на використанні методів оптимального програмування. При цьому формується цільова функція й обмеження, а на їхній основі — функція Лагранжа.

Диверсифікованість — це розподіл цінних паперів портфеля таким чином, щоб досягти максимального доходу при мінімальному ризику. Як правило, це досягається розподілом капіталу між безліччю цінних паперів різної якості і різних термінів погашення для зниження портфельного ризику.

Існують різні класифікації портфельних ризиків. Найвідомішим у світовій практиці можна назвати поділ портфельного ризику на систематичний і несистематичний ризики.

Несистематичний ризик ще називають характерним ризиком компанії. Він може бути спричинений страйками, невдалими маркетинговими програмами, розривами великих контрактів цієї фірми тощо.

Систематичний, чи ринковий, ризик може бути зумовлений війнами, катастрофами, інфляцією, зростанням процентних ставок тощо.

За допомогою диверсифікованості можна зменшити тільки несистематичний ризик. Систематичний ризик не усувається ди- версифікованістю. На рис. 8.3 можна простежити, як розмір портфеля впливає на портфельний ризик. Як правило, для інвестиційного портфеля частина несистематичного ризику становить близько 15,1% усього портфельного ризику. Як видно з рисунка,

зі збільшенням числа активів (диверсифікованістю) гіпербола впритул підходить до цієї межі.

При диверсифікованості рекомендується обмежувати інвестиції у певний вид цінних паперів у розмірі 10% загальної вартості всіх вкладень. У міру розширення вкладень ця межа може знижуватися до 5% і менше.

Розрізняють диверсифікованість за видами цінних паперів, галузями економіки, регіонами і країнами. Крім того, для облігацій можлива диверсифікованість за термінами погашення.

Рис. 8.3. Вплив розміру портфеля на його ризик

Основною метою диверсифікованості щодо якості цінних паперів є мінімізація ризику невиконання боржником своїх зобов'язань.

Основна мета диверсифікованості за термінами полягає в зниженні ризику, пов'язаного з коливаннями процентних ставок відповідно до прогнозованої ліквідності і прибутковості.

Таким чином, диверсифікованість зменшує ризик за рахунок того, що можливі низькі доходи з одних цінних паперів перекриваються високими доходами з інших.

Для зниження ризику інвестиційних операцій рекомендується використовувати східчасту структуру термінів погашення цінних паперів. Вона припускає вкладення засобів таким чином, щоб після закінчений певного періоду минав термін погашення певної частини вартості цінних паперів. Засоби, що вивільняються, реінвестуються в нові цінні папери.

Іншим методом зменшення ризику можна назвати стратегію штанги.

Використовуючи цей метод, інвестор вкладає капітал у довгострокові і короткострокові зобов'язання при невеликій наявності чи взагалі відсутності середньострокових цінних паперів.

Таким чином, довгострокові і короткострокові цінні папери врівноважують один одного. Якщо в майбутньому очікується зниження короткострокових процентних ставок, то інвестор додатково купує короткострокові зобов'язання. При зниженні довгострокових процентних ставок купують довгострокові цінні папери.

Недоліком цього методу можна назвати можливість невірогідності прогнозів за процентними ставками. Однак, при наявності точних прогнозів цей метод ефективніший, ніж метод східчастої структури.

Таким чином, кожен інвестор при формуванні свого інвестиційного портфеля повинен визначити мети інвестиційної політики, пріоритети у виборі цінних паперів і способи захисту портфеля від потенційних ризиків.

У нашій країні процес інвестування має свою специфіку.

В умовах економічної кризи й інфляції користуються попитом тільки цінні папери з високою прибутковістю і достатнім рівнем ліквідності. Тільки такі цінні папери можуть залучити інвестора в сучасних умовах. В основному такими фондовими інструментами є цінні папери, за якими емітенти або їхні представники проводять самокотирування.

Однак, незважаючи на масовану рекламу, що інформує тільки про високі дивіденди в майбутньому, складно зробити висновок про фінансове положення емітента, напрями майбутньої діяльності, конкретні проекти, в які будуть вкладатися гроші інвестора і т.д. Крім того, в Україні відсутні кваліфіковані фахівці, що могли б здійснювати аналіз якості цінних паперів.

В основному український фондовий ринок представлений цінними паперами приватизованих підприємств, які може купити

будь-який громадянин за свій приватизаційний сертифікат чи кошти. Але майбутню рентабельність і стабільність гарантують далеко не всі. Найпривабливішими підприємствами в цьому плані фахівці називають виробництва паливно-енергетичного комплексу і машинобудування. Для іноземних інвестицій найбільш перспективними є галузі металургії, гірничовидобувної промисловості, електроенергетика та ін.

Однак, про зростання іноземних інвестицій в Україні говорити поки що не доводиться. Основними причинами цього є недовіра іноземних інвесторів до нашої країни внаслідок недосконалості наших законів, відсутності достовірної інформації про український ринок цінних паперів, нестабільність економічного стану тощо.

Отже, поки що важко визначити відповідну нашій економіці методику формування інвестиційного портфеля й оцінювання якості цінних паперів. Основними причинами цього є недостатній розвиток ринку цінних паперів в Україні і відсутність вичерпної інформації про більшість емітентів.

Використана література: Грідасов, В.М. Інвестування: Навчальний посібник. / В.М. Грідасов, С.В. Кривченко, О.Є. Ісаєва. — К.: Центр навчальної літератури, 2004