Гребельник О.П. Основи митної справи (2003)

Особливості нарахування митного тарифу в залежності від виду мита

Оскільки завжди країна стоїть перед спокусою отримання додаткових надходжень від участі у міжнародних економічних відносинах . відбуваються зміни не тільки самого митного тарифу, а й вдосконалюється механізм митного оподаткування. Слід зауважити, що збільшення митних платежів можливе не тільки за рахунок підвищення ставки мита, але й за рахунок вдосконалення способів нарахування мита. Це і вибір джерела та об'єкта оподаткування, і розширення кола операцій, які підпадають під митне оподаткування, і зміна методів нарахування та ін.

Одним із напрямів вдосконалення системи митного оподаткування є застосування митного тарифу залежно від способу нарахування. Відповідно до даного критерію розрізняють такі види мита: адвалорне, специфічне, комбіноване, змішане. Це дає змогу охопити всі аспекти методів нарахування даного податку.

Відповідно до того, яке функціональне навантаження несе застосування митного тарифу залежить і спосіб нарахування мита. За орієнтації на жорстку протекціоністську модель взаємовідносин застосовується змішане мито, якщо вибирається помірний протекціонізм то використовується комбіноване мито. Якщо ж домінує фіскальна функція митного тарифу, то використовуються специфічне мито, яке дозволяє мати країні фіксований рівень оподаткування чи адвалорне, яке також несе у собі досить сильний ефект фіску.

В окремих випадках з метою диференціації товаропотоку з певних країн відносно однієї і тієї ж товарної групи можуть застосовуватись митні ставки різних видів. Так, відносно штучного хутра і виробів з нього, які ввозяться на митну територію України за пільговою ставкою, діє адвалорне мито у розмірі 25%, а за повною — комбіноване 25%, але не менше як 0,4 ЄВРО за кв. метр. Дана диференціація діє відносно й інших товарних груп, в основному це товари легкої промисловості, вироби з пряжі (57.01-57.03), ворсового полотна (60.01) та бавовни (61.10).

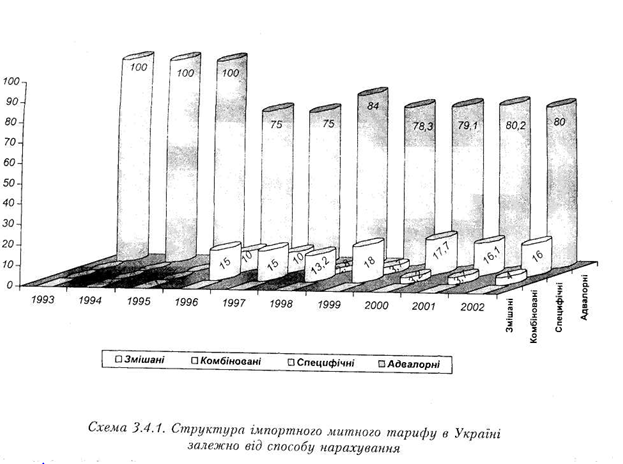

На етапі формування митної системи України домінувало застосування адвалорних ставок, з метою фіксації певних податкових надходжень почали застосовуватись специфічні ставки, а в подальшому за умови посилення протекціоністських тенденцій, значно збільшувалась частка комбінованих ставок мита. З інтегруванням митної системи України до світової системи господарювання знову почали домінувати фіскальні механізми нарахування.

Адвалорне мито нараховується у відсотках до митної вартості товарів та інших предметів, які обкладаються митом. Воно аналогічне пропорціональному податку і використовується, як правило, при оподаткуванні товарів, які мають різні якісні характеристики в межах однієї товарної групи, тобто адвалорним митом, як правило, оподатковуються диференційовані промислові товари. Його величина прямо пропорційна до ціни.

Якщо товар оподатковується за адвалорними ставками, то підставою для нарахування величини мита завжди є митна вартість товару. Окремі автори, визначаючи адвалорне мито, не зовсім коректно трактують його поняття, замінюючи об'єкт оподаткування даним видом мита. Ціна товару і митна вартість товару — це не еквівалентні економічні категорії, тому що крім ціни товару до митної вартості можуть включатися інші складові (витрати на транспортування, страхування вантажу та ін.).

Водночас слід зауважити, що застосування лише адвалорних ставок мита не завжди дає очікуваний результат, тобто не завжди є захистом національного ринку. Результати проведених нами досліджень показали, що масове застосування адвалорних ставок мита в Україні (з 1993 до 1995 р. використовувались виключно адвалорні ставки мита), зумовило заниження митної вартості імпортованих товарів суб'єктами зовнішньоекономічної діяльності в Україну.

Величина адвалорного мита визначається за формулою:

Ma = MB х Сма : 100,

де Ма — величина мита, яка нараховується за адвалорного ставкою;

MB — митна вартість товару;

Сма — адвалорна ставка мита (у відсотках до митної вартості товару).

Перевагою адвалорного мита є те, що завдяки йому підтримується фіксований рівень захисту внутрішнього ринку незалежно від коливання цін на товар, змінюються лише доходи бюджету. Так, наприклад, якщо мито складатиме 10% ціни товару, то при ціні товару 100 $ доходи бюджету становитимуть 10 $. При збільшенні ціни товару до 200 $ доходи бюджету зростуть до 20 $. При падінні ціни товару до 50 $ — скоротяться до 5 $. Але незалежно від ціни рівень оподаткування адвалорним митом залишається незмінним — 10%.

Тому за умов довгострокової тенденції до зростання цін, як правило, спостерігається намагання збільшити в митних тарифах частку адвалорного мита. Ця тенденція — характерна для сучасної митної політики більшості економічно розвинутих країн. Так, у США частка специфічних ставок складає 25%, в Англії — 10%, у Швеції — 13%.

Одним із факторів поширення адвалорного мита стадо те, що його можна використовувати як засіб захисту надходжень до Державного бюджету за умов інфляції, тобто незалежно від темпів інфляції рівень митних надходжень до державної казни запишається незмінним.

Іншим фактором, який стимулював застосування адвалорного мита, стало підвищення ролі зовнішньої торгівлі. Збільшення обсягів товаропотоку, розширення товарної номенклатури торгівлі зумовило необхідність вироблення простого і разом з тим ефективного способу нарахування митних платежів.

Крім того, застосування адвалорного мита спрощує систему тарифної класифікації товарів, робить її не такою громіздкою і подрібненою.

За допомогою адвалорного способу нарахування мита досягається як фіскальний ефект, так і ефект захисту. При цьому простежується певна закономірність, чим вища ставка мита, тим більша вірогідність застосування мита як засобу захисту національного ринку.

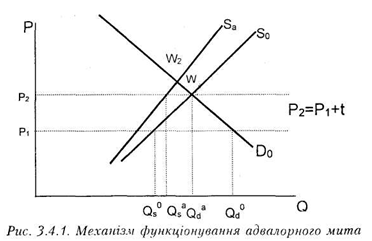

Розглянемо механізм дії адвалорного мита, за допомогою графіка попиту та пропозиції, наведеного при розкритті базисної теорії митних тарифів (рис. 3.4.1).

Прямі So та Dо характеризують пропозиції та попит на імпортні товари. Після введення адвалорного мита у розмірі 25% митної вартості крива пропозиції імпортних товарів зміститься вертикально вгору і займе положення Sа. У даному разі криві S і Sа не паралельні, оскільки величина мита залежить від митної вартості товару, тобто чим більша ціна і кількість імпортних товарів, тим більше буде сплачено імпортного мита.

Після запровадження адвалорного мита споживачі будуть купувати імпортні товари за новою ціною Р2, тоді як виробники за свої товари отримають Р1 Величина доходу держави буде залежати від митної вартості товару і збільшуватиметься у міру розширення об'єкта оподаткування. Чим більша ціна товару, тим більший дохід отримує держава при певному обсязі імпорту. За своїми джерелами цей дохід складається з двох частин: частина — сплачується споживачами, а частина — закордонними фірмами - виробниками.

Недолік адвалорного мита полягає в тому, що йому передує митна оцінка вартості товару. Оскільки ціна товару може коливатися під дією багатьох економічних (обмінний курс, процентна ставка та ін.) і адміністративних (митне регулювання, індикативні ціни, поняття мінімальних цін і под.) факторів, то використання адвалорного мита є суб'єктивним, і може стати джерелом зловживань. При цьому зловживання можуть бути як з боку суб'єктів зовнішньоекономічної діяльності, так і з боку адміністративних органів. Імпортер завжди зацікавлений у заниженні вартості товару, оскільки зменшення об'єкта оподаткування мінімізує витрати на митниці, а митні органи завжди мають спокусу завищити вартість імпорту, оскільки в цьому випадку збільшуються доходи держави.

Дана суперечність має об'єктивний характер, оскільки її підґрунтям є реалізація економічних інтересів різних суб'єктів митних відносин. Розв'язання даної проблеми полягає в обгрунтуванні та конкретизації такої економічної категорії, як митна вартість.

Специфічне мито нараховується в установленому грошовому розмірі на кількісну одиницю товару та інших предметів, що обкладаються митом; — обсяг, маса, метр, штука або інше.

Якщо товар оподатковується за специфічними ставками, то на відміну від адвалорного мита підставою для його нарахування є не митна вартість товару, а кількість товару. Ставка фіксується у стабільній валюті. Відносно специфічної ставки, яка діє в Україні, то

спочатку це було ECU, а з 2000 р. ЄВРО, тобто фіксується в єдиній європейській валюті.

Специфічне мито нараховується за формулою:

Мс = КТ х СМс х Окє : Оквк

де Мс — величина мита, яке нараховується за специфічною ставкою; КТ — кількість товару (у тоннах, літрах, кубометрах, штуках і т.д.); СМс — специфічна ставка мита (в ЄВРО за одиницю товару); Окє — офіційний курс ЄВРО до гривні, який встановлюється Національним банком України на дату подання вантажної митної декларації; Оквк — офіційний курс валюти контракту до гривні, який встановлюється Національним банком України.

Специфічне мито, як правило, застосовується на стандартизовані товари і має перевагу перед адволорним з точки зору адміністрування, оскільки усуває можливість зловживань. Водночас чисто технічні відмінності при застосуванні адвалорного і специфічного мита є не основними, тому що за організаційно-технічними відмінностями стоять торговельно-політичні й економічні цілі. Так, рівень митного захисту за допомогою специфічного мита дуже залежить від коливань цін на товари. Так, специфічне мито в 100 дол. за один імпортний музикальний центр значно сильніше обмежує імпорт музикальних центрів ціною 800 дол., (тому що адвалорний еквівалент специфічного мита складає 12,5% його ціни), ніж музичного центру ціною 1200 дол., що складає тільки 8,3% його ціни. Внаслідок підвищення імпортних цін, рівень захисту внутрішнього ринку за допомогою специфічного тарифу знижується.

Отже, за умов коливання цін наслідки застосування мита різні: при збільшенні ціни сума, яка сплачується як адвалорне мито, збільшується пропорційно до зростання вартості товару, в той час як специфічне залишається незмінним. І навпаки, при падінні цін сума, яка сплачується як адвалорне мито, зменшується, а як специфічне залишається незмінною, тобто при падінні цін більш ефективним є використання специфічного мита, а при підвищенні — адвалорного. Незалежність специфічного мита від ціни товару позбавляє його певної еластичності і знижує ефективність його застосування з торговельно-політичними цілями.

Крім цього, за умов активізації інтеграційних процесів є необхідність порівняння рівня митного оподаткування, а при порівнянні специфічних ставок є певні складнощі, тому що застосовується вартісний показник (ставка специфічного мита виражається у грошових

одиницях). Наведені та інші фактори призвели до того, що останнім часом більш поширеним є застосування адвалорного мита (див. структуру імпортного тарифу в Україні табл. 4.З.1.).

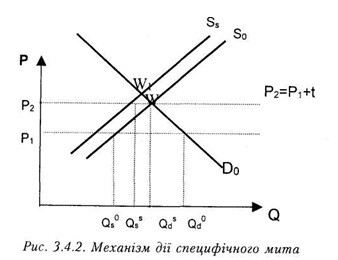

Проаналізуємо механізм застосування специфічного мита за допомогою графіка прямих імпортного попиту та пропозиції.

Точка перетину W характеризує стан рівноваги. При введенні специфічного мита (у нашому прикладі воно дорівнює Р1, за одиницю товару) крива імпортної пропозиції змінить своє положення з S0 на Ss, тобто зміститься вгору паралельно відносно вихідного положення, тому що ставка мита фіксована і не залежить від коливань цін на імпортні товари.

У результаті зміщення кривої пропозиції ринкова рівновага встановиться в новій точці W1. Тобто споживачі будуть сплачувати більшу ціну за імпортний товар, маючи при цьому меншу кількість імпортних товарів для вибору. Втрати іноземного постачальника товару залежатимуть від зменшення кількості реалізованих товарів на даному ринку і будуть визначатись зміною кількості з Qd до Q 5d.

Дохід від введення специфічного мита отримає держава. Однак необхідно зауважити, що цей дохід ніякою мірою не буде залежати від ціни товару. І держава програє, коли збільшується ціна товару, тому що ставка залишається фіксованою і не змінюється сума мита при збільшенні ціни товару, оскільки частину доходу сплатять споживачі, а решту — імпортери-виробники.

Безумовно, як і при застосуванні адвалорного мита, функціональність специфічного залежить від величини митної ставки. Зі збільшенням ставки специфічного мита послаблюється фіскальний ефект і посилюється захисний.

В Україні специфічні митні ставки почали застосовуватись з 1995 р. Це було обумовлено, у першу чергу, тим фактором, що через застосування адвалорних ставок почало відбуватися масове заниження митної вартості товарів суб'єктами зовнішньоекономічної діяльності з метою мінімізації митних платежів, особливо в частині сплати імпортного мита. Оскільки специфічні ставки не залежать від методики визначення митної вартості, то застосування даного інструменту тарифного регулювання частково розв'язало проблему. В основному об'єктом оподаткування специфічним митом стала сільськогосподарська продукція, мінеральна сировина, товари широкого вжитку (одяг із натуральної шкіри, хутрові вироби, побутова радіоелектроніка) та транспортні засоби.

З метою усунення недоліків попередніх видів мита з огляду на їх реакцію на коливання цін запроваджуються такі види мита, як комбіноване і змішане.

Комбіноване мито поєднує обидва попередні види митного обкладення, але мито сплачується за більшою сумою нарахування. Тобто воно швидше альтернативне, а не комбіноване, в силу специфіки механізму його нарахування.

Нарахування величини мита за товарами, що оподатковуються за комбінованими ставками, здійснюється в три етапи. На першому етапі здійснюється розрахунок величини мита за адвалорного схемою. На другому етапі величина мита нараховується за специфічною схемою. Слід зауважити, що послідовність може бути й іншою, тобто спочатку нараховується мито за специфічною схемою, а потім за адвалорного. У даному разі, послідовність не має принципового значення. На третьому етапі зіставляються результати нарахування мита, тобто величини Ма і Мс, і найбільша з них приймається як мито що має бути сплачене. Тобто застосовуються не обидва види мита, а альтернативний варіант за більшою сумою нарахування.

Практика застосування даного виду мита свідчить, що метою його використання є як фіскальна, так і захисна функції, але домінуючим є ефект захисту національного виробника від конкуренції іноземних товарів. Застосування специфічного і комбінованого ввізного мита усуває неможливість заниження митної вартості товарів і відповідно неможливість ухилення від сплати обов'язкових митних платежів суб'єктами зовнішньоекономічної діяльності шляхом використання такого інструменту, як ціна товару. За оцінками деяких митних служб Європи та країн СНД, дані методи ухилення від сплати податків традиційні практично для всіх країн світу і становлять 80% усіх порушень митного законодавства і конфліктних ситуацій із перевізниками вантажів при здійсненні митного оформлення товарів.

При цьому, чим більша різниця між мінімальною ціною, яку встановлюють митні органи, і фактурною ціною, за якою імпортує товар суб'єкт зовнішньоекономічної діяльності, тим менша зацікавленість суб'єктів зовнішньоекономічної діяльності в легальному отриманні митного вантажу. Тобто застосування даного виду мита може практично блокувати потік товару з конкретної товарної позиції, що, на нашу думку, пов'язане не стільки з бажанням чи небажанням суб'єктів зовнішньоекономічної діяльності легально сплачувати митні платежі, скільки з рентабельністю операцій з даного товару. Тобто при легальному отриманні вантажу суб'єкт зовнішньоекономічної діяльності практично не витримує цінової конкуренції. Тому товари, що оподатковуються комбінованим митом, посідають друге місце після підакцизних товарів, які, як правило, є завжди об'єктом контрабандних операцій.

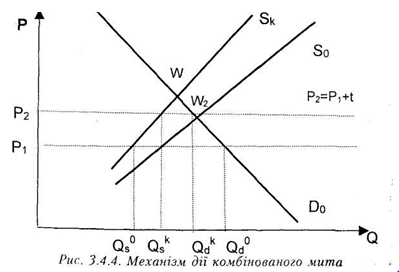

Розглянемо механізм дії комбінованого мита, за допомогою графіка попиту та пропозиції.

Криві S0 та D0 характеризують пропозиції та попит на імпортні товари. Після введення адвалорного мита у розмірі 30% митної, але не менше 2 ЄВРО вартості крива пропозицій імпортних товарів зміститься вертикально вгору і займе положення Sk. У даному випадку криві S0 і Sk не паралельні, оскільки величина мита залежить від митної вартості товару, тобто чим більша ціна і кількість імпортних товарів, тим більше буде сплачено імпортного мита. Сума комбінованого мита завжди буде більшою, ніж адвалорного, хоча графічно вони розташовані приблизно однаково, але, зваживши на те, що з цього виду мита вибирається більша сума сплати ставки, воно має не тільки фіскальний але й протекціоністський ефект, тому що перекриває рух імпорту товарів до країни.

Після запровадження комбінованого мита споживачі будуть сплачувати більшу ціну за імпортні товари, тоді як національні виробники за свої товари будуть отримувати більші прибутки. Величина доходу держави залежатиме від митної вартості товару і збільшуватиметься у міру розширення об'єкта оподаткування. Чим більша ціна товару, тим більший дохід отримує держава при певному обсязі імпорту. За своїми джерелами цей дохід складається з двох частин: частина — сплачується споживачами, а решта — закордонними фірмами-виробниками.

Є ще один, з нашої точки зору, суттєвий недолік застосування комбінованого мита. Розповсюдження такого мита на все більшу кількість товарних позицій зумовлює негативну реакцію імпортерів: до країни ввозяться в основному товари дешеві та низькоякісні, тобто такі, які мають низьку митну вартість, що, у свою чергу, дає змогу мінімізувати митні платежі та тримати норму прибутковості за даними товарами на певному рівні. У даній ситуації, у першу чергу, втрачає споживач. Тому при застосуванні такого виду мита у державі має бути чітко відпрацьована система регуляторів якісних показників імпортованих товарів. Це можуть бути державні структури, які входять до системи нетарифного регулювання (карантин рослин, ветеринарна інспекція, екологічна інспекція, система стандартизації, санітарно-епідеміологічна служба і под.) і через систему видачі документів-дозволів контролювати даний процес.

Варто зауважити, що застосування мінімальної митної вартості при використанні комбінованого мита не завжди обгрунтоване. Так, відносно цитрусових та інших фруктів, які не вирощуються в Україні,

діє у першій частині, адвалорна ставка 20%. А потім спостерігається суттєва різниця за конкретними товарними групами. Так, на банани і цитрусові імпортне мито складає 20%, але не менше 0,1 ЄВРО за кг, на ананаси, фініки, манго — 0,4 ЄВРО за кг, на виноград, дині, кавуни, папайя — 0,6 Євро за кг, на яблука, груші, айву, абрикоси, вишні, черешні, персики та сливи — 1,0 ЄВРО за кг.

Логічно встановлювати досить високий рівень мінімальної митної вартості на фрукти, які вирощуються в Україні, але чи варто встановлювати таку ж мінімальну вартість на екзотичні фрукти, наприклад, папайя. На нашу думку, застосовувати в декілька разів вищу митну вартість відносно товарних позицій практично схожих товарних груп недоцільно, тим більше, що дана продукція не може бути вироблена в Україні через певні кліматичні відмінності, а попит на неї існує. Це призводить до того, що фірми, які реалізують дану продукцію, здійснюють розмитнення вантажів через посередників, які мають митні пільги, що зумовлює суттєві втрати Державного бюджету.

Тому, з нашої точки зору, необхідно значно знизити мінімальну вартість використовуваної комбінованої ставки, особливо щодо тих товарних позицій, які неможливо задовольнити за рахунок національного виробника. Крім того, недоцільно настільки диференціювати мінімальну митну вартість.

В Україні комбіновані ставки мита почали застосовуватись з другої половини 1995 р. Так, з 19 прийнятих у 1996 р. постанов, якими вносились зміни до Єдиного митного тарифу, в 13 запроваджувалися комбіновані ставки ввізного мита. В основному вони встановлені на сільськогосподарську і харчову продукцію, лікеро-горілчані та тютюнові вироби, продукцію легкої промисловості, автомобілі, відеотехніку та інші види високоліквідних товарів, які, як правило, є традиційними об'єктами заниження митної вартості.

Змішане мито застосовується дуже рідко. Як правило, лише з протекціоністськими цілями, навіть в більшій мірі дискримінаційними, тобто з метою блокування імпортного товаропотоку конкретної групи товарів або товарів з конкретної країни. За умов, коли головною тенденцією розвитку світової системи господарювання стала глобалізація економічних процесів змішане мито як інструмент тарифної політики використовує досить обмежене коло країн.

Водночас, слід зазначити, що не тільки країни, які розвиваються використовують даний інструмент зовнішньоторговельної політики

для захисту свого національного ринку, але й промислово розвинуті країни запроваджують даний захід. Так, США застосовує змішане мито при імпорті кухонних ножів на американський ринок.

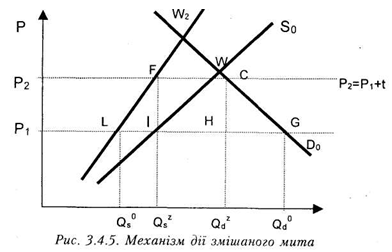

Розглянемо механізм нарахування даного виду мита. Змішане мито — це одночасне застосування як специфічної, так і адвалорної ставки відносно одного виду товару, тобто до основної ставки, яка нараховується на одиницю товару, додають мито, яке нараховується з ціни. Механізм дії змішаного мита ілюструє рис. 3.4.5.

Крива пропозиції при дії змішаного мита (S2) є більш вертикальною, ніж при застосуванні інших видів мита, що свідчить не стільки про збільшення доходної частини надходжень від імпорту, скільки про захисну домінанту при використанні даного виду мита.

На нашу думку, некоректно ототожнювати комбіноване та змішане мито, оскільки механізми нарахування за цими видами зовсім різні. Якщо при нарахуванні комбінованого мита використовується або адвалорна ставка, або специфічна, залежно від суми нарахування, то при нарахуванні змішаного мита обов'язково застосовується як перша, так і друга ставки.

Підсумовуючи дослідження щодо систематизації митного тарифу залежно від способу нарахування, доходимо таких висновків:

1. Адвалорне мито є фіскально-регулятивним, оскільки, насамперед, зоно є інструментом податкових функцій, а потім регулятивних.

2 За характером функціонування специфічне митою є регулятивно-фіскальним, оскільки фіскальний тиск на імпорт при його використанні значно менший, ніж адвалорного, і воно в більшій мірі стимулює імпорт.

3.Комбіноване мито є протекціоністсько-фіскальним, тому що застосовується не тільки з метою захисту національного ринку, але й як засіб протидії при зниженні фіскального ефекту.

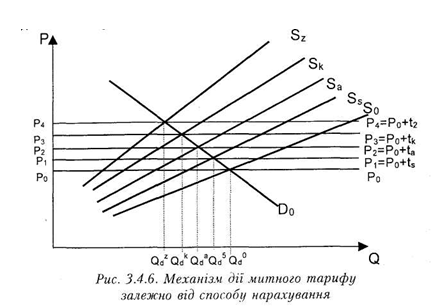

4.І нарешті змішане мито є дискримінаційно-протекціоністським відносно імпорту оскільки створює значні торговельні перешкоди, передовсім, цінові для товарів іноземного виробництва. Графічно дані закономірності віддзеркалює рис. 3.4.6.

Так, при застосуванні специфічного мита відбувається незначне зміщення кривої позиції (Ss), що свідчить про зменшення національного ринку споживання до розміру (Qd5)- Використання ж адвалорного мита зумовлює значне зміщення кривої пропозиції вгору (Sa), тобто ринок споживання зменшується на величину (Qd0)- Зміщення кривої пропозиції при використанні комбінованого та змішаного мита вздовж кривої попиту вверх змінює положення точки рівноваги (W2), що свідчить про значне скорочення ввезення товарів до країни, яке, у свою чергу, скорочує національний ринок споживання з товарної

групи, відносно якої застосовуються дані види мита.

Отже, залежно від застосування того чи іншого виду мита відбувається скорочення імпорту: незначні зміни зумовлені впливом специфічного мита, досить суттєве скорочення імпорту зумовлює вплив адвалорного мита і практично блокуючі ефекти мають місце від запровадження комбінованого та змішаного видів мита. Простежується також і певна залежність між зміною способу нарахування митного тарифу та приростом продукції національного товаровиробника. Дана залежність має протилежну спрямованість, у порівнянні з імпортом.

Тобто, національний виробник має бути зацікавлений у такій послідовності використання видів мита відносно імпорту: змішане, комбіноване, адвалорне, специфічне.

Використана література: Гребельник, О.П. Основи митної справи: Навчальний посібник / О П Гребельник. — К.: Центр навчальної літератури, 2003.

Одним із напрямів вдосконалення системи митного оподаткування є застосування митного тарифу залежно від способу нарахування. Відповідно до даного критерію розрізняють такі види мита: адвалорне, специфічне, комбіноване, змішане. Це дає змогу охопити всі аспекти методів нарахування даного податку.

Відповідно до того, яке функціональне навантаження несе застосування митного тарифу залежить і спосіб нарахування мита. За орієнтації на жорстку протекціоністську модель взаємовідносин застосовується змішане мито, якщо вибирається помірний протекціонізм то використовується комбіноване мито. Якщо ж домінує фіскальна функція митного тарифу, то використовуються специфічне мито, яке дозволяє мати країні фіксований рівень оподаткування чи адвалорне, яке також несе у собі досить сильний ефект фіску.

В окремих випадках з метою диференціації товаропотоку з певних країн відносно однієї і тієї ж товарної групи можуть застосовуватись митні ставки різних видів. Так, відносно штучного хутра і виробів з нього, які ввозяться на митну територію України за пільговою ставкою, діє адвалорне мито у розмірі 25%, а за повною — комбіноване 25%, але не менше як 0,4 ЄВРО за кв. метр. Дана диференціація діє відносно й інших товарних груп, в основному це товари легкої промисловості, вироби з пряжі (57.01-57.03), ворсового полотна (60.01) та бавовни (61.10).

На етапі формування митної системи України домінувало застосування адвалорних ставок, з метою фіксації певних податкових надходжень почали застосовуватись специфічні ставки, а в подальшому за умови посилення протекціоністських тенденцій, значно збільшувалась частка комбінованих ставок мита. З інтегруванням митної системи України до світової системи господарювання знову почали домінувати фіскальні механізми нарахування.

Адвалорне мито нараховується у відсотках до митної вартості товарів та інших предметів, які обкладаються митом. Воно аналогічне пропорціональному податку і використовується, як правило, при оподаткуванні товарів, які мають різні якісні характеристики в межах однієї товарної групи, тобто адвалорним митом, як правило, оподатковуються диференційовані промислові товари. Його величина прямо пропорційна до ціни.

Якщо товар оподатковується за адвалорними ставками, то підставою для нарахування величини мита завжди є митна вартість товару. Окремі автори, визначаючи адвалорне мито, не зовсім коректно трактують його поняття, замінюючи об'єкт оподаткування даним видом мита. Ціна товару і митна вартість товару — це не еквівалентні економічні категорії, тому що крім ціни товару до митної вартості можуть включатися інші складові (витрати на транспортування, страхування вантажу та ін.).

Водночас слід зауважити, що застосування лише адвалорних ставок мита не завжди дає очікуваний результат, тобто не завжди є захистом національного ринку. Результати проведених нами досліджень показали, що масове застосування адвалорних ставок мита в Україні (з 1993 до 1995 р. використовувались виключно адвалорні ставки мита), зумовило заниження митної вартості імпортованих товарів суб'єктами зовнішньоекономічної діяльності в Україну.

Величина адвалорного мита визначається за формулою:

Ma = MB х Сма : 100,

MB — митна вартість товару;

Сма — адвалорна ставка мита (у відсотках до митної вартості товару).

Перевагою адвалорного мита є те, що завдяки йому підтримується фіксований рівень захисту внутрішнього ринку незалежно від коливання цін на товар, змінюються лише доходи бюджету. Так, наприклад, якщо мито складатиме 10% ціни товару, то при ціні товару 100 $ доходи бюджету становитимуть 10 $. При збільшенні ціни товару до 200 $ доходи бюджету зростуть до 20 $. При падінні ціни товару до 50 $ — скоротяться до 5 $. Але незалежно від ціни рівень оподаткування адвалорним митом залишається незмінним — 10%.

Тому за умов довгострокової тенденції до зростання цін, як правило, спостерігається намагання збільшити в митних тарифах частку адвалорного мита. Ця тенденція — характерна для сучасної митної політики більшості економічно розвинутих країн. Так, у США частка специфічних ставок складає 25%, в Англії — 10%, у Швеції — 13%.

Одним із факторів поширення адвалорного мита стадо те, що його можна використовувати як засіб захисту надходжень до Державного бюджету за умов інфляції, тобто незалежно від темпів інфляції рівень митних надходжень до державної казни запишається незмінним.

Іншим фактором, який стимулював застосування адвалорного мита, стало підвищення ролі зовнішньої торгівлі. Збільшення обсягів товаропотоку, розширення товарної номенклатури торгівлі зумовило необхідність вироблення простого і разом з тим ефективного способу нарахування митних платежів.

Крім того, застосування адвалорного мита спрощує систему тарифної класифікації товарів, робить її не такою громіздкою і подрібненою.

За допомогою адвалорного способу нарахування мита досягається як фіскальний ефект, так і ефект захисту. При цьому простежується певна закономірність, чим вища ставка мита, тим більша вірогідність застосування мита як засобу захисту національного ринку.

Розглянемо механізм дії адвалорного мита, за допомогою графіка попиту та пропозиції, наведеного при розкритті базисної теорії митних тарифів (рис. 3.4.1).

Прямі So та Dо характеризують пропозиції та попит на імпортні товари. Після введення адвалорного мита у розмірі 25% митної вартості крива пропозиції імпортних товарів зміститься вертикально вгору і займе положення Sа. У даному разі криві S і Sа не паралельні, оскільки величина мита залежить від митної вартості товару, тобто чим більша ціна і кількість імпортних товарів, тим більше буде сплачено імпортного мита.

Після запровадження адвалорного мита споживачі будуть купувати імпортні товари за новою ціною Р2, тоді як виробники за свої товари отримають Р1 Величина доходу держави буде залежати від митної вартості товару і збільшуватиметься у міру розширення об'єкта оподаткування. Чим більша ціна товару, тим більший дохід отримує держава при певному обсязі імпорту. За своїми джерелами цей дохід складається з двох частин: частина — сплачується споживачами, а частина — закордонними фірмами - виробниками.

Недолік адвалорного мита полягає в тому, що йому передує митна оцінка вартості товару. Оскільки ціна товару може коливатися під дією багатьох економічних (обмінний курс, процентна ставка та ін.) і адміністративних (митне регулювання, індикативні ціни, поняття мінімальних цін і под.) факторів, то використання адвалорного мита є суб'єктивним, і може стати джерелом зловживань. При цьому зловживання можуть бути як з боку суб'єктів зовнішньоекономічної діяльності, так і з боку адміністративних органів. Імпортер завжди зацікавлений у заниженні вартості товару, оскільки зменшення об'єкта оподаткування мінімізує витрати на митниці, а митні органи завжди мають спокусу завищити вартість імпорту, оскільки в цьому випадку збільшуються доходи держави.

Специфічне мито нараховується в установленому грошовому розмірі на кількісну одиницю товару та інших предметів, що обкладаються митом; — обсяг, маса, метр, штука або інше.

Якщо товар оподатковується за специфічними ставками, то на відміну від адвалорного мита підставою для його нарахування є не митна вартість товару, а кількість товару. Ставка фіксується у стабільній валюті. Відносно специфічної ставки, яка діє в Україні, то

спочатку це було ECU, а з 2000 р. ЄВРО, тобто фіксується в єдиній європейській валюті.

Специфічне мито нараховується за формулою:

Мс = КТ х СМс х Окє : Оквк

де Мс — величина мита, яке нараховується за специфічною ставкою; КТ — кількість товару (у тоннах, літрах, кубометрах, штуках і т.д.); СМс — специфічна ставка мита (в ЄВРО за одиницю товару); Окє — офіційний курс ЄВРО до гривні, який встановлюється Національним банком України на дату подання вантажної митної декларації; Оквк — офіційний курс валюти контракту до гривні, який встановлюється Національним банком України.

Специфічне мито, як правило, застосовується на стандартизовані товари і має перевагу перед адволорним з точки зору адміністрування, оскільки усуває можливість зловживань. Водночас чисто технічні відмінності при застосуванні адвалорного і специфічного мита є не основними, тому що за організаційно-технічними відмінностями стоять торговельно-політичні й економічні цілі. Так, рівень митного захисту за допомогою специфічного мита дуже залежить від коливань цін на товари. Так, специфічне мито в 100 дол. за один імпортний музикальний центр значно сильніше обмежує імпорт музикальних центрів ціною 800 дол., (тому що адвалорний еквівалент специфічного мита складає 12,5% його ціни), ніж музичного центру ціною 1200 дол., що складає тільки 8,3% його ціни. Внаслідок підвищення імпортних цін, рівень захисту внутрішнього ринку за допомогою специфічного тарифу знижується.

Отже, за умов коливання цін наслідки застосування мита різні: при збільшенні ціни сума, яка сплачується як адвалорне мито, збільшується пропорційно до зростання вартості товару, в той час як специфічне залишається незмінним. І навпаки, при падінні цін сума, яка сплачується як адвалорне мито, зменшується, а як специфічне залишається незмінною, тобто при падінні цін більш ефективним є використання специфічного мита, а при підвищенні — адвалорного. Незалежність специфічного мита від ціни товару позбавляє його певної еластичності і знижує ефективність його застосування з торговельно-політичними цілями.

Крім цього, за умов активізації інтеграційних процесів є необхідність порівняння рівня митного оподаткування, а при порівнянні специфічних ставок є певні складнощі, тому що застосовується вартісний показник (ставка специфічного мита виражається у грошових

одиницях). Наведені та інші фактори призвели до того, що останнім часом більш поширеним є застосування адвалорного мита (див. структуру імпортного тарифу в Україні табл. 4.З.1.).

Проаналізуємо механізм застосування специфічного мита за допомогою графіка прямих імпортного попиту та пропозиції.

Точка перетину W характеризує стан рівноваги. При введенні специфічного мита (у нашому прикладі воно дорівнює Р1, за одиницю товару) крива імпортної пропозиції змінить своє положення з S0 на Ss, тобто зміститься вгору паралельно відносно вихідного положення, тому що ставка мита фіксована і не залежить від коливань цін на імпортні товари.

У результаті зміщення кривої пропозиції ринкова рівновага встановиться в новій точці W1. Тобто споживачі будуть сплачувати більшу ціну за імпортний товар, маючи при цьому меншу кількість імпортних товарів для вибору. Втрати іноземного постачальника товару залежатимуть від зменшення кількості реалізованих товарів на даному ринку і будуть визначатись зміною кількості з Qd до Q 5d.

Дохід від введення специфічного мита отримає держава. Однак необхідно зауважити, що цей дохід ніякою мірою не буде залежати від ціни товару. І держава програє, коли збільшується ціна товару, тому що ставка залишається фіксованою і не змінюється сума мита при збільшенні ціни товару, оскільки частину доходу сплатять споживачі, а решту — імпортери-виробники.

Безумовно, як і при застосуванні адвалорного мита, функціональність специфічного залежить від величини митної ставки. Зі збільшенням ставки специфічного мита послаблюється фіскальний ефект і посилюється захисний.

В Україні специфічні митні ставки почали застосовуватись з 1995 р. Це було обумовлено, у першу чергу, тим фактором, що через застосування адвалорних ставок почало відбуватися масове заниження митної вартості товарів суб'єктами зовнішньоекономічної діяльності з метою мінімізації митних платежів, особливо в частині сплати імпортного мита. Оскільки специфічні ставки не залежать від методики визначення митної вартості, то застосування даного інструменту тарифного регулювання частково розв'язало проблему. В основному об'єктом оподаткування специфічним митом стала сільськогосподарська продукція, мінеральна сировина, товари широкого вжитку (одяг із натуральної шкіри, хутрові вироби, побутова радіоелектроніка) та транспортні засоби.

З метою усунення недоліків попередніх видів мита з огляду на їх реакцію на коливання цін запроваджуються такі види мита, як комбіноване і змішане.

Комбіноване мито поєднує обидва попередні види митного обкладення, але мито сплачується за більшою сумою нарахування. Тобто воно швидше альтернативне, а не комбіноване, в силу специфіки механізму його нарахування.

Практика застосування даного виду мита свідчить, що метою його використання є як фіскальна, так і захисна функції, але домінуючим є ефект захисту національного виробника від конкуренції іноземних товарів. Застосування специфічного і комбінованого ввізного мита усуває неможливість заниження митної вартості товарів і відповідно неможливість ухилення від сплати обов'язкових митних платежів суб'єктами зовнішньоекономічної діяльності шляхом використання такого інструменту, як ціна товару. За оцінками деяких митних служб Європи та країн СНД, дані методи ухилення від сплати податків традиційні практично для всіх країн світу і становлять 80% усіх порушень митного законодавства і конфліктних ситуацій із перевізниками вантажів при здійсненні митного оформлення товарів.

При цьому, чим більша різниця між мінімальною ціною, яку встановлюють митні органи, і фактурною ціною, за якою імпортує товар суб'єкт зовнішньоекономічної діяльності, тим менша зацікавленість суб'єктів зовнішньоекономічної діяльності в легальному отриманні митного вантажу. Тобто застосування даного виду мита може практично блокувати потік товару з конкретної товарної позиції, що, на нашу думку, пов'язане не стільки з бажанням чи небажанням суб'єктів зовнішньоекономічної діяльності легально сплачувати митні платежі, скільки з рентабельністю операцій з даного товару. Тобто при легальному отриманні вантажу суб'єкт зовнішньоекономічної діяльності практично не витримує цінової конкуренції. Тому товари, що оподатковуються комбінованим митом, посідають друге місце після підакцизних товарів, які, як правило, є завжди об'єктом контрабандних операцій.

Розглянемо механізм дії комбінованого мита, за допомогою графіка попиту та пропозиції.

Криві S0 та D0 характеризують пропозиції та попит на імпортні товари. Після введення адвалорного мита у розмірі 30% митної, але не менше 2 ЄВРО вартості крива пропозицій імпортних товарів зміститься вертикально вгору і займе положення Sk. У даному випадку криві S0 і Sk не паралельні, оскільки величина мита залежить від митної вартості товару, тобто чим більша ціна і кількість імпортних товарів, тим більше буде сплачено імпортного мита. Сума комбінованого мита завжди буде більшою, ніж адвалорного, хоча графічно вони розташовані приблизно однаково, але, зваживши на те, що з цього виду мита вибирається більша сума сплати ставки, воно має не тільки фіскальний але й протекціоністський ефект, тому що перекриває рух імпорту товарів до країни.

Після запровадження комбінованого мита споживачі будуть сплачувати більшу ціну за імпортні товари, тоді як національні виробники за свої товари будуть отримувати більші прибутки. Величина доходу держави залежатиме від митної вартості товару і збільшуватиметься у міру розширення об'єкта оподаткування. Чим більша ціна товару, тим більший дохід отримує держава при певному обсязі імпорту. За своїми джерелами цей дохід складається з двох частин: частина — сплачується споживачами, а решта — закордонними фірмами-виробниками.

Є ще один, з нашої точки зору, суттєвий недолік застосування комбінованого мита. Розповсюдження такого мита на все більшу кількість товарних позицій зумовлює негативну реакцію імпортерів: до країни ввозяться в основному товари дешеві та низькоякісні, тобто такі, які мають низьку митну вартість, що, у свою чергу, дає змогу мінімізувати митні платежі та тримати норму прибутковості за даними товарами на певному рівні. У даній ситуації, у першу чергу, втрачає споживач. Тому при застосуванні такого виду мита у державі має бути чітко відпрацьована система регуляторів якісних показників імпортованих товарів. Це можуть бути державні структури, які входять до системи нетарифного регулювання (карантин рослин, ветеринарна інспекція, екологічна інспекція, система стандартизації, санітарно-епідеміологічна служба і под.) і через систему видачі документів-дозволів контролювати даний процес.

Варто зауважити, що застосування мінімальної митної вартості при використанні комбінованого мита не завжди обгрунтоване. Так, відносно цитрусових та інших фруктів, які не вирощуються в Україні,

діє у першій частині, адвалорна ставка 20%. А потім спостерігається суттєва різниця за конкретними товарними групами. Так, на банани і цитрусові імпортне мито складає 20%, але не менше 0,1 ЄВРО за кг, на ананаси, фініки, манго — 0,4 ЄВРО за кг, на виноград, дині, кавуни, папайя — 0,6 Євро за кг, на яблука, груші, айву, абрикоси, вишні, черешні, персики та сливи — 1,0 ЄВРО за кг.

Логічно встановлювати досить високий рівень мінімальної митної вартості на фрукти, які вирощуються в Україні, але чи варто встановлювати таку ж мінімальну вартість на екзотичні фрукти, наприклад, папайя. На нашу думку, застосовувати в декілька разів вищу митну вартість відносно товарних позицій практично схожих товарних груп недоцільно, тим більше, що дана продукція не може бути вироблена в Україні через певні кліматичні відмінності, а попит на неї існує. Це призводить до того, що фірми, які реалізують дану продукцію, здійснюють розмитнення вантажів через посередників, які мають митні пільги, що зумовлює суттєві втрати Державного бюджету.

Тому, з нашої точки зору, необхідно значно знизити мінімальну вартість використовуваної комбінованої ставки, особливо щодо тих товарних позицій, які неможливо задовольнити за рахунок національного виробника. Крім того, недоцільно настільки диференціювати мінімальну митну вартість.

В Україні комбіновані ставки мита почали застосовуватись з другої половини 1995 р. Так, з 19 прийнятих у 1996 р. постанов, якими вносились зміни до Єдиного митного тарифу, в 13 запроваджувалися комбіновані ставки ввізного мита. В основному вони встановлені на сільськогосподарську і харчову продукцію, лікеро-горілчані та тютюнові вироби, продукцію легкої промисловості, автомобілі, відеотехніку та інші види високоліквідних товарів, які, як правило, є традиційними об'єктами заниження митної вартості.

Змішане мито застосовується дуже рідко. Як правило, лише з протекціоністськими цілями, навіть в більшій мірі дискримінаційними, тобто з метою блокування імпортного товаропотоку конкретної групи товарів або товарів з конкретної країни. За умов, коли головною тенденцією розвитку світової системи господарювання стала глобалізація економічних процесів змішане мито як інструмент тарифної політики використовує досить обмежене коло країн.

Водночас, слід зазначити, що не тільки країни, які розвиваються використовують даний інструмент зовнішньоторговельної політики

для захисту свого національного ринку, але й промислово розвинуті країни запроваджують даний захід. Так, США застосовує змішане мито при імпорті кухонних ножів на американський ринок.

Розглянемо механізм нарахування даного виду мита. Змішане мито — це одночасне застосування як специфічної, так і адвалорної ставки відносно одного виду товару, тобто до основної ставки, яка нараховується на одиницю товару, додають мито, яке нараховується з ціни. Механізм дії змішаного мита ілюструє рис. 3.4.5.

Крива пропозиції при дії змішаного мита (S2) є більш вертикальною, ніж при застосуванні інших видів мита, що свідчить не стільки про збільшення доходної частини надходжень від імпорту, скільки про захисну домінанту при використанні даного виду мита.

На нашу думку, некоректно ототожнювати комбіноване та змішане мито, оскільки механізми нарахування за цими видами зовсім різні. Якщо при нарахуванні комбінованого мита використовується або адвалорна ставка, або специфічна, залежно від суми нарахування, то при нарахуванні змішаного мита обов'язково застосовується як перша, так і друга ставки.

Підсумовуючи дослідження щодо систематизації митного тарифу залежно від способу нарахування, доходимо таких висновків:

1. Адвалорне мито є фіскально-регулятивним, оскільки, насамперед, зоно є інструментом податкових функцій, а потім регулятивних.

2 За характером функціонування специфічне митою є регулятивно-фіскальним, оскільки фіскальний тиск на імпорт при його використанні значно менший, ніж адвалорного, і воно в більшій мірі стимулює імпорт.

3.Комбіноване мито є протекціоністсько-фіскальним, тому що застосовується не тільки з метою захисту національного ринку, але й як засіб протидії при зниженні фіскального ефекту.

4.І нарешті змішане мито є дискримінаційно-протекціоністським відносно імпорту оскільки створює значні торговельні перешкоди, передовсім, цінові для товарів іноземного виробництва. Графічно дані закономірності віддзеркалює рис. 3.4.6.

Так, при застосуванні специфічного мита відбувається незначне зміщення кривої позиції (Ss), що свідчить про зменшення національного ринку споживання до розміру (Qd5)- Використання ж адвалорного мита зумовлює значне зміщення кривої пропозиції вгору (Sa), тобто ринок споживання зменшується на величину (Qd0)- Зміщення кривої пропозиції при використанні комбінованого та змішаного мита вздовж кривої попиту вверх змінює положення точки рівноваги (W2), що свідчить про значне скорочення ввезення товарів до країни, яке, у свою чергу, скорочує національний ринок споживання з товарної

групи, відносно якої застосовуються дані види мита.

Отже, залежно від застосування того чи іншого виду мита відбувається скорочення імпорту: незначні зміни зумовлені впливом специфічного мита, досить суттєве скорочення імпорту зумовлює вплив адвалорного мита і практично блокуючі ефекти мають місце від запровадження комбінованого та змішаного видів мита. Простежується також і певна залежність між зміною способу нарахування митного тарифу та приростом продукції національного товаровиробника. Дана залежність має протилежну спрямованість, у порівнянні з імпортом.

Тобто, національний виробник має бути зацікавлений у такій послідовності використання видів мита відносно імпорту: змішане, комбіноване, адвалорне, специфічне.

Використана література: Гребельник, О.П. Основи митної справи: Навчальний посібник / О П Гребельник. — К.: Центр навчальної літератури, 2003.